A Selic caiu!

O que vai acontecer com meus investimentos se a Selic atingir 7,5%?

O ambiente de inflação mais baixo permitiu que o Banco Central antecipasse o orçamento de redução de juros. Na ata da reunião do Copom (Comitê de Política Monetária) de abril, já estava claro que a taxa poderia vir abaixo dos 9,5% ao ano, estimados no início do ciclo de cortes.

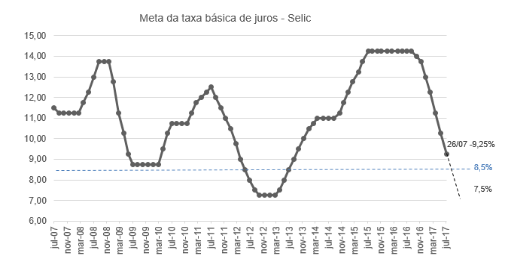

Na decisão do Copom da última quarta, a taxa definida foi de 8,25%. Mais recentemente, o presidente do Banco Central, Ilan Goldfajn, revelou em seus discursos que, com os cortes previstos para a meta Selic, a taxa pode chegar a 7,5% ao ano.

Depois de ter passado muito tempo no patamar mais elevado dos últimos dez anos, podemos observar no gráfico abaixo que a atual trajetória da taxa Selic é bastante acentuada.

Assim sendo, algumas aplicações financeiras já estão com um rendimento menor e podem cair ainda mais. Por essa razão, o debate entre investidores sobre alterar suas carteiras, visando maximizar o retorno, vem crescendo. Além disso, com a Selic mais baixa, também surge a questão se a poupança voltará a ser mais atraente, uma vez que o retorno final passa a ser maior, comparado à rentabilidade líquida de aplicações sobre as quais incide imposto de renda.

Rendimento da Caderneta de Poupança

Esse investimento ainda aparece na lanterna no ranking das aplicações financeiras. Além do mais, a renda da poupança, diminuiu com a Selic no patamar de 8,25% ao ano. Isso porque, passa a valer a regra de remuneração definida em 2012*, com os novos depósitos corrigidos a 70% da Selic + TR.

Se analisarmos os últimos 10 anos, a média de rendimento da poupança foi de 7,28% e a do CDI, de 11%, portanto, a poupança rendeu em torno de 66% do CDI.

Selic X CDI

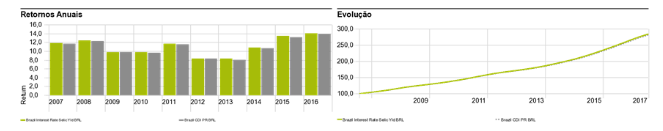

Antes de começar a analisar as rentabilidades dos investimentos, é preciso entender que a Selic e o CDI caminham juntos, como é possível visualizar no gráfico abaixo. A meta Selic demarca os limites para os mercados de crédito e de capitais, enquanto o CDI é a referência para as aplicações financeiras. Por isso, é muito comum expressar as remunerações dos títulos pós-fixados e os desempenhos dos fundos em percentual do CDI.

Fonte: Morningstar

Fonte: Morningstar

Em geral, os rendimentos das aplicações mais conservadoras, como poupança, títulos do Tesouro Selic (LFT), títulos privados com garantia do FGC (Fundo Garantidor de Créditos) e Fundos DI, ficam abaixo da variação do CDI, seja pelos custos embutidos ou pelos impostos devidos.

Como comparar as rentabilidades de aplicações

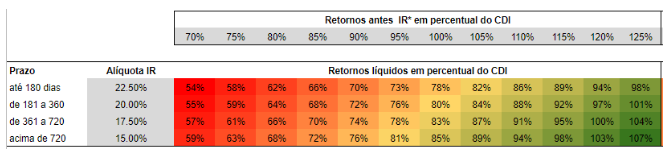

Na tabela abaixo, temos as variações dos retornos obtidos com investimentos de renda fixa que são tributados e na linha cinza, os retornos nominais antes de deduzir o imposto devido. A variação depende do emissor e do prazo, no caso de títulos de renda fixa, e da composição da carteira e taxa de administração, no caso de fundos de investimento.

Mais abaixo, os retornos líquidos em percentual do CDI estão agrupados por cores. Os melhores retornos estão nas caixas de cor laranja mais claro, amarelo e nos vários tons de verde. Quanto mais tempo o dinheiro ficar aplicado, maior será o retorno, pois o imposto devido será menor.

Resumindo, para maximizar o retorno de seus investimentos e obter um rendimento superior ao da poupança, procure por títulos ou fundos de renda fixa, com rentabilidade média acima de 90% do CDI. Se forem produtos isentos de imposto de renda, como o LCI e a LCA ou um fundo de debêntures incentivadas, os retornos esperados devem estar na faixa de 75% do CDI e superior.

Dessa forma, fica mais prático avaliar o desempenho das aplicações e fazer a escolha dos seus próximos investimentos ou ajustes na carteira atual.

Todavia, essa tabela se aplica apenas para os investimentos pós-fixados, ou seja, aqueles que, apesar da referência do CDI ou de outros indicadores, têm o resultado final conhecido apenas no momento do resgate.

E os investimentos prefixados ou atrelados à inflação?

No atual momento, como a queda da Selic para 7,5% já é dada como certa, os preços dos investimentos prefixados ou atrelados à inflação estão ajustados. O Tesouro Prefixado 2019 já é ofertado a 7,9%, o que aponta para uma inflação implícita em torno de 4% ao ano. O Tesouro IPCA com vencimento em maio de 2019 é ofertado à taxa de 3,5%, ou seja, quem comprar este título vai ter o dinheiro corrigido pelo IPCA no período e juro real de 3,5%.

Todavia, é possível encontrar títulos com maior remuneração no universo de crédito privado. Por exemplo, as taxas prefixadas de CDBs, de bancos médios, com vencimento em 2019, estão entre 8,5% e 9,5% ao ano. E os com taxas atreladas ao IPCA estão entre 4% e 4,5%. O ganho real bruto de 4% ou mais é muito bom.

O problema dos investimentos prefixados ou atrelados ao IPCA em ambiente de juros mais baixos é o risco de reprecificação, em função das expectativas para a taxa de juros de ativos com vencimentos mais longos. Devido ao grau de incertezas sobre a Reforma da Previdência, a próxima eleição presidencial e o crescimento da dívida do governo, a curva de juros já aponta para uma taxa de dois dígitos a partir de julho de 2019. Por isso, as taxas dos títulos com vencimentos mais longos são mais elevadas. O Tesouro Prefixado 2023 é ofertado a 9,8%, e o Tesouro IPCA com vencimento em maio de 2024 é ofertado à taxa de 4,8% ao ano.

Com a inflação baixa, o ganho real é maior

O mercado concorda, entretanto, com relação à inflação. Há consenso entre os agentes de que a inflação será mantida sob controle, e o IPCA permanecerá em patamares abaixo do centro da meta, que é de 4,5%.

Com os preços dos produtos e serviços contidos, o ganho efetivo dos investimentos é maior. O que sobra para o bolso do investidor, depois de descontada a inflação, é maior do que quando a taxa Selic estava mais elevada, flutuando entre 9,5% e 11% em janelas de 12 meses.

Conclusão

Mesmo com a Selic a 7,5% ao ano ou menor, existem muitas opções de investimentos que ainda vão gerar bons rendimentos, seja pelas oportunidades que vão aparecer em ambiente mais favorável para a economia e crédito, seja pela inflação, que vai continuar baixa.

Por isso, podemos ainda incluir na carteira os fundos multimercado e de ações. Esses vão se beneficiar do cenário mais favorável para os ativos de risco, disponíveis no Brasil ou no mundo. Com esses fundos, é possível manter a rentabilidade elevada, até mesmo no patamar de dois dígitos.

Dê uma olhada na nossa lista de fundos ou na ferramenta TOP Fundos. Os retornos nos últimos 12 meses estão excelentes.

Para quem vai começar a investir, os fundos Órama Debêntures Incentivadas e Órama DI Tesouro são boas escolhas de investimento.