O mercado financeiro: como funciona

O Sistema Financeiro Nacional (SFN)

Muitas pessoas acreditam que o mercado financeiro é composto apenas por especuladores e o comparam a uma espécie de cassino. É essa crença que muitas vezes distancia as pessoas de investir. Mas vamos aprender hoje que a realidade é bem diferente, e que esse mercado é importantíssimo para o desenvolvimento das economias atuais.

Quando estudamos economia, aprendemos que os recursos são escassos e o desejo das pessoas (e do país) é ilimitado. Por isso, estudar como administrar essa escassez é um dos principais objetivos dos economistas e dos formuladores de políticas públicas.

O mercado financeiro é um sistema interligado

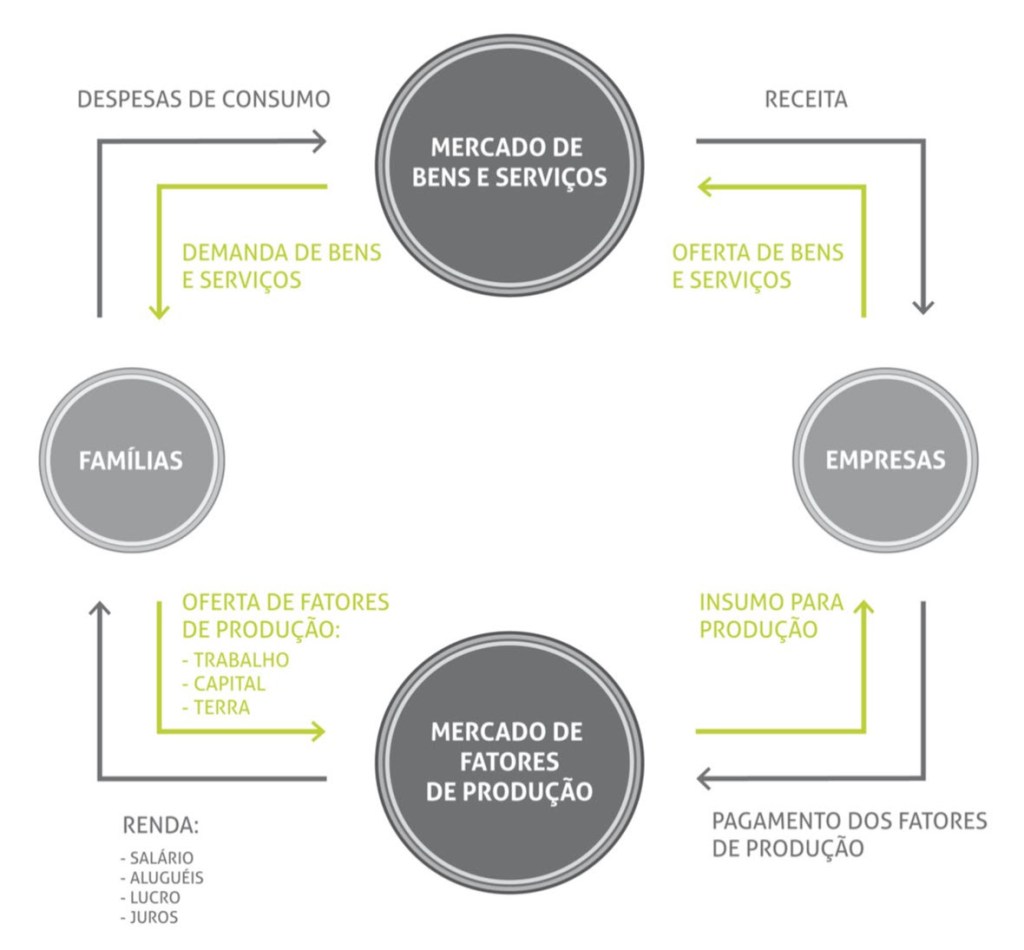

No sistema financeiro as decisões dos agentes (famílias, empresas e governo) que compõem o sistema econômico moderno estão interligadas. De um lado, as famílias oferecem os insumos necessários para a produção das empresas — como o trabalho, o capital e os imóveis — em troca dos rendimentos do salário, juros, lucros e aluguéis. Com essa renda, as famílias adquirem os produtos e serviços ofertados pelas empresas. Então o governo recolhe impostos e taxas dessas famílias e empresas, e depois devolve esses recursos para a sociedade em forma de projetos sociais ou serviços básicos.

Para simplificar, veja esse fluxo representado na figura abaixo:

Fonte: Comissão de Valores Mobiliários

Imagine que uma determinada família decida consumir menos que sua renda atual, para sua segurança financeira. Essa família está formando uma poupança (no conceito de dinheiro guardado, não necessariamente aplicado na Caderneta de Poupança). Do mesmo modo outras famílias podem optar por consumir mais do que sua renda em algum momento, e, portanto, vai demandar recursos.

Já as empresas, para realizar sua produção, precisam investir em máquinas, treinamentos… Para isso, precisam de dinheiro, que pode vir, por exemplo, da poupança das famílias.

Ou ainda, o governo pode ter gastos maiores que suas despesas e tomar recursos no mercado. E, em outros momentos, gastar menos, e contribuir para a formação de poupança.

A importância do mercado financeiro

Dessa forma, podemos conceituar o Sistema Financeiro Nacional (SFN) como o conjunto de entidades e instituições que viabilizam todo o fluxo financeiro entre os poupadores e os tomadores de recursos na economia. É por meio do sistema financeiro que as pessoas, as empresas e o governo circulam a maior parte dos seus ativos, pagam suas dívidas e realizam seus investimentos.

De forma geral, a importância do mercado financeiro é:

- facilitar a intermediação financeira;

- promover maior compartilhamento de risco, com o dinheiro de diversos poupadores indo para tomadores variados;

- tornar possível o levantamento de mais recursos com maior rapidez, o que em várias ocasiões não se conseguiria de outra forma;

- proteger o poder de compra no tempo.

O mercado financeiro é um ambiente regulado que compreende outros ambientes específicos, que são o mercado de capitais, de crédito, de câmbio e o mercado monetário. Vamos explicar cada um deles.

Fonte: Comissão de Valores Mobiliários

O mercado de crédito

Esse é segmento do mercado financeiro em que as instituições financeiras captam recursos dos agentes superavitários e os emprestam às famílias ou empresas. Por esse empréstimo, são remuneradas pela diferença entre seu custo de captação e o que cobram dos tomadores. Essa diferença é conhecida como spread.

Fonte: Comissão de Valores Mobiliários

Os bancos comerciais e as sociedades de crédito, financiamento e investimento, conhecidas como financeiras são exemplos de instituições que participam desse mercado. A atividade principal dessas instituições é a intermediação financeira propriamente dita, em que assumem o risco de crédito da operação. O Banco Central do Brasil é o principal órgão responsável pelo controle, normatização e fiscalização desse mercado.

O mercado de crédito é fundamental para o bom funcionamento da economia, pois as instituições financeiras assumem dois papéis decisivos: De um lado, atuam como centralizadoras de riscos, reduzindo a exposição dos aplicadores a perdas e otimizando as análises de crédito. De outro, elas funcionam como um elo entre milhões de agentes com expectativas muito distintas em relação a prazos e volumes de recursos.

A Poupança é um investimento do mercado de crédito

A Caderneta de Poupança, por exemplo, é um investimento desse mercado. Quando você coloca o seu dinheiro na Poupança, você recebe como remuneração hoje 70% da taxa Selic + TR — que é uma taxa referencial calculada pelo Banco Central.

| A Poupança é um investimento seguro, mas com rentabilidade muito baixa. Com essa calculadora do Banco Central, você pode estimar o quanto o seu dinheiro renderia se estivesse na Poupança ou se fosse corrigido por um índice de preços ou pela Selic. |

Mas, quando você está precisando de um empréstimo, o banco cobra de você juros muito maiores do que aquela remuneração que ele te paga na poupança. Cheque especial, financiamentos ou conta garantida para empresas, são alguns exemplos.

Para aprender ainda mais sobre o mercado de crédito, confira esse vídeo do Banco Central do Brasil:

O mercado de capitais

Os mercados em geral podem ser classificados de acordo com diferentes características. Aqui, usamos a classificação da Comissão de Valores Mobiliários (CVM), que diferencia o mercado de crédito do mercado de capitais pela intermediação.

No mercado de crédito, as instituições financeiras captam recursos dos poupadores e os emprestam aos tomadores, assumindo os riscos da operação. São remuneradas por uma diferença entre as taxas de captação e de aplicação desses recursos.

No mercado de capitais, por outro lado, os agentes que tem recursos os emprestam diretamente aos que precisam deles. As operações ocorrem sempre com a intermediação de uma instituição financeira. Mas, nesse mercado, essas instituições atuam principalmente como prestadoras de serviços, estruturando as operações, captando clientes, distribuindo os valores mobiliários no mercado, entre outros trabalhos, e são remuneradas pelo serviço prestado.

Confira no esquema abaixo como funciona esse mercado, e a diferença dele para o mercado de crédito:

No mercado de capitais os investidores, ao emprestarem seus recursos diretamente para as empresas, adquirem títulos, que são os chamados valores mobiliários. Eles podem ser títulos de dívida, que estabelecem uma espécie de relação de empréstimo — como as Debêntures — ou podem ser títulos patrimoniais, ou de capital, que tornam os investidores sócios do negócio — como as Ações.

As instituições financeiras prestam serviços e oferecem opções além dos investimentos tradicionais

Vale ressaltar aqui que as instituições financeiras que atuam como prestadoras de serviços não assumem a responsabilidade pelo cumprimento das obrigações entre os emissores dos títulos e os investidores. São participantes desse mercado, entre outros, os bancos de investimento, as corretoras e distribuidoras de títulos e valores mobiliários, entre outros.

Para os investidores, o mercado de capitais é uma alternativa às aplicações tradicionais em produtos oferecidos pelos bancos e pelo governo. Nesse mercado, os poupadores podem participar de empreendimentos que consideram interessantes.

Nesses casos espera-se uma rentabilidade superior à dos investimentos tradicionais, embora com risco também superior. Isso acontece porque, diferentemente do que ocorre no mercado de crédito, em que o risco das operações é centralizado nos bancos, no mercado de capitais o risco das operações em que os recursos são aplicados é assumido pelos próprios investidores.

O mercado monetário

Como vimos no módulo 2 do nosso curso, o objetivo do Banco Central é perseguir a meta de inflação estabelecida pelo Conselho Monetário Nacional (CMN). Um dos instrumentos que o BC tem são as operações no open market. Como a taxa de juros é o “custo do dinheiro” — e ele depende de uma relação de oferta e demanda — é no mercado monetário que, com a atuação do BC, as taxas de juros convergem para a meta da Selic que o Copom estabelece.

Vamos supor que em um dia específico há mais dinheiro na economia do que o governo considere o adequado. Nesse caso, para restabelecer o patamar de juros que pode estar pressionado por esse excesso de liquidez, o Banco Central entra no mercado monetário vendendo títulos públicos para instituições financeiras autorizadas, os dealers . Atualmente são 12 dealers no Tesouro Nacional, dos quais nove são bancos e três são corretoras ou distribuidoras independentes.

Quando o Banco Central vende um título, o comprador paga ao governo em reais; ou seja: ele retirou dinheiro de circulação. Já ao contrário, se há pouca liquidez, o BC pode comprar títulos, colocando mais reais em circulação.

É assim que o Banco Central controla as taxas de juros de curto prazo, além de regular o nível de liquidez da economia e sinaliza a orientação da política monetária. Dessa forma, dá credibilidade para que a Taxa Selic se mantenha em determinado nível.

O governo também pode usar títulos públicos transacionados no mercado monetário para refinanciar dívidas e financiar projetos de políticas públicas. Nesse caso, as operações são tanto pelo Tesouro Direto quanto por meio de outras instituições financeiras. A Secretaria do Tesouro Nacional é que emite essa dívida e remunera quem possui o título de acordo com um critério pré-definido.

O famoso CDI: o que é e como ele impacta o mercado monetário

As instituições financeiras também operam no mercado monetário para regular suas questões de liquidez. Mas no caso dos bancos, isso ocorre com um outro título: o CDI. Os Certificados de Depósito Interbancário são títulos com prazo de um dia útil, emitidos pelos bancos para captar ou aplicar recursos.

Vamos entender melhor: no fim do dia, um banco pode ter excesso ou falta de caixa, pelo saldo entre depósitos e saques. Para distribuir melhor os recursos nesse sistema interbancário, os bancos que estão no vermelho não podem fechar o dia assim, então buscam recursos com os bancos que possuem dinheiro excedente.

Esses empréstimos entre os bancos são de um dia e as remunerações são regidas por uma taxa que se aproxima muito da taxa Selic, já que os riscos dos grandes bancos são muito próximos dos riscos do Brasil como um todo, já que se o sistema bancário brasileiro ruísse, o país estaria em uma situação muito complicada. A média dessas taxas negociadas entre vários bancos em um dia é chamada CDI Over; ou seja, ela é a taxa média diária do CDI. Como o próprio nome nos indica, o CDI é realizado entre bancos e uma pessoa física não pode aplicar diretamente no CDI.

| Um exercício interessante que você pode fazer para começar a se familiarizar com as diferentes modalidades de títulos públicos é simular o investimento nessa classe de produtos. |

O mercado de câmbio

O mercado de câmbio é onde são negociadas as trocas de moedas estrangeiras pela moeda nacional e vice-versa. Desse mercado, além do Banco Central, participam as instituições habilitadas a operar no mercado de câmbio, instituições habilitadas a intermediar operações de câmbio, agências de turismo e correspondentes em operações de câmbio.

Os clientes dessas organizações são as pessoas e empresas que precisam fazer transações com o exterior. Ou seja, quem tem recebimentos ou pagamentos a realizar em moeda estrangeira.

O comércio internacional em geral é realizado em dólares e essa também é a principal moeda das reservas internacionais. Assim, no comércio com outros países, os importadores brasileiros precisam de dólar para comprar seus produtos ou insumos, pois um fornecedor chinês, por exemplo, não aceita pagamento em reais. Ou seja, o importador demanda dólar.

Por outro lado, um exportador de soja que recebeu a remuneração correspondente à venda da sua safra em dólares, não tem como pagar seus funcionários aqui no Brasil com essa moeda, então ele precisa de reais. Sendo assim, o exportador é ofertante de dólar no Brasil.

As instituições precisam “trocar” moedas e a taxa de câmbio varia conforme esse fluxo

Em situações como as descritas acima, tanto importadores quanto exportadores precisam se dirigir a uma instituição autorizada para realizar a troca da moeda que têm pela que precisam.

A fiscalização e regulação dessas trocas no mercado de câmbio é feita pelo Banco Central, que também participa dele para executar a política cambial. Aqui no Brasil, o regime de câmbio é flutuante. Ou seja, a taxa de câmbio varia livremente em resposta aos fluxos cambiais, e não está submetida a níveis máximo ou mínimo estabelecidos.

Isso quer dizer que o BC não intervém com o objetivo de regular as taxas de câmbio, mas somente para garantir o funcionamento adequado do mercado. Ele atua para reduzir a volatilidade excessiva da taxa de câmbio, evitar restrições de liquidez e garantir mecanismos de proteção ao mercado.

Para fechar, confira a explicação do nosso economista Alexandre Espirito Santo sobre taxa de câmbio: