O mercado financeiro e o coronavírus – parte 3

RENDA FIXA

Março de 2020 foi um mês muito desafiador para o mercado financeiro global. No Brasil não foi diferente: seis circuit breakers paralisaram as atividades da B3 e mesmo os investidores que não estão na Bolsa vivenciaram movimentos muito atípicos nas diversas classes de ativos. Na Renda Variável, as quedas, apesar de mais expressivas, são mais fáceis de se explicar para o investidor no geral, pois Ações já são associadas naturalmente a maiores riscos. Mas, justificar ativos e Fundos de Renda Fixa, que são tidos como investimentos conservadores, no campo negativo é bastante complexo. Em momentos difíceis, o melhor a se fazer é buscar aprendizados práticos, por isso, hoje vamos tentar tornar mais claros alguns conceitos e mecanismos não triviais do mercado de Renda Fixa.

De partida, a principal característica que classifica os ativos como Renda Fixa ou Renda Variável é a previsibilidade do rendimento do dinheiro no momento do investimento. Na Renda Fixa, como o investidor está emprestando dinheiro para outro agente, ou seja, ele está adquirindo uma dívida e a outra parte está se comprometendo a realizar um pagamento no futuro, as regras de remuneração, o prazo e a forma de pagamento são conhecidos.

Os Títulos podem ser tanto prefixados quanto pós-fixados. No primeiro caso, a rentabilidade é uma taxa nominal fixa, e o investidor sabe exatamente o quanto vai receber no final do período. Um exemplo são os Títulos do Tesouro Prefixado 2026 sem juros semestrais, que rendem hoje (17/04/2020) 6,61% ao ano com vencimento em 01 de janeiro de 2026. Nos pós-fixados, o que se sabe de antemão é a forma de cálculo da remuneração, que, por ser atrelada a um indexador, vai depender de sua variação ao longo do tempo. Os indexadores podem ser um índice de inflação, principalmente o IPCA, ou ainda uma outra taxa, como a Selic ou o CDI.

Ainda usando o Tesouro Direto como exemplo, no caso do Tesouro IPCA+ 2026, a rentabilidade anual é expressa na forma “IPCA + 3,04% a.a.” e significa que, se carregado até o vencimento, o papel receberá a variação da inflação mais 3,04% ao ano, garantindo um ganho real acima da inflação. Para a última modalidade temos dois exemplos: Tesouro Selic 2025 sendo negociado à taxa Selic + 0,03% a.a. e uma LCA (Letra de Crédito do Agronegócio) distribuída a 108% do CDI com vencimento em abril de 2021.

A maior parte dos investimentos de Renda Fixa apresenta essas informações: a taxa, o indexador — se for o caso —, o vencimento do Título e se o juro e o dinheiro investido serão pagos apenas no final ou com uma frequência estabelecida.

No caso dos pós-fixados, há uma estimativa de rentabilidade futura. A palavra “estimativa” é importante pois o valor final do Título só é realmente conhecido no vencimento. Por ter a rentabilidade atrelada a um indicador econômico, no entanto, é possível que se tenha uma noção aproximada, com base nas projeções de mercado, de quanto vai render o investimento.

É justamente pela previsibilidade da remuneração que um universo de produtos muito diferentes se reúne na categoria “Renda Fixa”, mas isso não quer dizer que não haja riscos envolvidos nesses investimentos. Títulos Públicos, Debêntures e um CDB (Certificado de Depósito Bancário), por exemplo, são todos ativos de Renda Fixa. Apresentam, contudo, riscos completamente distintos, por cumprirem funções diferentes, terem prazos específicos e, principalmente, pela particularidade de cada emissor.

Entender melhor os riscos nos momentos de oscilação do mercado é ainda mais importante. Usualmente, consideramos a volatilidade como um termômetro do risco: mais volatilidade = mais risco. Contudo, o investidor Howard Marks, fundador da Oaktree, sabiamente atentou para a limitação desse raciocínio. Volatilidade é uma medida de dispersão dos retornos em relação à média. É olhar para a série histórica e identificar o quanto o Título ou o Fundo variou para cima ou para baixo, considerando a média como referência. Já o risco significa que mais coisas podem acontecer no futuro além das que já se sabe que vão ocorrer. O risco nos investimentos, segundo o autor, surge por uma fraca conexão entre causa e efeito que pode gerar resultados incertos. Ou seja, há pouca capacidade preditiva advinda da observação de padrões no passado — é por isso que lemos em vários lugares que “a rentabilidade obtida no passado não representa garantia de resultados futuros”. Marks aponta que os investidores não têm medo da volatilidade, porque, afinal, se a variação é positiva, a pessoa viria a ganhar dinheiro. A aversão ao risco surge do medo de perdas permanentes de capital.

E é sobre esse tipo de risco, de se perder dinheiro de forma que não seja possível recuperar em um horizonte razoável, que precisamos ficar mais atentos ainda em momentos de crise. Não estamos falando para abandonarmos a volatilidade enquanto ferramenta de análise. Longe disso, queremos adicionar e qualificar a análise dos riscos envolvidos para que a tomada de decisão se torne mais consciente. Para isso, dentre uma série de riscos “mapeados” na literatura, vamos nos ater a três principais: risco de crédito, risco de mercado e risco de liquidez.

Na Renda Fixa, como sabemos a qual taxa seremos remunerados no futuro (seja ela pré ou pós-fixada), de forma resumida, perde-se dinheiro quando: (i) o emissor dá um calote e não paga o acordado — risco de crédito —; (ii) o investidor se depara com uma variação negativa no preço do ativo ao tentar vender o Título antes do vencimento — risco de mercado — e; (iii) quando não se encontra um comprador para o papel sem que haja perda significativa no valor do mesmo — risco de liquidez. É importante notar que esses riscos podem ou não estar relacionados e, mesmo com as fronteiras fluidas entres eles, é relevante o exercício de buscar identificar a origem dos movimentos nos preços.

Sobre o risco de crédito na Renda Fixa, o principal é diferenciar os emissores, sejam o Tesouro Nacional, os bancos ou as empresas. O governo federal, via de regra, possui o menor risco de crédito de um país, o que faz os Títulos Públicos serem os mais seguros e, por consequência, sem prêmio adicional. Os grandes bancos também são bastante sólidos e, ao emitirem CDBs, LCIs ou LCAs, apresentam taxas condizentes com o baixo risco. Os bancos de menor porte, pela maior dificuldade de captação, comparativamente, oferecem prêmios para atrair investidores, que exigem remuneração extra para correr o risco. E assim por diante, até chegar às empresas que buscam se financiar via Debêntures. Nas Debêntures, o risco de crédito varia de setor para setor e de empresa para empresa, dentro de um mesmo segmento.

Tendo em mente que os prazos na Renda Fixa podem ser longos — há Títulos Públicos com vencimento em 2050 — muita coisa pode acontecer nesse meio tempo, inclusive uma quarentena global em virtude do coronavírus. Em momentos como o de agora, é preciso ficar atento ao caso de haver mudanças de fundamento na estrutura econômico-financeira do emissor que possam impactar sua capacidade de honrar seus compromissos.

As crises não afetam a todos de forma homogênea. Podemos ver as companhias aéreas e o setor de varejo, no momento, bem mais impactados do que empresas de utilidade pública, por exemplo, que são consideradas mais defensivas. Para água, luz e gás, a demanda costuma não se alterar tanto e, mesmo que haja variações, a estrutura de concessão dá certa previsibilidade a esses segmentos. A inadimplência temporária, sim, é algo que pode acontecer, e é preciso acompanhar. Mas, no geral, além do setor, a resposta para quem conjunturalmente está mais preparado depende, ainda, de uma infinidade de fatores, como estrutura de caixa de cada empresa, capacidade de negociação com fornecedores, agilidade em cortes de custos etc.

O risco de crédito, então, varia de acordo com o emissor mas também ao longo do tempo se, de fato, mudanças estruturais vierem a ocorrer. Esse é um risco de perda permanente que deve estar no radar dos investidores sempre. Todavia, não ocorrem do dia para a noite alterações de fundamentos que justifiquem quedas bruscas seguidas de altas astronômicas — esse é um movimento de preços que veremos mais à frente. Especialmente quando os investimentos estão em Fundos, administrados por gestores profissionais, esses riscos são acompanhados todos os dias.

Pode acontecer de o investidor precisar dos recursos em algum momento antes do vencimento e, para isso, é possível vender o Título no mercado secundário, ambiente no qual a negociação de ativos ocorre entre os investidores. Uma das funções do mercado secundário é prover liquidez, de modo que se consiga transformar o ativo em dinheiro. Mas nem todos os papéis possuem a mesma liquidez, pois o sucesso de uma negociação depende sempre do interesse de duas partes. Desse modo, o risco de liquidez se relaciona à incapacidade de o investidor achar um comprador para o Título que deseja vender ou, ainda, que o investidor tenha que se desfazer desse Título a um preço muito menor que o seu valor justo.

A oferta e a demanda por um ativo regem tanto a liquidez quanto os preços no mercado financeiro de forma geral, e os riscos de liquidez e de mercado em momentos de crise se retroalimentam. Para entender isso é preciso conhecer um conceito importante: marcação a mercado. Em qualquer momento, de crise ou não, que se tenta vender um ativo de Renda Fixa antes do vencimento, há a possibilidade de ganhar ou perder dinheiro. Isso ocorre porque, apesar de as taxas no vencimento serem conhecidas, os preços oscilam ao longo do tempo, pois são influenciados pelas expectativas dos agentes sobre a inflação futura, taxas de juros, prazo ou, ainda, pelo nível de oferta e procura. O nome dessa precificação contínua é marcação a mercado. Nunca é demais relembrar que, se o Título for carregado até o final, o investidor recebe integralmente o que havia sido acordado.

O que caracteriza uma crise de grandes proporções é a ocorrência de uma reprecificação generalizada no curto prazo. O risco de mercado, que sempre existe, se torna ainda mais acentuado, e figura como esse risco de encontrar um preço abaixo do “justo” para o seu ativo no momento da venda antecipada no mercado secundário.

Em ambos os casos, são riscos relacionados ao preço do ativo, e é interessante notar que, no vencimento, esses riscos não se concretizam. A importância da reserva de emergência nesse momento fica ainda mais evidente, pois aquele dinheiro guardado em ativos mais líquidos e que rendem relativamente menos (Tesouro Selic ou Fundos DI) serve exatamente para momentos assim (se ficou interessado em saber mais sobre a reserva de emergência, confere esse nosso outro texto aqui). Mas se, de fato, o investidor precisar do dinheiro naquele momento crítico, ele pode vir a arcar com prejuízos, se os preços estiverem comprimidos.

Os ajustes de preço são, então, comuns, e a marcação a mercado acontece todos os dias. O que presenciamos nas últimas semanas foi, contudo, uma queda muito acentuada e generalizada nos preços de quase todos os ativos de Renda Fixa, inclusive nos Títulos Públicos.

Para acompanhar a variação dos preços desses Títulos utilizamos o IMA-Geral. O Índice de Mercado ANBIMA é uma referência para os investimentos em Renda Fixa e é formado por uma carteira de Títulos Públicos semelhante à que compõe a dívida pública interna brasileira. Isso significa que o indicador apresenta os mesmos papéis da nossa dívida soberana, na mesma proporção — em outras palavras, o menor risco de crédito do Brasil.

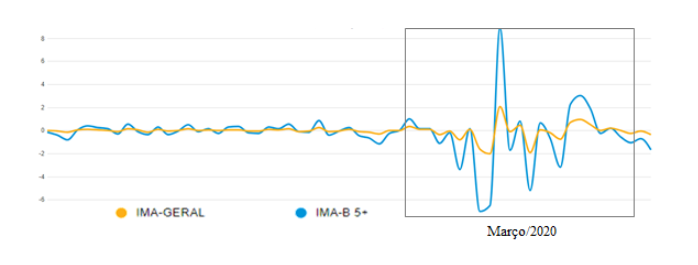

O IMA-Geral ficou 1,98% negativo no mês de março e o IMA-B 5+, que é o sub-índice que só considera os Títulos atrelados à inflação (NTN-B) de vencimento igual ou superior a 5 anos, registrou perdas de 10,93%. Os preços dos ativos comparativamente mais seguros da economia brasileira — os Títulos Públicos — tiveram um dos piores meses da história. Analisar esse indicador nos dá uma noção da magnitude do impacto nos preços dos ativos, e o gráfico 1 compara a variação diária desses índices. Podemos observar que os movimentos foram bastante fora do padrão em março.

Gráfico 1: Variação diária IMA- Geral e IMA-B5+ (01/01/2020 – 01/04/2020)

Fonte: Anbima

Fonte: Anbima

Se os preços estão caindo é porque há proporcionalmente mais oferta que procura por esses produtos. Em momentos de crise, esse é geralmente o comportamento padrão: com o aumento das incertezas, as pessoas (e as empresas) tomam menos risco e acabam adiando os investimentos, ou, se já estão no mercado, por medo de perder mais ou por necessidade de caixa, saem vendendo os ativos ou pedindo resgate dos Fundos.

E quando o cotista pede resgate da sua aplicação para converter suas cotas em dinheiro, o gestor do Fundo, então, precisa vender os ativos do portfólio para ter recursos em caixa e honrar os resgates. Esse movimento corrobora para que haja mais vendedores que compradores no mercado secundário e para que os preços caiam ainda mais. Com a marcação a mercado, a desvalorização dos ativos é refletida na cota, outros cotistas olham aqueles retornos negativos, ficam ainda mais assustados com as quedas e pedem mais resgates. E assim o medo, o desconhecimento e/ou a necessidade acabam criando uma espiral negativa.

Essa situação de movimentação atípica dos preços não significa perda permanente de capital. Diferentemente de um Fundo de Ações, na Renda Fixa, as regras combinadas serão cumpridas no vencimento do Título, desde que a capacidade pagadora do emissor não tenha sido comprometida. E isso pode ser uma oportunidade e não uma ameaça para o seu dinheiro. Em outras palavras, se o preço no presente caiu, para que o Título chegue no vencimento com o mesmo retorno acordado anteriormente, a taxa do papel precisa aumentar. Há uma relação inversa entre o preço e a taxa de retorno de um ativo de Renda Fixa. O quanto esse ativo gera de rendimento no tempo que resta até o vencimento é chamado de carrego no jargão do mercado financeiro. Isso significa dizer que, se não houver um aumento real do risco de crédito, o investidor não só não está perdendo dinheiro, como está em um momento de desconto nos preços e nas cotas de Fundos e terá um “carrego” melhor, conseguindo uma rentabilidade média mais alta em um horizonte de prazo mais estendido.

Em resumo, a preocupação principal do investidor em Renda Fixa nos momentos de crise deve ser se o risco de crédito do emissor do Título sofreu alguma mudança. Esse é um fator que poderia levar a perdas permanentes de capital. A marcação a mercado faz com que os preços dos Títulos variem ao longo do tempo mas, como as regras de remuneração na Renda Fixa são previamente acordadas, se não houver a necessidade de venda antecipada, o carrego, ou seja, a capacidade de gerar rendimentos desse ativo até o vencimento, melhora. Isso implica não apenas em um conforto para o investidor como também pode ser uma oportunidade para novos aportes.

Considerando a complexidade do assunto e da conjuntura, buscar assessoria especializada ou confiar em um gestor profissional de um Fundo de Investimentos são estratégias interessantes para quem está começando e pode se sentir perdido em momentos de incerteza. A lição mais importante da crise para tentar blindar perdas permanentes que possam vir em decorrência de variações de preço é justamente ter uma reserva de emergência, para que seja possível passar por turbulências momentâneas sem perder o sono.

Autoria: Lorena Laudares

2 Comentários