Análise Semanal pela Flag Asset – 25/06 a 29/06

FLAG FIC FIM

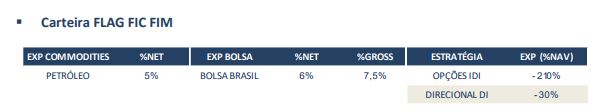

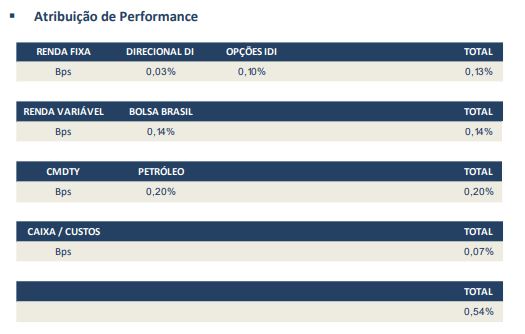

O FLAG FIC FIM apresentou rentabilidade de 0,54% na semana passada, decorrente de ganhos com as opções de juros e nas alocações que iniciamos na semana (na medida em que o fundo voltou a ganhar espaço de risco): posições compradas em petróleo e na bolsa brasileira, além de uma pequena posição aplicada no segmento intermediário da curva de juros futuros. A rentabilidade acumulada em junho foi de -2,08% e, no ano, chegou a 0,58%.

Comentários

No cenário local, os destaques ficaram por conta da ata da última reunião do Copom e do Relatório de Inflação do 2º trimestre (RTI). Segundo o BC, as projeções condicionais de inflação favoráveis, o comportamento dos núcleos de inflação e a retomada mais lenta da atividade justificam a manutenção da Selic no atual patamar. Por seu turno, o CMN optou por estabelecer a meta de inflação do ano de 2021 em 3,75%, indicando um processo de convergência gradual para patamares mais próximos aos nossos pares. No cenário externo, as tensões comerciais entre EUA e China permanecem e deixam o cenário turvo. A inflação medida pelo núcleo da inflação nos EUA (core PCE) atingiu o patamar de 2,0% na comparação interanual, alcançando a meta do FED.

Nos mercados externos, a escalada das tensões comerciais entre os Estados Unidos e a China afetou negativamente os mercados. O S&P 500 caiu 1,3%, enquanto a taxa da treasury de 10 anos recuou de 2,90% para 2,86%. Ressalte-se ainda a forte alta do preço do petróleo (4,8% o Brent e 7,5% o WTI), que decorreu da retórica mais agressiva dos EUA com relação aos países e empresas que importam petróleo do Irã, da redução dos estoques americanos e da queda da produção da Líbia.

Nos mercados domésticos, os ativos financeiros apresentaram desempenho misto, sendo que os recursos da defesa de Lula no STF geraram um clima de incerteza. Na semana, o real depreciou 2,4%, fechando a R$3,877 e, mais uma vez, apresentando o pior desempenho dentre as principais moedas. Contudo, o BC se limitou a ofertar leilões de linha e não fez colocações extraordinárias de swaps cambiais, numa estratégia de difícil compreensão. Após atuar fortemente nas semanas anteriores, optou por ficar fora do mercado, gerando conforto para os players vendidos em real. Ao longo de junho, a moeda brasileira desvalorizou 3,9%. Dentre os países emergentes, a performance foi superior apenas às das moedas argentina e sul-africana. Já a curva de juros local se deslocou para baixo. A parte curta se beneficiou das projeções e do tom relativamente tranquilo do BC na ata do Copom e no RTI, enquanto a parte intermediária e longa foi favorecida pela redução da disfuncionalidade do mercado de juros e pelo vencimento e pagamento de cupons de títulos prefixados no início de julho (que gera demanda por parte de fundos passivos com o objetivo de reenquadramento das carteiras). O DI jan/19 caiu de 7,03% para 6,84%, mas ainda precificando, ao longo de 2018, um aumento de cerca de 1,25 p.p. da taxa Selic. O DI jan/20 recuou de 8,66% para 8,34% e o DI jan/25 de 11,93% para 11,54%. Por fim, o Ibovespa apresentou valorização de 3,0%.

A ata do Copom e o RTI mostraram projeções de inflação benignas até 2020. Apesar das dificuldades na leitura dos dados de atividade referentes a maio e junho, a recuperação da economia ocorre em ritmo mais gradual do que previamente suposto. Na inflação, os efeitos altistas causados pela paralisação no setor de transportes são significativos, porém temporários. Por outro lado, a inflação subjacente (núcleos) se encontra em patamares deprimidos, orbitando nas cercanias do limite inferior da meta de inflação. O BC reavaliou a projeção de crescimento de 2,6% para 1,6% em 2018, com revisão baixista no consumo das famílias e do governo pelo lado da demanda, sendo que a projeção de crescimento da formação bruta de capital fixo ficou no mesmo patamar anterior, o que é uma composição mais benéfica para os períodos à frente. O BC ainda trouxe para discussão dois novos núcleos de inflação, mais aderentes ao ciclo de crescimento e que se encontram bem abaixo do piso da meta. Nas projeções condicionais de inflação, o cenário de referência, com juros e câmbio constantes, indica IPCA de 4,1% em 2019 e 2020, comparados a metas de 4,25% e 4,0%, respectivamente. No cenário de mercado, que embute uma apreciação de 3% do câmbio em 2019 e um aumento de 6,5% para 8,0% na taxa Selic, as projeções condicionais se encontram em 3,7%, abaixo da meta em ambos os anos. Observamos que a pressão cambial é captada quase em sua totalidade na inflação de 2018, enquanto a reavaliação do PIB será captada nos anos posteriores. Destacamos o parágrafo 24 da ata do Copom: “Os membros do Copom reiteraram a importância de reafirmar a atuação da política monetária exclusivamente com foco na evolução das projeções e expectativas de inflação, do seu balanço de riscos e da atividade econômica. Choques de preços relativos devem ser combatidos apenas no impacto secundário que poderão ter na inflação prospectiva. Em particular, reiteraram a importância de insistir na comunicação de que não há relação mecânica entre choques recentes e a política monetária.” As projeções e mensagens do BC referendam nosso cenário de estabilidade da taxa Selic. O principal risco residiria numa desancoragem das expectativas de inflação caso o real volte a experimentar uma desvalorização significativa.

O CMN decidiu que a meta de inflação de 2021 será de 3,75% (ante 4,0% em 2020) com intervalo de tolerância de 1,5% para mais ou para menos. Entendemos a mudança como uma excelente sinalização para a convergência da inflação para um padrão mais saudável e próximo aos nossos pares globais, trazendo previsibilidade aos agentes econômicos e contribuindo para convivermos com um ambiente de inflação mais favorável.

A PNAD contínua do trimestre móvel encerrado em maio registrou taxa de desocupação de 12,6%, o que, corrigido pela sazonalidade equivale a uma taxa estável em 12,4% frente ao trimestre móvel encerrado em abril. A população desocupada se encontra em 13,2 milhões de pessoas e a massa de rendimentos reais é de R$ 193,9 bilhões, estável na comparação com o mesmo período do ano anterior.

No cenário externo, as incertezas geradas pelo risco de guerra comercial entre EUA e China permanecem. Do lado chinês, o movimento de depreciação mais acentuado da moeda gera temores de um movimento de depreciação competitiva com vistas a contrabalançar o efeito de maiores tarifas alfandegárias impostas sobre o país. Apesar da retórica mais agressiva por ambos os lados, não houve novidade relevante em termos de novas tarifas.

Nos EUA, a inflação medida pelo núcleo do PCE em maio alcançou 2,0%. Apesar disso, os dados recentes de inflação não apresentam, até o momento, nenhum sinal de descontrole que leve a autoridade monetária a alterar sua estratégia de elevações graduais da taxa básica de juros.

O FLAG FIC FIM, após as perdas no início de junho, ganhou algum espaço de risco com a valorização das opções de juros (put spread de IDI out/18) e com o encerramento, com ganhos na semana anterior, da posição comprada em inflação de curto prazo. Devido à valorização recente com as opções, optamos por reduzir esta exposição por meio de uma posição tomada no DI futuro de mesmo vencimento. Mantemos nosso cenário de estabilidade da taxa Selic nas próximas reuniões do Copom, mas avaliamos que, caso o real continue se depreciando, o mercado pode voltar a aumentar a precificação de aperto monetário ao longo dos próximos meses. Adicionalmente, iniciamos uma pequena posição aplicada no DI jan/22, que embute uma taxa Selic média próxima a 11,75% entre o início de 2020 e o fim de 2021. O mercado de juros, após a grande volatilidade experimentada, aparenta estar com um posicionamento técnico mais limpo, auxiliado pelos leilões de recompra de títulos prefixados pelo Tesouro e a significativa redução das ofertas de venda desses títulos. Destaque-se ainda o fato de as projeções de inflação do BC se situarem abaixo das metas no horizonte relevante da política monetária (2018, 2019 e 2020). No mercado de commodities, iniciamos uma posição comprada em petróleo Brent via opções. Acreditamos que o desbalanceamento entre a oferta e demanda, que se intensificou devido à queda da produção venezuelana, às tensões na Líbia e, principalmente, as sanções impostas pelos Estados Unidos ao Irã, levará à redução dos estoques globais de petróleo e à consequente elevação de seu preço. No mercado de renda variável, iniciamos uma pequena posição comprada na bolsa brasileira, tendo em vista a realização de preços recente. A exposição está concentrada em opções de compra, de forma a mitigar o risco do fundo.