113% do CDI: FIAgros permanecem com dividendos altos: 1,39% no mês

Distribuição de 1,39% no mês: Veja o ranking de dividendos de julho dos FIagros. – Neste mês, o dividend yield (DY) médio dos FIAgros negociados na bolsa foi de 1,18%, gerando um retorno de 1,39% com gross-up de imposto de renda. O resultado equivale a 113% do CDI do período.

Acompanhando o crescimento da indústria:

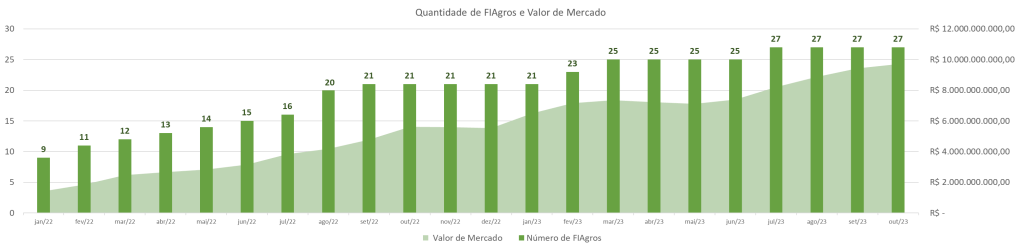

O gráfico abaixo mostra a evolução do mercado de FIIs FIAgros negociados na bolsa nos últimos períodos. Em julho deste ano, os 27 fundos negociados somavam mais de R$ 9 bilhões em valor de mercado. O segmento vem se desenvolvendo nos últimos meses e alguns Fundos estão buscando captação no mercado. Esta indústria vem demonstrando um crescimento e possui grande potencial, diante do tamanho do agronegócio na nossa economia. Ao compararmos aos números de janeiro/2022, observamos que a quantidade de FIAgros mais que dobrou, enquanto seu valor de mercado vem aumentando a cada mês.

Importante lembrar que apesar das discussões para a criação deste produto já existirem a algum tempo, a lei que institui o FIAgro é recente – de março/2021 – e completa apenas 2 anos. Além disso, por se tratar de uma regulamentação provisória, a nova classe de ativos nasceu, em um primeiro momento, baseada em estruturas já existentes de FIPs (Fundos de Participações), FIDCs (Fundos de Direitos Creditórios) ou FIIs (Fundos Imobiliários). Durante seu curto período de vida, a maioria dos FIAgros que foram criados estão na casca de FIIs – fundos que se tornaram queridinhos dos investidores pessoa física nos últimos anos.

Vale destacar que no final do ano passado, a CVM já se manifestou sobre a prioridade que vem dando na discussão da nova regulamentação específica para FIAgros. Estamos acompanhando estas novidades de perto e acreditamos que muitas indefinições/dúvidas serão solucionadas com o novo documento.

Histórico de Dividendos dos FIAgros:

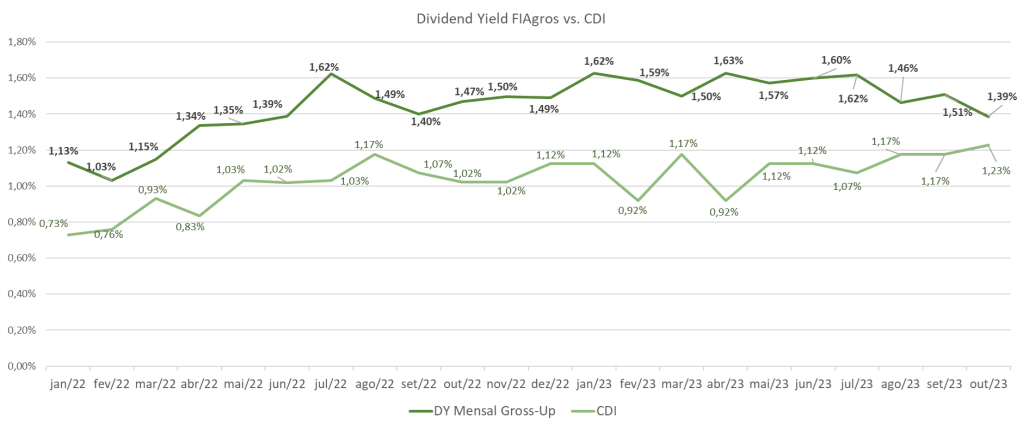

Em relação a performance deste mercado, conseguimos ver que, de forma consistente, os FIAgros vem entregando dividendos acima do CDI. Cabe relembrar, que assim como os Fundos Imobiliários, os FIAgros possuem uma vantagem relevante quando comparado aos demais investimentos: a isenção de Imposto de Renda sobre dividendos**.

Por tal motivo, consideramos o cálculo do gross up de IR sobre o dividend yield. Tal estratégia permite a comparação de investimentos isentos e não isentos de impostos. A linha verde escura do gráfico mostra o retorno por dividendos dos FIAgros mês a mês, incluindo a vantagem de isenção fiscal, comparado ao retorno do CDI no mesmo período (linha verde clara).

A queda do CDI em fevereiro e abril deste ano é explicada pelo número reduzido de dias úteis no mês (apenas 18 vs. 22-23 nos meses anteriores), tendo em vista o acruo diário da taxa. Notamos um crescimento na distribuição de dividendos até ago/22 e com a manutenção da Selic em 13,75% desde então os FIagros tem mantido o nível de distribuição. Abaixo entramos nos detalhes do motivo desta correlação com o CDI.

Mas como os FIAgros estão conseguindo superar o CDI?

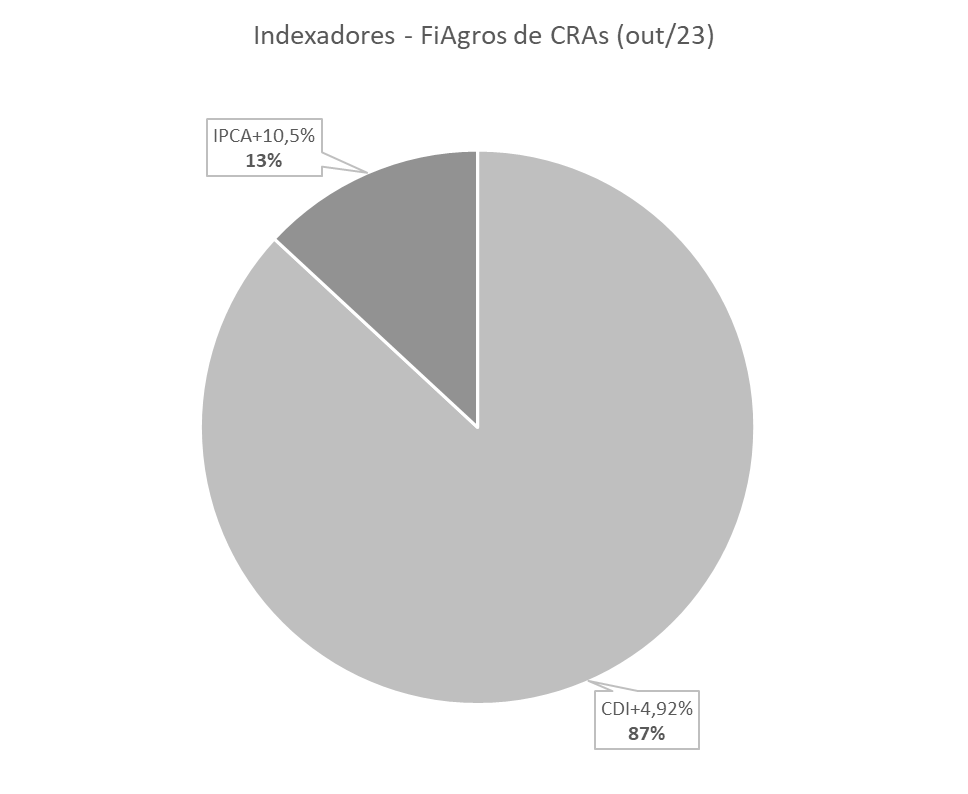

Isso é explicado pela natureza dos ativos investidos por esse tipo de fundo. Atualmente, a maioria dos FIIs FIAgros negociados na bolsa tem como objetivo o investimento em CRAs (Certificados de Recebíveis do Agronegócio). Os gestores vem preferindo esse tipo de produto, devido a demanda dos investidores.

Nos últimos anos vimos no mercado de Fundos Imobiliários um crescimento exponencial de FIIs de CRIs (Certificados de Recebíveis Imobiliários), isso porque esses fundos tendem a conseguir entregar dividendos mais altos. Por se tratar de investimento em ativos de crédito, eles conseguem repassar mensalmente a receita advinda de juros e variação do indexador (IPCA, IGP-M, CDI). Enquanto isso, FIIs de Tijolo (aqueles que investem diretamente em imóveis) tem uma dinâmica distinta, tendo sua renda atrelada a contratos de aluguel, que são reajustados uma vez por ano, além de estarem sujeitos à impactos de vacância e renegociações.

Para os FIAgros, a situação é bem similar: aqueles que investem em CRAs tendem a entregar dividendos recorrentes mais altos do que aqueles que investem em terras diretamente. Além disso, este último apresenta características e riscos ainda pouco conhecidos pelo varejo. Diante deste cenário, os gestores observaram mais oportunidades na captação de FIAgros de CRAs.

Voltando ao motivo do retorno estar acima do CDI: diferente de CRIs, que normalmente tem seus lastros atrelados a indicadores de inflação, os CRAs historicamente apresentam mais operações atreladas ao CDI. Esta característica é bastante estratégica no contexto recente que vivemos de alta de juros. Além disso, segundo projeções do time de Economistas da Órama, ainda é esperada a manutenção dos juros em patamares elevados para os próximos períodos, justificado pelas incertezas fiscais.

Diante disso, no fechamento de jun/23, 87% das carteiras de CRAs dos FIAgros estavam atreladas ao CDI com um spread médio de 4,97%. Obviamente, devemos considerar também as despesas dos fundos (taxas de administração, gestão, performance, custos de transações), que reduzem o resultado para o cotista. Entretanto, o que podemos concluir é que esses fundos conseguem entregar de forma recorrente um retorno líquido ainda acima do CDI, e isento de IR.

O Levantamento Sistemático da Produção Agrícola (LSPA) de setembro de 2023, mostrou que a estimativa para a safra agrícola de grãos deste ano é de um aumento de 20,88% em relação à produção em 2022. Em comparação com a expectativa de agosto, houve um aumento de 4,8 milhões de toneladas de grãos, o que representa uma safra recorde para o ano de 318 milhões de toneladas.

A Soja e o Milho, principais commodities brasileiras, tiveram aumento na expectativa de produção no ano, de 0,8 e 3,9 milhões de toneladas, respectivamente. Para as duas, a perspectiva é de safra recorde.

O Ministério da Agricultura e Pecuária (Mapa) acaba de divulgar os 100 municípios mais ricos do Brasil no agronegócio, com base na pesquisa anual do IBGE da Produção Agrícola Municipal (PAM) referente a 2022. No topo da lista, entre os 5.563 municípios que foram analisados, encontram-se municípios como Sorriso (MT), Campo Novo do Parecis (MT), Sapezal (MT), Rio Verde (GO) e São Desidério (BA).

Essas localidades desempenham um papel fundamental na produção de algodão, milho e soja no Brasil. Os resultados da pesquisa revelam que o ano de referência registrou recordes tanto em produção quanto em valor da produção. A produção total atingiu a marca de 263,8 milhões de toneladas, abrangendo uma área de 90,4 milhões de hectares.

Para o mercado de FIAgros, devemos observar a expectativa de juros futuros que o mercado sinaliza. Neste momento, o Brasil apresenta um cenário de Inflação que abre a possibilidade de redução de juros. Entretanto, dado o cenário internacional, passamos por um momento de abertura das curvas de juros de médio e longo prazo. Observar o movimento é fundamental para o horizonte de investimentos dentro do agronegócio.

Por fim, para que você possa acompanhar e conhecer melhor esse mercado, concluímos o relatório com a apresentação do Ranking de Dividendos distribuídos pelos FIAgros no mês.

Quais os FIAgros que pagaram os maiores dividendos este mês?

Top 5 Dividend Yield do Mês

1. IAGR11 (SFI Investimentos): 1,44% a.m. (R$ 1,32)

2. LSAG11 (Leste): 1,43% a.m. (R$ 1,50)

3. NCRA11 (NextCap Asset): 1,39% a.m. (R$ 0,15)

4. AGRX11 (Exes Gestora de Recursos): 1,39% a.m. (R$ 0,15)

5. GRWA11 (SFI Investimentos): 1,36% a.m. (R$ 0,15)

| Ticker | Gestão | Segmento | Início | Periodicidade | Dividendo Setembro | Dividendo Outubro | DY Mensal | Variação | Data-Base | Data de Pagamento | Regra de Distribuição | Valor Mercado | Liquidez Média Diária |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| IAGR11 | SFI Investimentos | CRAs | fevereiro-23 | Mensal | 1,32 | 1,32 | 1,44% | – | 29/09/2023 | 16/10/2023 | Até o 10º dia útil do mês subsequente. | 3.123.894,27 | 46.256,52 |

| LSAG11 | Leste | CRAs | abril-22 | Mensal | 1,1 | 1,5 | 1,43% | 36% | 29/09/2023 | 16/10/2023 | No 10º dia útil do mês subsequente. | 105.768.109,86 | 108.739,48 |

| NCRA11 | NextCap Asset | CRAs | dezembro-21 | Mensal | 0,16 | 0,15 | 1,39% | -6% | 18/10/2023 | 25/10/2023 | No 17º dia útil do mês subsequente. | 47.384.435,13 | 213.304,23 |

| AGRX11 | Exes Gestora de Recursos | CRAs | agosto-22 | Mensal | 0,14 | 0,15 | 1,39% | 7% | 06/10/2023 | 16/10/2023 | No 10º dia útil do mês subsequente. | 103.069.434,16 | 132.306,91 |

| GRWA11 | Greenwich Investimentos | CRAs | março-23 | Mensal | 0,15 | 0,15 | 1,36% | – | 06/10/2023 | 16/10/2023 | Não informado | 13.976.113,00 | 24.402,12 |

| OIAG11 | Fator Ore Asset | CRAs | maio-22 | Mensal | 0,125 | 0,125 | 1,34% | – | 06/10/2023 | 16/10/2023 | No 10º dia útil de cada mês. | 84.458.540,65 | 196.276,20 |

| EGAF11 | Eco Agro | CRAs | janeiro-22 | Mensal | 1,5 | 1,29 | 1,30% | -14% | 06/10/2023 | 16/10/2023 | Até o 10º dia útil do mês subsequente. | 187.282.314,31 | 512.900,13 |

| DCRA11 | Devant Asset | CRAs | fevereiro-22 | Mensal | 0,12 | 0,12 | 1,30% | – | 06/10/2023 | 16/10/2023 | No 10º dia útil após o encerramento do período de apuração. | 62.402.260,30 | 241.160,63 |

| AAZQ11 | AZ Quest | CRAs | dezembro-22 | Mensal | 0,12 | 0,12 | 1,29% | – | 29/09/2023 | 16/10/2023 | Não informado | 223.546.741,20 | 707.691,46 |

| VGIA11 | Valora Investimentos | CRAs | dezembro-21 | Mensal | 0,13 | 0,12 | 1,29% | -8% | 11/10/2023 | 19/10/2023 | Não informado | 805.761.690,44 | 4.297.120,32 |

| CRAA11 | Sparta Fundos de Investimento | CRAs | abril-23 | Mensal | 1,36 | 1,3 | 1,29% | -4% | 06/10/2023 | 16/10/2023 | Não informado | 50.022.971,24 | 136.263,72 |

| RZAG11 | Riza Asset Management | CRAs | outubro-21 | Mensal | 0,135 | 0,125 | 1,28% | -7% | 29/09/2023 | 16/10/2023 | No 10º dia útil do mês subsequente. | 664.754.952,25 | 2.364.708,91 |

| GCRA11 | Galapagos Capital | CRAs | janeiro-22 | Mensal | 1,1 | 1,1 | 1,27% | – | 06/10/2023 | 16/10/2023 | No 10º dia útil dos meses de fevereiro e agosto. | 151.782.486,85 | 318.646,48 |

| PLCA11 | Plural | CRAs | agosto-22 | Mensal | 1,13 | 1,1 | 1,25% | -3% | 29/09/2023 | 16/10/2023 | No 10º dia útil do mês subsequente. | 49.134.645,99 | 55.223,00 |

| FGAA11 | FG/A Gestora | CRAs | janeiro-22 | Mensal | 0,13 | 0,12 | 1,23% | -8% | 06/10/2023 | 16/10/2023 | No 10º dia útil do mês subsequente. | 347.455.321,62 | 1.278.806,33 |

| XPCA11 | XP Asset Management | CRAs | novembro-21 | Mensal | 0,14 | 0,11 | 1,16% | -21% | 29/09/2023 | 16/10/2023 | Até o 10º dia útil. | 432.924.452,76 | 1.667.097,42 |

| VCRA11 | Vectis Gestão | CRAs | julho-22 | Mensal | 1,25 | 1,1 | 1,15% | -12% | 29/09/2023 | 13/10/2023 | No 9º dia útil do mês subsequente. | 437.846.419,89 | 487.296,72 |

| RURA11 | Itaú Asset Management | CRAs | março-22 | Mensal | 0,12 | 0,12 | 1,12% | – | 29/09/2023 | 06/10/2023 | No 5º dia útil do mês subsequente. | 1.708.261.761,03 | 1.369.374,69 |

| CPTR11 | Capitânia Investimentos | CRAs | junho-22 | Mensal | 0,14 | 0,1 | 1,04% | -29% | 11/10/2023 | 19/10/2023 | Não informado | 396.007.174,20 | 1.599.082,80 |

| KNCA11 | Kinea Investimentos | CRAs | janeiro-22 | Mensal | 1,2 | 1,1 | 1,04% | -8% | 29/09/2023 | 13/10/2023 | Não informado | 2.279.871.450,45 | 2.602.194,93 |

| SNAG11 | Suno Asset | Híbrido | agosto-22 | Mensal | 0,12 | 0,1 | 0,98% | -17% | 06/10/2023 | 25/10/2023 | Não informado | 339.766.576,22 | 1.400.745,92 |

| BBGO11 | BB Asset Management | CRAs | fevereiro-22 | Mensal | 0,92 | 0,75 | 0,84% | -18% | 29/09/2023 | 16/10/2023 | Não informado | 356.299.389,44 | 346.640,02 |

| JGPX11 | JGP | CRAs | novembro-21 | Mensal | 1,41 | 0,8 | 0,83% | -43% | 29/09/2023 | 16/10/2023 | No 10º dia útil do mês subsequente. | 205.538.395,52 | 269.225,07 |

| IAAG11 | Inter Asset | CRAs | julho-23 | Mensal | 0,08 | 0,08 | 0,80% | – | 29/09/2023 | 16/10/2023 | Não informado | 54.324.197,02 | 107.675,00 |

| HGAG11 | HGI Capital | CRAs | agosto-22 | Mensal | 0,22 | 0,15 | 0,62% | -32% | 29/09/2023 | 06/10/2023 | Não informado | 5.985.355,72 | 45.300,31 |

Lembrando que os dividendos distribuídos por FII FIAgros são isentos de Imposto de Renda para o investidor Pessoa Física**

** Apenas para fundos com cotas negociadas exclusivamente em bolsa ou mercado de balcão organizado; com no mínimo, 50 cotistas; e quando o cotista em questão possui menos de 10% das cotas do fundo.

Confira também a nossas recomendadações de FiAgros e FIIs.

DISCLAIMER

AVISOS IMPORTANTES:

"Este documento é distribuído pela ÓRAMA DTVM S.A. (“Órama”), estando em conformidade com a Resolução CVM 20/2021. O(s) analista(s) de valores mobiliários Anna Clara Schuwartz Tannouz Tenan - CNPI EM 3045, é(são) o(s) signatário(s) da(s) análise(s) descrita(s) no presente documento e se declara(m) inteiramente responsável(is) pelas informações e afirmações contidas neste material. O(s) analista(s) envolvidos na elaboração deste documento declara(m) que as recomendações eventualmente contidas no relatório refletem única e exclusivamente sua opinião pessoal sobre o(s) ativo(s) analisado(s) e foi(ram) elaborado(s) de forma independente, inclusive em relação à Órama. A Órama mantém e/ou tem intenção de manter relações comerciais com um(a) ou mais companhias/fundos a que se refere este relatório. A Órama está atuando como Participante Especial no âmbito da oferta pública de valores mobiliários de emissão do TRX Real Estate FII (TRXF11), BTG Pactual Logística (BTLG11) e JGP Crédito Fiagro (JGPX11) e Coordenador Líder no âmbito da oferta pública de valores mobiliários de emissão do FG/Agro (FGAA11) e Órama High Yield (OGHY11) na presente data. Parte da Remuneração do(s) analista(s) é proveniente dos lucros da Órama como um todo e, consequentemente, das receitas oriundas de transações realizadas pela Órama. A Órama pode estar atuando e/ou ter atuado como instituição intermediária e/ou participante de oferta pública de valores mobiliários de emissão de uma ou mais [companhias/fundos] citadas neste relatório, inclusive nos últimos 12 meses. Todas as informações utilizadas na(s) análise(s) contida(s) neste documento foram redigidas com base em informações públicas de fontes consideradas fidedignas. Embora tenham sido tomadas todas as medidas razoáveis para assegurar que as informações contidas no presente documento não são incertas ou equívocas no momento de sua publicação, a Órama e o(s) seu(s) analista(s) não respondem por sua veracidade. As informações contidas no presente documento têm propósito meramente informativo, não se constituindo em uma oferta de compra ou de venda de qualquer ativo. As informações, opiniões, estimativas e projeções eventualmente contidas se referem à data de sua elaboração e/ou divulgação, bem como estão sujeitas a mudanças, não havendo obrigatoriedade de qualquer comunicação no sentido de atualização ou revisão. Ainda, as opiniões a respeito de compra, venda ou manutenção dos ativos objeto ou a ponderação de tais ativos numa carteira teórica expressam o melhor julgamento do(s) analista(s) responsável(is) por sua elaboração, porém não devem ser entendidos por investidores como recomendação para uma efetiva tomada de decisão ou realização de negócios de qualquer natureza. Este material não leva em consideração os objetivos de investimento, situação financeira ou necessidades pessoais de um investidor em específico, não possuindo qualquer vinculação com o perfil do investidor (suitability) e não devendo ser considerado para este fim. Antes de tomar qualquer decisão de investimento, a Órama aconselha que o investidor entre em contato com o seu assessor para orientação financeira com base em suas características e objetivos pessoais, bem como recomenda o preenchimento do seu perfil de investidor. Operações com o(s) ativo(s) objeto das análises podem não ser adequadas ao perfil do investidor. Rentabilidade prevista ou passada não é garantia de rentabilidade futura. As projeções eventualmente constantes neste documento poderão ter resultados significativamente diferentes do esperado. Recomenda-se a análise das características, prazos e riscos dos investimentos antes da decisão de compra ou venda. Investimentos nos mercados financeiros e de capitais estão sujeitos a riscos de perda superior ao valor total do capital investido, não podendo a Órama e/ou o(s) analista(s) envolvido(s) na elaboração deste material serem responsabilizados por qualquer perda direta ou indireta decorrente da utilização do seu conteúdo, cabendo a decisão de investimento exclusivamente ao investidor. As condições de mercado, o cenário macroeconômico, dentre outras condições, podem afetar o desempenho do(s) ativo(s) objeto da análise deste documento. Fica proibida a reprodução ou redistribuição deste material para qualquer pessoa, no todo ou em parte, qualquer que seja o propósito, sem o prévio e expresso consentimento da Órama."