COMO INVESTIR EM UM MUNDO MAIS COMPLEXO? Posições táticas e alocações estratégicas

“A estratégia sem tática é o caminho mais lento para a vitória. Tática sem estratégia é o ruído antes da derrota.”

Sun Tzu

Direto ao ponto:

A célebre frase do general, estrategista e filósofo chinês Sun Tzu, autor da “Arte da Guerra”, consegue sintetizar bem o objetivo do presente texto: mostrar que movimentações táticas, se alinhadas ao direcionamento da estratégia, ajudam muito na composição dos retornos das carteiras.

A nossa proposta é apresentar como o mundo mudou nos últimos anos e com isso, a forma de investir também precisa se adaptar: o olhar para o longo prazo nos investimentos continua como uma premissa importante, mas não podemos ignorar que as distorções de curto/médio prazos propiciam oportunidades únicas e precisamos agir de forma rápida para não perdê-las.

O QUE MUDOU?

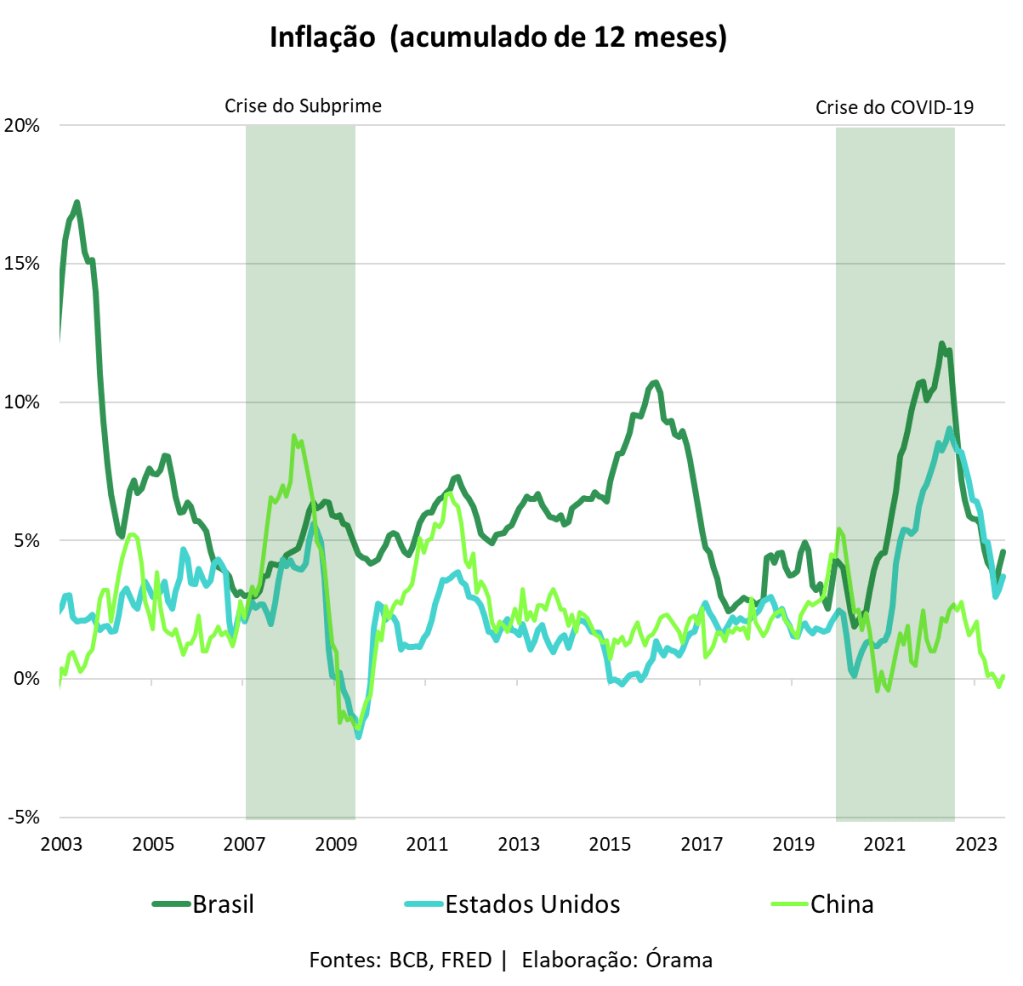

No primeiro semestre de 2020, com o começo da pandemia de Covid-19, os primeiros movimentos para tentar conter o vírus foram de limitação de mobilidade com fechamento das fronteiras e da atividade como um todo. A disrupção das cadeias produtivas foi um dos primeiros efeitos dos lockdowns. A calamidade pública também exigia dos governos políticas fiscais expansionistas com transferência direta de renda. Sem poder consumir serviços (restaurantes, hotéis, salão de beleza, etc), houve uma migração do consumo para bens – o que consome mais energia. Do lado monetário, os bancos centrais pelo mundo, com medo de deflação e de uma atividade anêmica, derrubaram as taxas de juros. O choque de oferta, em um cenário de injeção de liquidez e demanda aquecida, pressionou os preços, principalmente de bens e de energia.

Num “segundo ato”, a eclosão da Guerra na Ucrânia catalisou a inflação que continuou uma trajetória explosiva devido às restrições feitas aos mercados de petróleo e gás. O preço do barril de petróleo chegou a ser negociado a US$ 130/barril.

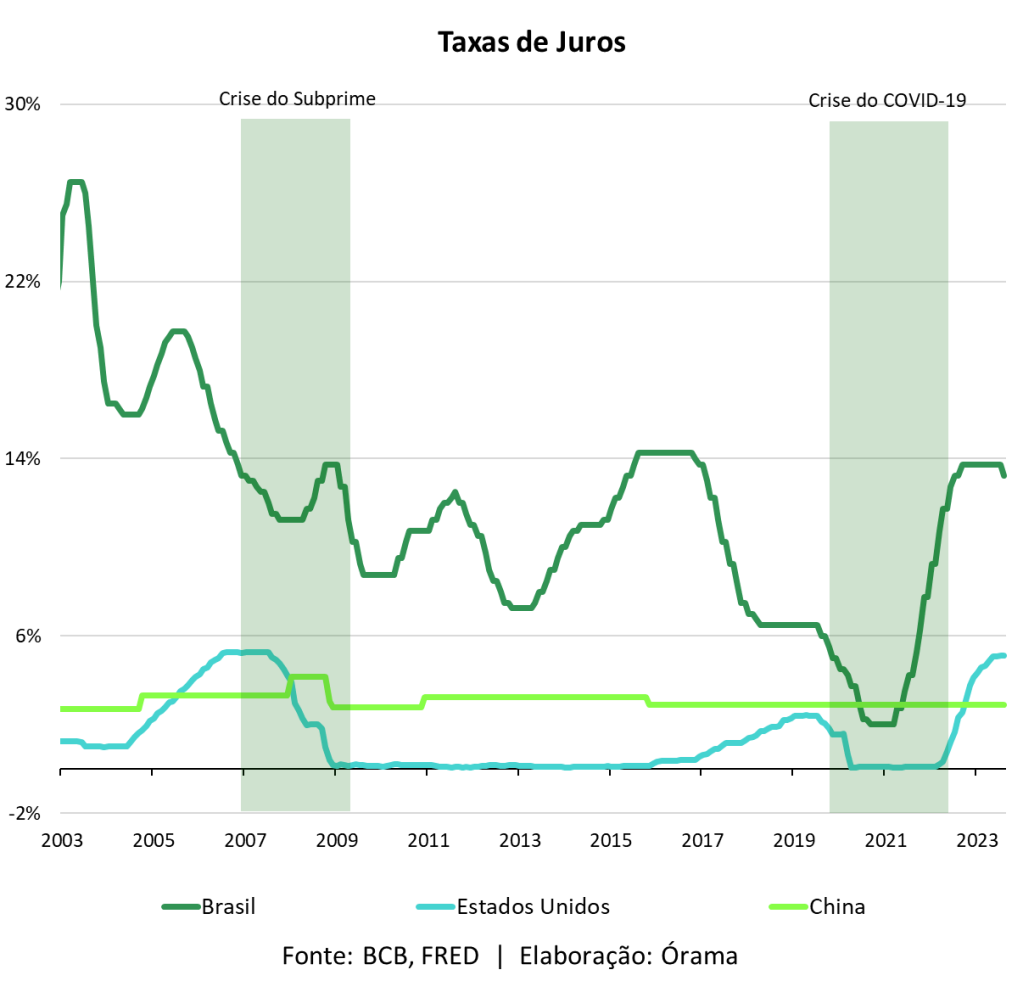

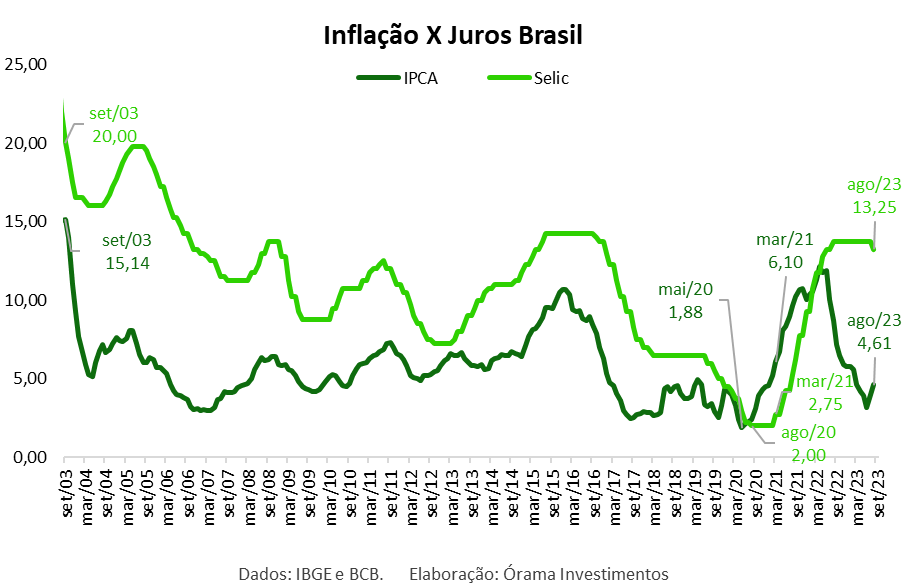

Os Bancos Centrais ao redor do mundo buscavam entender qual era a natureza dessa elevação dos preços, visto que contra uma inflação de oferta, a autoridade monetária não tem instrumentos adequados para combatê-la. Demorou a ser consenso que, de fato, os preços estavam subindo por uma combinação de pressões de oferta e demanda. Quando os BCs começaram a agir, alguns antes que outros, como é o caso do Brasil, o remédio amargo precisou de uma dosagem cavalar.

O terceiro momento é o atual: uma parte dos incentivos fiscais já foram retirados, a inflação saiu do pico, o preço do barril de petróleo está na faixa do US$ 90 e os bancos centrais já estão começando a estabilizar a política monetária.

Apesar de já estarmos em uma situação sanitária mais tranquila que há 3 anos atrás, os desafios que emergiram nesse período continuam ainda presentes. Algumas das características mais profundas que definiram o mundo pós-guerra fria, como a globalização das cadeias produtivas e a interdependência entre os países, deixaram de ser “vantagens” e passaram a ser identificadas como vulnerabilidades. Um mundo fragmentado, com a população envelhecendo e que é consciente da importância da transição energética, que também é um mundo mais propenso a choques inflacionários. E por isso, identificamos que estamos vivendo um momento de transformações.

As dinâmicas atuais são distintas daquelas que as economias estavam acostumadas a lidar, e é nesse contexto que precisamos saber como investir. A proposta deste texto é explicar como chegamos até aqui e, principalmente, como que os acontecimentos dos últimos anos trazem mais complexidade à discussão. Para os mercados, isso se traduz em volatilidade, e requer dos investidores mais acompanhamento e agilidade para ajustes de posições táticas. Em momentos de inflexão do ciclo econômico, as incertezas aumentam. Com isso, as perspectivas para as classes de ativos e para os produtos mudam de maneira mais rápida, criando desafios e oportunidades únicas para os investidores.

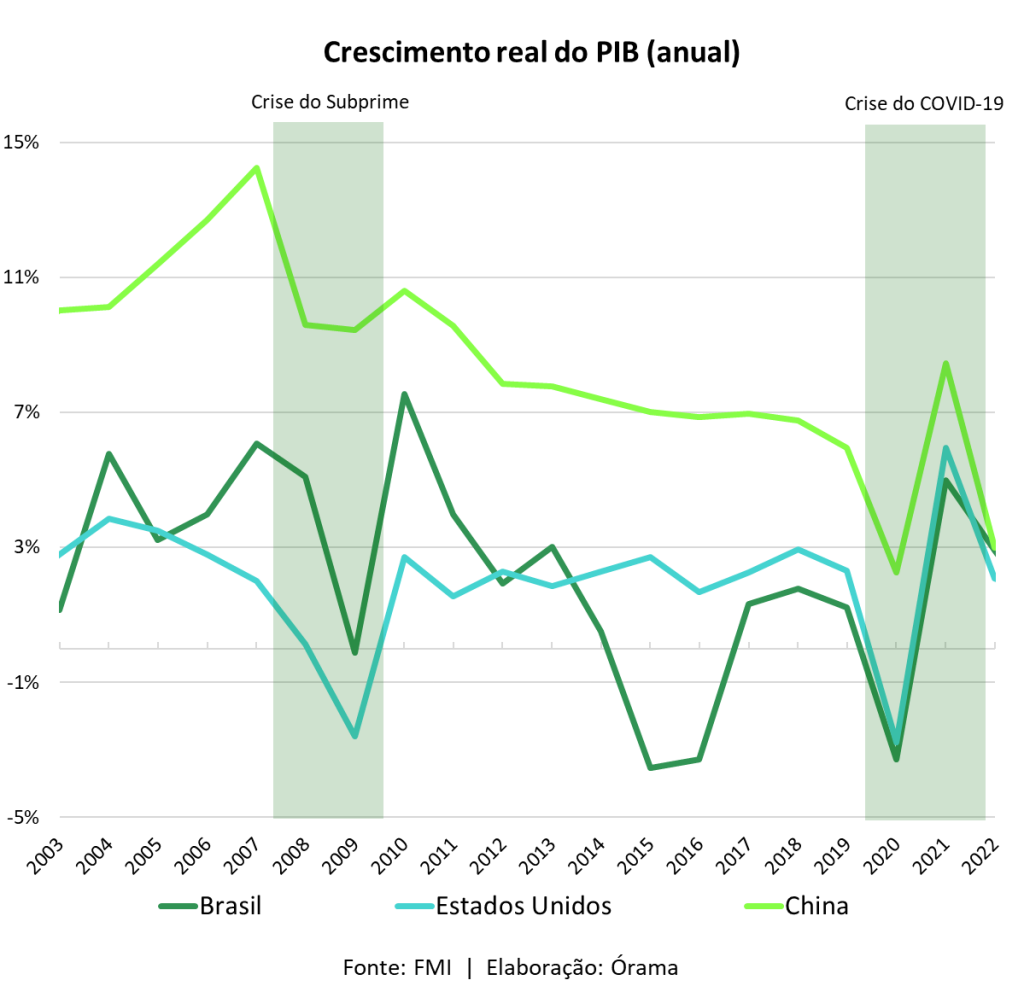

O QUE O MERCADO TINHA ANTERIORMENTE? A GRANDE MODERAÇÃO

Do fim dos anos 80 até o início de 2020 o mundo viveu período que, majoritariamente, combinava inflação sob controle, juros baixos (até zerados ou negativos em alguns países) e crescimento econômico. Com exceção de alguns períodos como a crise do Subprime em 2008, e a crise brasileira de 2014, países e empresas prosperaram com o advento da globalização, da internet e da redução drástica dos custos de produção.

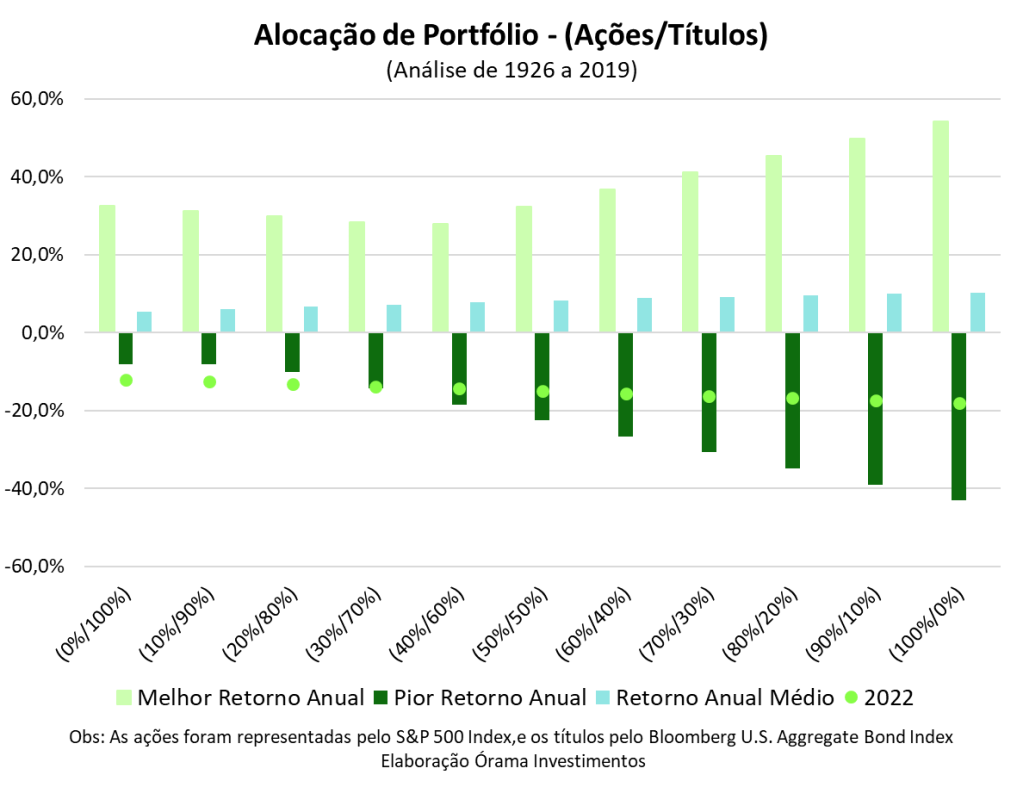

Em momentos como o das primeiras duas décadas deste século, estratégias com percentuais determinados entre renda fixa e renda variável e um perfil de “buy and hold” foram bem-sucedidas.

Os investidores, especialmente nos EUA, ajustavam as parcelas de títulos e ações de suas carteiras com base em seus apetites por risco e podiam segurar suas posições por períodos indeterminados. Mesmo essa não sendo a estratégia mais recomendada, era uma abordagem válida e rendeu frutos para os que tinham uma perspectiva de longo prazo.

O ano de 2022, porém, foi uma catástrofe e passou-se a levantar questionamentos sobre se estamos passando por um momento divisor de águas.

A combinação de incerteza, juros subindo e inflação disparando levou os principais índices de ações a registrarem um desempenho bastante negativo. O S&P 500 recuou 19,24%, o Dow Jones caiu 8,58% e o Nasdaq perdeu 33% do seu valor. Pelo lado da renda fixa, o iShares Core U.S. Aggregate Bond ETF (AGG), que busca acompanhar os resultados de um índice composto pelos títulos com grau de investimento dos EUA, amargou perdas de 13,02% no ano.

Por lá, todas as combinações possíveis de carteiras com benchmarks de renda fixa e variável ficaram no vermelho, como é possível observar no gráfico “Alocação de Portifólio”.

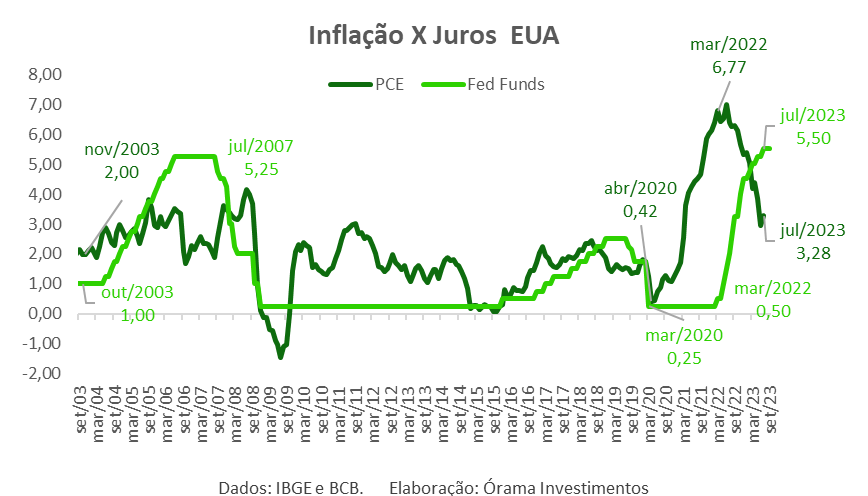

Os juros dos Fed Funds ficaram por dois anos na faixa de 0 – 0,25% a.a.. De março de 2022 até julho de 2023 o Fed elevou a sua taxa básica para 5,25% – 5,50% a.a.. A magnitude desse choque de juros pode ser visto no gráfico Inflação X Juros EUA.

A discussão de uma recessão, vem sendo suavizada de um hard landing para um soft landing, no landing e agora o novo termo é “immaculate disinflation”. Essa multiplicidade de termos estão sendo criados para tentar explicar a surpreendente resiliência da atividade e do mercado de trabalho americano.

No Brasil, em 2022, ano de eleição, o Ibovespa teve alta de 4,68% e o IMA geral, que considera uma carteira de títulos públicos semelhante à que compõe a dívida pública interna brasileira, subiu 9,66%. Esses movimentos podem ser justificados pelo fato da taxa Selic ter explodido e chegado ao seu ápice de 13,75% a.a. em agosto.

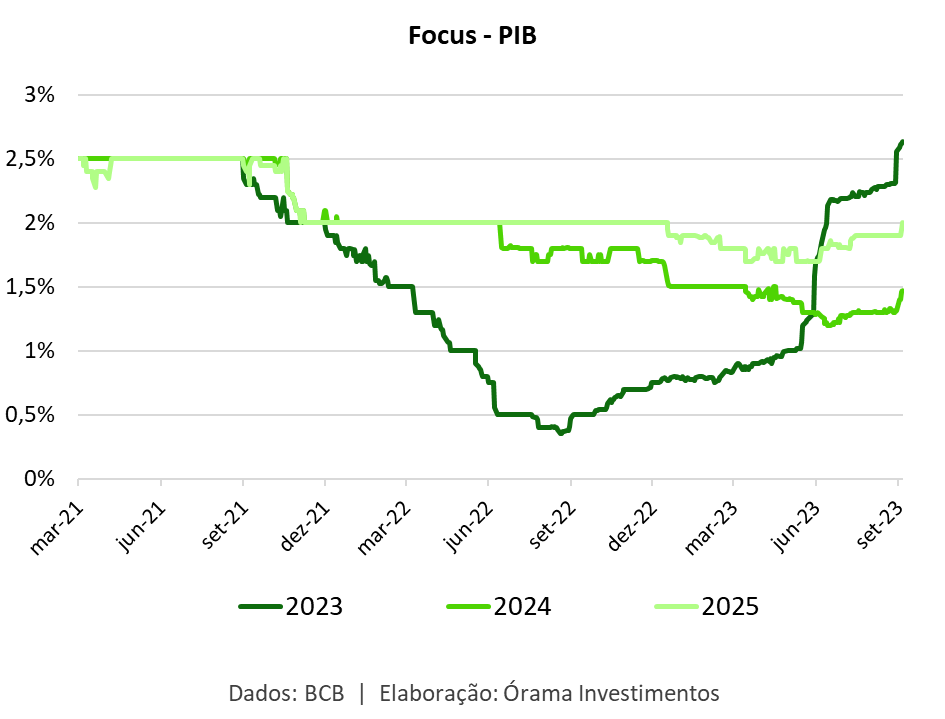

Mesmo com um aperto de juros tão grande, a resiliência da economia brasileira também vem surpreendendo. O mercado vem subestimando as projeções da atividade de forma recorrente. O PIB de 2022 ficou em 2,9%, enquanto no início do ano projetamos 0,7%. Em 2023, no relatório de mercado Focus, vemos as revisões expressivas que saíram de 0,7% em janeiro para 2,64% em setembro, como mostra o gráfico abaixo.

Essas revisões constantes e significativas demonstram que está muito mais complexo analisar o cenário. Os vetores são múltiplos e as resultantes mudando de forma muito mais rápida. A pergunta que fica é: será que o mundo de fato mudou e entramos em um “novo regime”, em que as premissas do período da “grande moderação” não são mais aplicáveis?

Já adiantando: no geral, temos alguma resistência com argumentos de que “agora é diferente”. Porém o que identificamos é que existem megatendências globais de longo prazo interagindo com um curto prazo permeado de incertezas políticas relevantes. Vivemos no cenário que emerge do encontro dessas forças e precisamos conseguir decompor essas componentes em posições táticas e estratégicas. O mais importante dessa análise é entender que os movimentos precisam ser mais ágeis para capturar as mudanças rápidas do sentimento do mercado. O acompanhamento constante por profissionais das carteiras passa a ser um diferencial para a composição de resultados.

UM NOVO REGIME GLOBAL?

Talvez, ainda seja precipitado afirmar a emergência de um “novo regime”. Até que se encerre o ciclo de aperto monetário e haja uma redução dos estímulos fiscais nos EUA (que estão na faixa de US$ 2 trilhões), não é possível dizer que o Fed conseguiu tamanha façanha de escapar de uma recessão.

Contudo, identificamos que existem algumas “megatendências” não desprezíveis que possuem um potencial inflacionário e precisam ficar no radar. São elas: desglobalização, envelhecimento da população e descarbonização.

Essas megatendências impõem um desafio às economias: é preciso aumentar a produtividade para evitar que essas pressões se tornem de fato em uma inflação mais elevada. É nesse contexto que surge o boom de otimismo com a revolução da inteligência artificial (IA). Se os desenvolvimentos de AI vão conseguir entregar tamanhos benefícios para poder contrapor esses vetores altistas, ainda não sabemos, porém esses são tópicos que acompanhamos de perto. A velocidade com que a IAentrou no radar dos investidores e nas nossas vidas cotidianas, é mais um exemplo de como os mercados estão mudando de maneira extremamente rápida e, consequentemente, aparecem novas oportunidades de forma célere para serem aproveitadas pelos investidores atentos.

A POLARIZAÇÃO POLÍTICA

Outro fator importante para entender o ambiente macroeconômico atual é a polarização política. Esse fenômeno está sendo visto em vários países com características semelhantes: uma crise de confiança nas instituições com um crescimento de posições “anti-sistema”. Quando o tabuleiro político passa a ser dominado por figuras que questionam as próprias regras do jogo, o potencial desestabilizador é muito maior, porque deixa de existir um entendimento entre as partes sobre o escopo da disputa. Dessa forma, como tudo é virtualmente possível, os resultados das eleições passam a ser antagônicos do ponto de vista do mercado. Extremos que se retroalimentam por elevarem a incerteza sobre o futuro, adicionam prêmio e (volatilidade) aos preços dos ativos financeiros.

Outro ponto interessante é que os ciclos políticos também parecem que estão encurtando. A guinada à esquerda que se viu na América Latina no início dos anos 2000, foi substituída por uma “onda conservadora” em meados dos anos 2010 e já voltamos a ter uma “nova maré rosa” na virada da segunda década do século XXI. Essa última alternância no espectro político, porém, chega com características diferentes.

Tendo os países vivenciado governos de esquerda e direita, os novos mandatos começam com desafios inerentes. O primeiro é de caráter econômico: boom de commodities que impulsionou as economias anteriormente, não está mais no radar. Com a China e o mundo crescendo menos, os exportadores de matérias primas não devem viver a bonança do início do século. Sem o impulso externo, a dificuldade de crescer de forma consistente e gerar superávit primário se torna um desafio maior ainda. Essa pressão nas contas públicas é outro ponto de atenção que estamos acompanhando.

O segundo desafio é o da governabilidade. O antagonismo entrincheirado entre esquerda e direta, por vezes, limita o espaço para o diálogo, levando a um imobilismo prejudicial à política. Porém, o que vemos no Brasil é que a resultante da polarização no Congresso é um vetor que tende ao centro. Esse “equilíbrio” de forças é menos estável, o que, novamente, eleva a incerteza sobre a capacidade de execução do governo. Acompanhar a dinâmica de interesses em Brasília é fundamental para o entendimento dos rumos da política fiscal. A consolidação de uma trajetória positiva para as contas públicas, por sua vez, se reflete diretamente nos juros de longo prazo da economia, o que é uma das principais variáveis observadas pelo mercado.

ALOCAÇÃO

Como identificamos que estamos em um momento econômico e político complexo, os portfólios também precisam de atenção especial. Um acompanhamento de perto com um olhar técnico se torna ainda mais importante para conseguir passar por momentos desafiadores. Tanto do ponto de vista tático quanto estratégico, temos uma janela importante para realocar a carteira, buscando retornos compostos mais robustos no longo prazo. A mudança nas alocações é uma forma de otimizar a relação risco x retorno das carteiras para cada perfil.

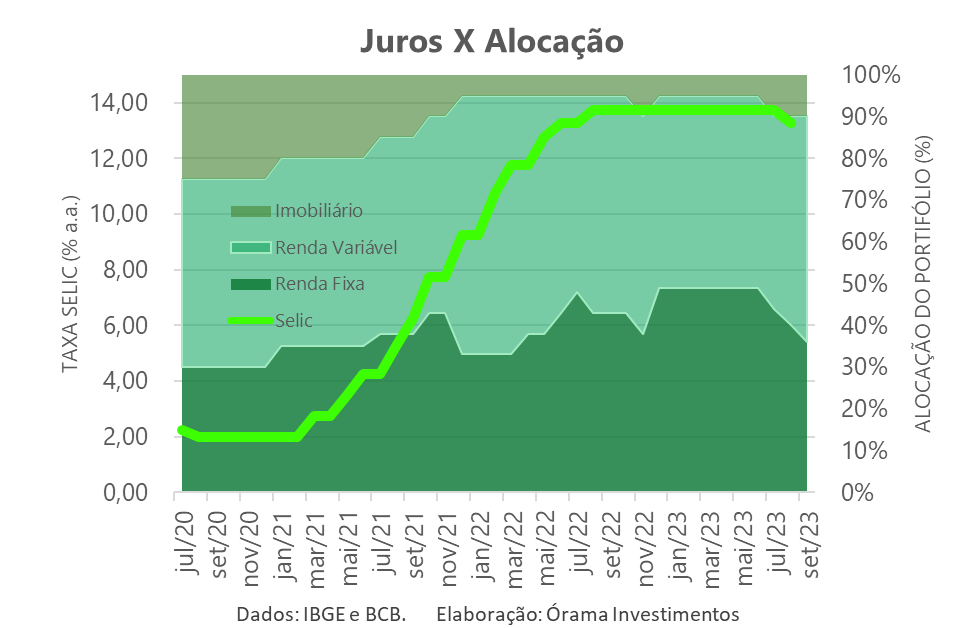

O gráfico abaixo demonstra como mudamos as alocações da Estratégia Arrojada, desde que passamos a divulgá-las mensalmente, em julho de 2020. Consolidamos as diversas classes entre renda fixa, variável e imobiliário para que ficasse mais evidente a relação entre as perspectivas de mudança na taxa de juros e os movimentos antecipados que buscamos fazer para capturar as assimetrias.

É válido notar que em agosto de 2020 quando a Selic atingiu seu mínimo histórico de 2% a.a. tínhamos 30% em renda fixa, 45% em renda variável e 25% em fundos imobiliários. Em um momento em que o risco era de deflação em função das incertezas da pandemia e os juros em mínimas históricas, os retornos da renda fixa não estavam tão atrativos. As perspectivas para FIIs e RV eram muito mais interessantes.

Já em dezembro de 2022, logo antes do início do novo governo Lula, a composição era bem diferente: 49% em renda fixa, 46% em renda variável e só 5% em FIIs. Acreditávamos que o ciclo de alta terminaria em 13,75% a.a, mas ainda não era consenso quando começariam os cortes de juros pelo Banco Central.

Com a taxa de juros caindo, e perspectiva de estabilização no patamar de 9% a.a. e a inflação sob controle e convergindo para próximo da meta de 3% no longo prazo, vemos dinâmicas distintas para renda variável e renda fixa.

Na renda variável, a relação inversa entre a queda de juros e o desempenho das ações já foi amplamente discutida neste texto. Em resumo, com a taxa Selic caindo, se reduz o custo de oportunidade do investidor, há um potencial de melhora nos resultados financeiros das empresas e os analistas passam a usar uma taxa mais baixa para desconto dos lucros futuros das empresas. Tudo isso tende a pressionar os preços das ações para cima.

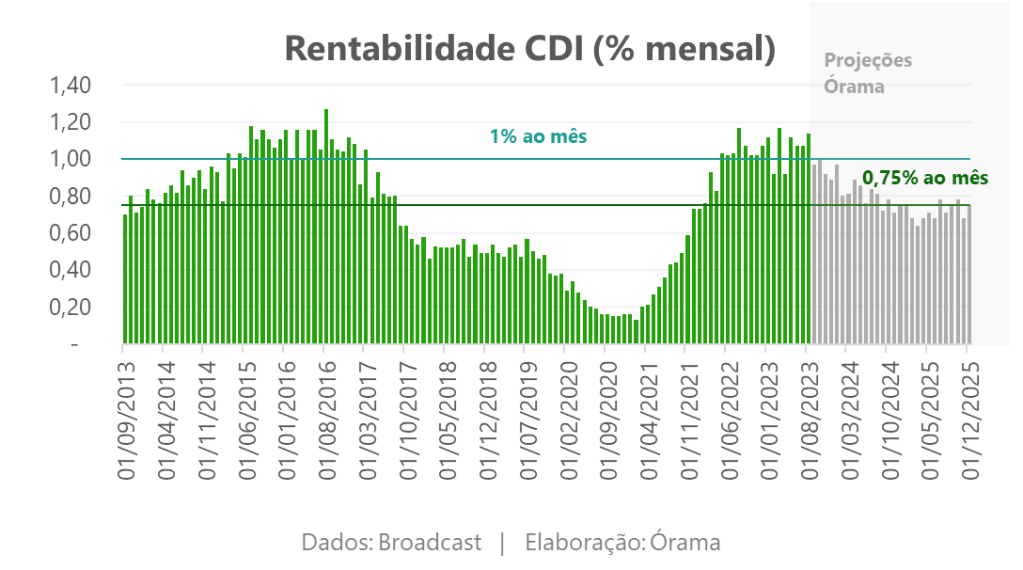

Na renda fixa, com os juros voltando para o patamar de um dígito, já não temos as mesmas oportunidades que vimos há 6 meses atrás. Porém, isso não quer dizer que a renda fixa morreu e que os investidores devem migrar agora 100% do portfólio para outras classes. Pelo contrário, com a Selic em 9% a.a., um percentual relevante da carteira ainda deve continuar diversificado entre renda fixa pré, pós e inflação. Nesse nível de taxa terminal, a rentabilidade média do CDI passa a ser 0,75% ao mês, como podemos ver no gráfico abaixo.

A normalização da política monetária brasileira, apesar de essencial para tornar os ativos de risco mais interessantes, dessa vez, acontece com um ambiente externo desafiador. Nos EUA, os juros estão bastante elevados, na faixa dos 5,25% -5,5% com dúvidas sobre se já chegou ao topo e principalmente por quanto tempo o Fed deve manter esse patamar. Na China, o governo parece estar encontrando dificuldades de entregar os 5% de crescimento em 2023. Esse cenário, ao atrapalhar a nossa atividade econômica, pode levar a uma frustração adicional de receitas. Assim, para além do ceticismo do mercado com as medidas de aumento de arrecadação encaminhadas no PLOA, o risco de uma desaceleração global mais acentuada também fica no radar. Dado que o risco fiscal não pode ser totalmente desprezado, os investidores continuam exigindo prêmios mais elevados nos títulos públicos, o que entendemos que fará com que a recuperação da renda variável não seja linear. Esse cenário se reflete na alocação atual que conta com 36% em renda fixa, 54% em renda variável e 10% em fundos imobiliários.

Para não perder as modificações das Estratégias, acompanhe mensalmente aqui as nossas análises e sugestões de alocação e produtos. E para ficar por dentro do impacto das perspectivas do cenário macroeconômico para cada classe acesse o nosso Mapa de Tendências.

Este material foi elaborado pela Órama DTVM S.A.. Este material não é uma recomendação e não pode ser considerado como tal. Recomendamos o preenchimento do seu perfil de investidor antes da realização de investimentos, bem como que entre em contato com seu assessor para orientação com base em suas características e objetivos pessoais. Investimentos nos mercados financeiros e de capitais estão sujeitos a riscos de perda superior ao valor total do capital investido. Este material tem propósito meramente informativo. A Órama não se responsabiliza por decisões de investimentos que venham a ser tomadas com base nas informações aqui divulgadas. As informações deste material estão atualizadas até 20/09/2023.