CRI Placi: Foco no desenvolvimento do modelo de Hospitais de Transição no Brasil

CRI Placi

Código B3: 23C2706233

Informações

Informações Gerais do Ativo

Devedor: Placi

Tipo de Ativo: CRI

Código B3: 23C2706233

Setor de Atuação: Saúde

Perfil de Risco: Arrojado

Rating: Não possui

Características da Operação

Data de Emissão: 27/03/2023

Data de Vencimento: 20/03/2028

Indexador: CDI

Taxa: 3,00%a.a.

Pagamento de Juros: Mensal

Amortização: Mensal

Volume Emitido: R$ 35.000.000,00

Por que investir ?

O CRI Placi (23C2706233) é uma excelente opção de investimento em renda fixa, no segmento de Saúde. Trata-se de um ativo com taxa de remuneração atrativa, e exposição a uma empresa pioneira e com experiência em um segmento já consolidado em países desenvolvidos e em fase inicial no Brasil – o de Hospitais de Transição.

Sobre a Empresa

Fundada em 2013, a Placi é uma empresa especializada na administração de hospitais de cuidados extensivos para pacientes pós-agudos, conhecidos como “hospitais de transição”. Com 3 operações no Rio de Janeiro (Botafogo, Niterói e Barra da Tijuca), ela oferece mais de 100 leitos de internação e trabalha com cerca de 40 convênios credenciados.

Ao longo dos últimos 10 anos, a Placi atendeu mais de 1.500 pacientes, fornecendo atenção especializada e continuação do tratamento hospitalar para aqueles que ainda precisam de cuidados específicos. A empresa está em fase de expansão, com 2 novos projetos a serem desenvolvidos em Brasília e Águas Claras-DF.

O que é um Hospital de Transição?

Um hospital de transição desempenha um papel crucial no cuidado de pacientes pós-agudos que ainda não estão prontos para receber alta hospitalar. Como uma espécie de ponte entre o hospital tradicional e o domicílio do paciente, os hospitais de transição fazem parte do processo de reabilitação intensiva, reduzindo a complexidade do cuidado e capacitando cuidadores e familiares antes do retorno para casa.

O perfil dos pacientes atendidos por esse tipo de instituição são, por exemplo: aqueles que necessitam de cuidados paliativos, reabilitação pós-trauma, internações prolongadas, doenças neuromusculares degenerativas, ventilação mecânica permanente. Diante disso, os hospitais de transição tem equipes multidisciplinares compostas por médicos, enfermeiros, fisioterapeutas, terapeutas ocupacionais, fonoaudiólogos, psicólogos, assistentes sociais, farmacêuticos e nutricionistas, disponíveis 24 horas por dia, 7 dias por semana. Além disso, os hospitais trazem um ambiente mais leve aos pacientes, com maior proximidade e possibilidade de recebimento de visitas, até mesmo de pets, e áreas de socialização.

Ao permitir uma redução progressiva da intensidade do cuidado, os hospitais de transição favorecem a alta hospitalar precoce em um ambiente controlado e seguro, acelerando a recuperação da autonomia e funcionalidade dos pacientes. Além disso, eles desempenham um papel importante na redução de custos para o sistema de saúde e na liberação de leitos em hospitais gerais para pacientes mais graves.

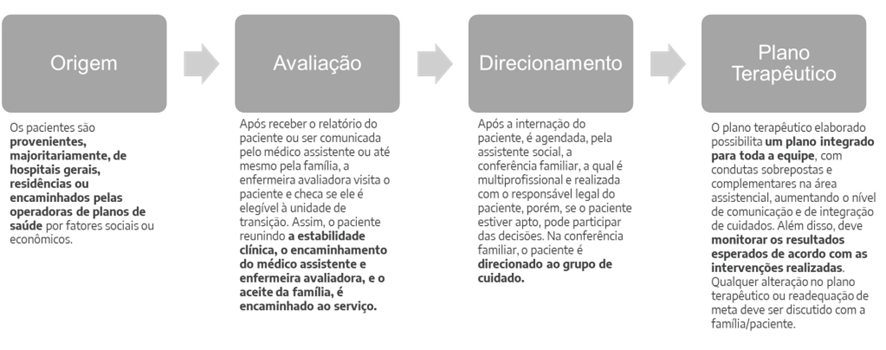

Processo em um hospital de transição:

Perspectivas do segmento no Brasil:

No Brasil, os hospitais de transição ainda estão em estágio inicial, representando apenas 1% do total de leitos hospitalares privados. Em comparação com outros países, como Portugal e Canadá, onde a proporção de leitos de transição para leitos agudos é de 1 para 5, no Brasil essa proporção é de 1 para 76. Esses números destacam a diferença significativa e a necessidade de expandir a disponibilidade de hospitais de transição no país. Além disso, a pandemia do COVID-19 ampliou ainda mais a importância dos hospitais de transição, aumentando a demanda por esse tipo de cuidado em todo o mundo.

É relevante mencionar que os planos de saúde são os principais clientes dos hospitais de transição. No Brasil, o mercado de planos de saúde possui mais de 50 milhões de clientes, sendo um dos maiores do mundo. A presença de grupos internacionais, por meio da aquisição de importantes seguradoras brasileiras, tem impulsionado a adesão e a utilização dos hospitais de transição. Essa tendência de internacionalização contribui para o crescimento e a expansão desse modelo de cuidado.

À medida que a conscientização sobre a importância dos hospitais de transição aumenta e a demanda por esses serviços cresce, é fundamental que o país invista na expansão dessa modalidade de atendimento. Isso garantirá que mais pacientes tenham acesso a cuidados contínuos e especializados, promovendo uma recuperação efetiva e melhorando a qualidade de vida após a fase aguda da doença.

Estrutura da Operação

Essa operação tem como objetivo o investimento em novos hospitais de transição localizados na Barra da Tijuca (entregue no final de 2022), Brasília e Águas Claras. A expansão do negócio traz benefícios imediatos para a empresa, como diluição de custos fixos, maior eficiência financeira e operacional.

O fluxo de recebíveis usados para pagamento do CRI vem dos pagamentos realizados pelos planos de saúde referentes às internações de pacientes nos hospitais de transição da Placi – tratam-se de mais de 40 planos credenciados, com maior concentração em grandes nomes do setor.

Neste contexto, o investidor receberá juros e amortização mensais, e contará com garantias como Alienação Fiduciária das ações da empresa, Cessão Fiduciária dos recebíveis e Fiança da Placi (holding). Tais garantias serão executadas em caso de não pagamento das obrigações pelo devedor.

Em complemento, o CRI traz a possibilidade de recebimento de um retorno adicional atrelado ao resultado operacional dos novos hospitais. Isso é conhecido como kicker, e neste caso, é pago anualmente aos investidores do CRI, caso o EBITDA dos hospitais em questão tenham tido em aumento em relação ao ano anterior. O potencial retorno é de 2% sobre a variação do resultado operacional no período.

Por fim, a estrutura inclui covenants finaceiros que trazem mais robustez a operação, ou seja, obrigações que devem ser cumpridas pela devedora ao longo da operação:

Garantias da Operação

Alienação Fiduciária das ações da GF Participações (holding)

Alienação Fiduciária das ações dos Hospitais Placi Barra, Botafogo e Niterói

Cessão Fiduciária dos Recebíveis de Planos de Saúde

Respeitando o valor mínimo mensal 5 vezes maior que o pagamento do CRI aos investidores.

Fiança da GF Participações e subsidiárias

Fundo de Despesas

Devem ser mantidos recursos necessários para fazer frente à 6 meses de despesas recorrentes.

Para baixar o relatório em PDF, clique no link abaixo:

Este documento é distribuído pela ÓRAMA DTVM S.A. (“Órama”), estando em conformidade com a Resolução CVM 20/2021. O(s) analista(s) de valores mobiliários Anna Clara Schuwartz Tannouz Tenan - CNPI EM 3045, é(são) o(s) signatário(s) da(s) análise(s) descrita(s) no presente documento e se declara(m) inteiramente responsável(is) pelas informações e afirmações contidas neste material. O(s) analista(s) envolvidos na elaboração deste documento declara(m) que as recomendações eventualmente contidas no relatório refletem única e exclusivamente sua opinião pessoal sobre o(s) ativo(s) analisado(s) e foi(ram) elaborado(s) de forma independente, inclusive em relação à Órama. A Órama mantém e/ou tem intenção de manter relações comerciais com uma ou mais companhias a que se refere este relatório. Parte da Remuneração do(s) analista(s) é proveniente dos lucros da Órama como um todo e, consequentemente, das receitas oriundas de transações realizadas pela Órama. A Órama pode estar atuando e/ou ter atuado como instituição intermediária e/ou participante de oferta pública de valores mobiliários de emissão de uma ou mais companhias citadas neste relatório, inclusive nos últimos 12 meses. Todas as informações utilizadas na(s) análise(s) contida(s) neste documento foram redigidas com base em informações públicas de fontes consideradas fidedignas. Embora tenham sido tomadas todas as medidas razoáveis para assegurar que as informações contidas no presente documento não são incertas ou equívocas no momento de sua publicação, a Órama e o(s) seu(s) analista(s) não respondem por sua veracidade. As informações contidas no presente documento têm propósito meramente informativo, não se constituindo em uma oferta de compra ou de venda de qualquer ativo. As informações, opiniões, estimativas e projeções eventualmente contidas se referem à data de sua elaboração e/ou divulgação, bem como estão sujeitas a mudanças, não havendo obrigatoriedade de qualquer comunicação no sentido de atualização ou revisão. Ainda, as opiniões a respeito de compra, venda ou manutenção dos ativos objeto ou a ponderação de tais ativos numa carteira teórica expressam o melhor julgamento do(s) analista(s) responsável(is) por sua elaboração, porém não devem ser entendidos por investidores como recomendação para uma efetiva tomada de decisão ou realização de negócios de qualquer natureza. Este material não leva em consideração os objetivos de investimento, situação financeira ou necessidades pessoais de um investidor em específico, não possuindo qualquer vinculação com o perfil do investidor (suitability) e não devendo ser considerado para este fim. Antes de tomar qualquer decisão de investimento, a Órama aconselha que o investidor entre em contato com o seu assessor para orientação financeira com base em suas características e objetivos pessoais, bem como recomenda o preenchimento do seu perfil de investidor. Operações com o(s) ativo(s) objeto das análises podem não ser adequadas ao perfil do investidor. Rentabilidade prevista ou passada não é garantia de rentabilidade futura. As projeções eventualmente constantes neste documento poderão ter resultados significativamente diferentes do esperado. Recomenda-se a análise das características, prazos e riscos dos investimentos antes da decisão de compra ou venda. Investimentos nos mercados financeiros e de capitais estão sujeitos a riscos de perda superior ao valor total do capital investido, não podendo a Órama e/ou o(s) analista(s) envolvido(s) na elaboração deste material serem responsabilizados por qualquer perda direta ou indireta decorrente da utilização do seu conteúdo, cabendo a decisão de investimento exclusivamente ao investidor. As condições de mercado, o cenário macroeconômico, dentre outras condições, podem afetar o desempenho do(s) ativo(s) objeto da análise deste documento. Fica proibida a reprodução ou redistribuição deste material para qualquer pessoa, no todo ou em parte, qualquer que seja o propósito, sem o prévio e expresso consentimento da Órama.