Carteira de Fundos Equilíbrio | Junho de 2023

OBJETIVO DA CARTEIRA:

A Carteira Equilíbrio de fundos da Órama busca gerar retornos acima do CDI no longo prazo através de um portfólio que explora fatores de risco de forma diversificada (juros, moedas, bolsa, crédito privado, etc.) e com histórico consistente de retorno. Vale destacar que a carteira é indicada para os investidores que desejam ter uma volatilidade moderada.

Carteira é estruturada para se tornar uma cesta de ativos acessível e a escolha dos fundos busca aliar baixa correlação com qualidade em gestão.

PERFORMANCE:

Na Carteira Equilíbrio, majoritariamente composta por fundos multimercado, as maiores contribuições de retorno vieram do Absolute Vertex II e novamente do Quantitas Galápagos, que entregaram 1,44%. Vale ressaltar que o fundo Quantitas Galápagos fechou para captação no final de maio.

Em contraste com o mês passado, a maior contribuição negativa veio do Kapitalo K10. A estratégia performou de forma levemente negativa, entregando -0,25.

Vale destacar que ao contrário do cenário encontrado em 2021 e 2022, no qual os fundos multimercado conseguiram tirar proveito das grandes assimetrias no mercado de juros, agora o cenário está menos óbvio. Com isso, enxergamos uma diminuição na alocação de risco dos fundos, o que tem se refletido em suas respectivas performances.

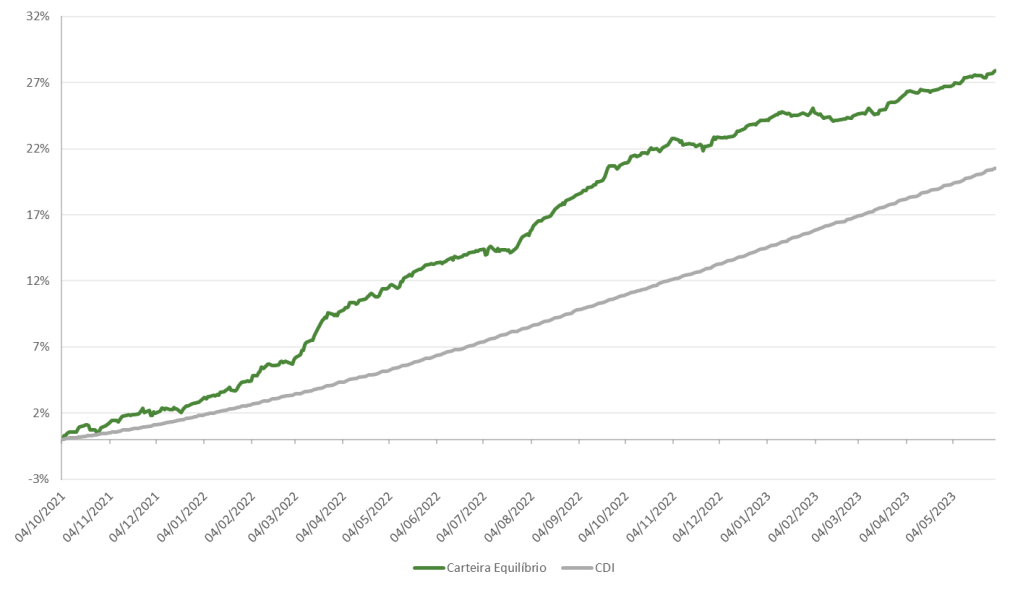

RENTABILIDADE HISTÓRICA:

| Jan | Fev | Mar | Abr | Mai | Jun | Jul | Ago | Set | Out | Nov | Dez | Ano | % CDI | |

| 2021 | – | – | – | – | – | – | – | – | – | 0,88% | 0,78% | 0,97% | 2,83% | 157,62% |

| 2022 | 1,26% | 1,41% | 3,51% | 1,60% | 1,71% | 0,89% | 0,86% | 2,45% | 1,92% | 1,12% | 0,36% | 1,14% | 20,43% | 165,60% |

| 2023 | 0,44% | -0,35% | 1,10% | 0,47% | 0,95% | 3,05% | 57,34% | |||||||

| Desde o início | 27,91% | 135,94% | ||||||||||||

ALOCAÇÃO

| Fundos | Alocação | Retorno 12M | Volatilidade 12M | Sharpe 12M | Status |

| Kapitalo K10 FIQ FIM | 20% | 11,59% | 4,17% | -0,39 | Fechado |

| Absolute Vertex II FIC FIM | 20% | 13,37% | 3,78% | -0,02 | Aberto |

| Vinland Macro FIC FIM | 20% | 9,72% | 2,50% | -1,35 | Aberto |

| Riza Daikon FIC FIM CP | 20% | 13,68% | 3,83% | 0,05 | Aberto |

| Quantitas Galápagos FIM | 20% | 16,48% | 2,33% | 1,11 | Fechado |

Levando em consideração o objetivo da Carteira Equilíbrio de gerar retornos acima do CDI com um maior foco em fundos multimercado, a cesta de ativos entrega uma variedade de produtos com diferentes expertises, compondo a carteira com uma elevada diversificação em diferentes mercados.

Utilizamos um número reduzido de fundos, mas que conseguem explorar com qualidade os mercados de crédito, juros, moedas e bolsa, tanto no Brasil quanto no exterior, com uma volatilidade-alvo de até 3 a 5%. Além disso, a limitação que colocamos no ticket de entrada na carteira (R$ 10.000,00) torna a alocação mais acessível.

O fundo escolhido para uma exposição em crédito privado, Riza Daikon FIC FIM CP, é de uma gestora que possui longa expertise em gestão de crédito em diversos segmentos e contam com times robustos. Como nosso time de estratégia entende que o patamar atual da taxa de juros no Brasil irá se perdurar por mais um tempo, entendemos que este fundo continua sendo uma boa escolha nessa conjuntura. Para gerar uma maior diversificação, adicionamos o Quantitas Galápagos FIM na carteira, com o racional de trazer ao portfólio investimentos focados em juros e câmbio, áreas nas quais a gestora é referência.

Buscando aumentar o retorno da Carteira Equilíbrio, porém sem aumentar muito o nível de risco, optamos por trabalhar com três fundos multimercado macro moderados na cesta de ativos, sendo eles: Kapitalo K10 FIQ FIM, Absolute Vertex II FIC FIM e Vinland Macro FIC FIM. Todos times possuem amplo histórico com gestão macro e enxergamos como um diferencial para navegar ciclos de política monetária e de inflação no Brasil e mercados internacionais, tema dominante ao redor do mundo atualmente.

Obs.: ao final de março, o Kapitalo K10 FIQ FIM fechou para captação.

Disclaimer

Este documento é distribuído pela ÓRAMA DTVM S.A. (“Órama”), estando em conformidade com a Instrução CVM nº 598/2018 (“ICVM 598”). O(s) analista(s) de valores mobiliários Matheus da Costa Lamah – CNPI EM 2895 é(são) o(s) signatário(s) da(s) análise(s) descrita(s) no presente documento e se declara(m) inteiramente responsável(is) pelas informações e afirmações contidas neste material. O(s) analista(s) envolvidos na elaboração deste documento declara(m) que as recomendações eventualmente contidas no relatório refletem única e exclusivamente sua opinião pessoal sobre o(s) ativo(s) analisado(s) e foi(ram) elaborado(s) de forma independente, inclusive em relação à Órama. Parte da remuneração do(s) analista(s) é proveniente dos lucros da Órama como um todo e, consequentemente, das receitas oriundas de transações realizadas pela Órama. A Órama pode ter atuado como instituição intermediária e/ou participante de oferta pública de valores mobiliários de emissão de uma ou mais [companhias/fundos] citadas neste relatório nos últimos 12 meses. Todas as informações utilizadas na(s) análise(s) contida(s) neste documento foram redigidas com base em informações públicas de fontes consideradas fidedignas. Embora tenham sido tomadas todas as medidas razoáveis para assegurar que as informações contidas no presente documento não são incertas ou equívocas no momento de sua publicação, a Órama e o(s) seu(s) analista(s) não respondem por sua veracidade. As informações contidas no presente documento têm propósito meramente informativo, não se constituindo em uma oferta de compra ou de venda de qualquer ativo. As informações, opiniões, estimativas e projeções eventualmente contidas se referem à data de sua elaboração e/ou divulgação, bem como estão sujeitas a mudanças, não havendo obrigatoriedade de qualquer comunicação no sentido de atualização ou revisão. Ainda, as opiniões a respeito de compra, venda ou manutenção dos ativos objeto ou a ponderação de tais ativos numa carteira teórica expressam o melhor julgamento do(s) analista(s) responsável(is) por sua elaboração, porém não devem ser entendidos por investidores como recomendação para uma efetiva tomada de decisão ou realização de negócios de qualquer natureza. Este material não leva em consideração os objetivos de investimento, situação financeira ou necessidades pessoais de um investidor em específico, não possuindo qualquer vinculação com o perfil do investidor (suitability) e não devendo ser considerado para este fim. Antes de tomar qualquer decisão de investimento, a Órama aconselha que o investidor entre em contato com o seu assessor para orientação financeira com base em suas características e objetivos pessoais, bem como recomenda o preenchimento do seu perfil de investidor. Operações com o(s) ativo(s) objeto das análises podem não ser adequadas ao perfil do investidor. Rentabilidade prevista ou passada não é garantia de rentabilidade futura. As projeções eventualmente constantes neste documento poderão ter resultados significativamente diferentes do esperado. Recomenda-se a análise das características, prazos e riscos dos investimentos antes da decisão de compra ou venda. Investimentos nos mercados financeiros e de capitais estão sujeitos a riscos de perda superior ao valor total do capital investido, não podendo a Órama e/ou o(s) analista(s) envolvido(s) na elaboração deste material serem responsabilizados por qualquer perda direta ou indireta decorrente da utilização do seu conteúdo, cabendo a decisão de investimento exclusivamente ao investidor. As condições de mercado, o cenário macroeconômico, dentre outras condições, podem afetar o desempenho do(s) ativo(s) objeto da análise deste documento. Fica proibida a reprodução ou redistribuição deste material para qualquer pessoa, no todo ou em parte, qualquer que seja o propósito, sem o prévio e expresso consentimento da Órama.