CSU – Um case de valor no setor de tecnologia.

CSU

TECNOLOGIA

Um case de valor no setor de tecnologia.

Receita em linha, com melhor mix.

Neste 1T23, a CSU teve alta expressiva no volume de serviços. A cia. registrou 21% mais transações no seu sistema, com um TPV quase 19% maior. A unidade de pagamentos é a grande geradora de resultado da CSU, e seu crescimento reflete a melhora na lucratividade observada. A receita líquida cresceu somente 1% no período, devido à redução no segmento de atendimento (DX), onde tivemos queda de volume e receita. Este segmento tem margem irrisória, e com isso observamos uma melhora na margem consolidada da CSU. O negócio da companhia é altamente sazonal, com mais volume no quarto trimestre. Desta forma, comparações sequenciais não são adequadas para análise.

Aumento expressivo no EBITDA e na margem EBITDA.

A CSU auferiu 43,5 milhões de Reais a título de EBITDA no trimestre, um aumento de 11% na comparação anual. A margem EBITDA foi de cerca de 30% para 33%, resultado da mudança de mix. A CSU manteve o crescimento do G&A sob controle, com menos de 6% de aumento, outra componente que ajudou no aumento da margem.

Endividamento irrisório e avanço em outras linhas de negócio.

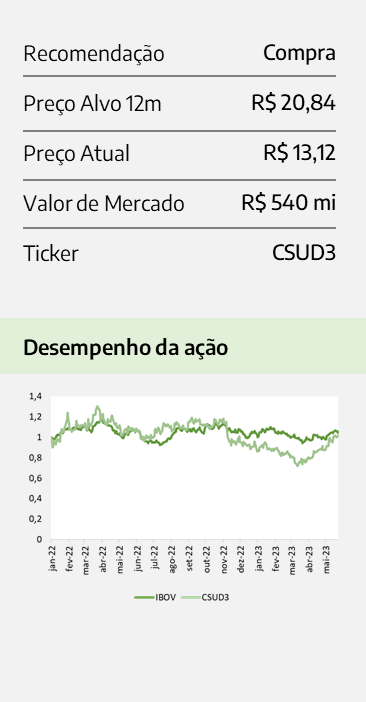

A CSU fechou o trimestre com uma dívida líquida de R$ 14 milhões, que pode ser considerada irrisória, tendo em vista o tamanho e lucratividade da companhia. A CSU fechou o trimestre com 20 milhões de Reais de lucro, totalizando 78 milhões de Reais de lucro nos últimos doze meses. Neste patamar de preço, a CSU negocia na casa das 6,9x o lucro corrente. Na nossa concepção, a companhia entrega um serviço de qualidade num business sólido e gerador de caixa, e por isso consideramos este múltiplo baixo. Vemos empresas operando a múltiplos acima de 10x lucro, com perfil de negócio similar, lucratividade e endividamento. A nossa recomendação para o papel é de compra.

Disclaimer disponível no relatório completo. Acesse o documento clicando no link abaixo.