O que podemos esperar para 2023?

BALANÇO DE 2022

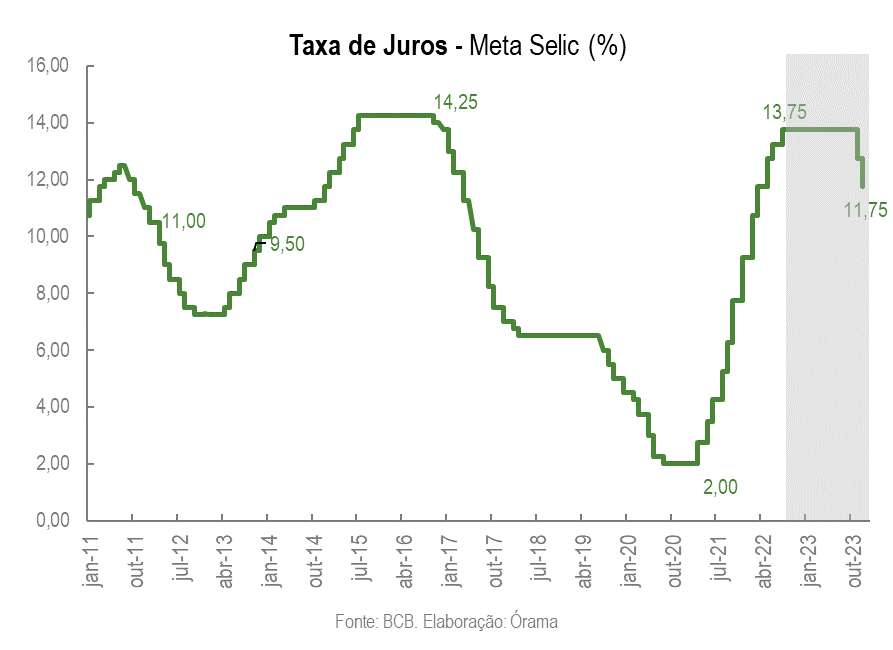

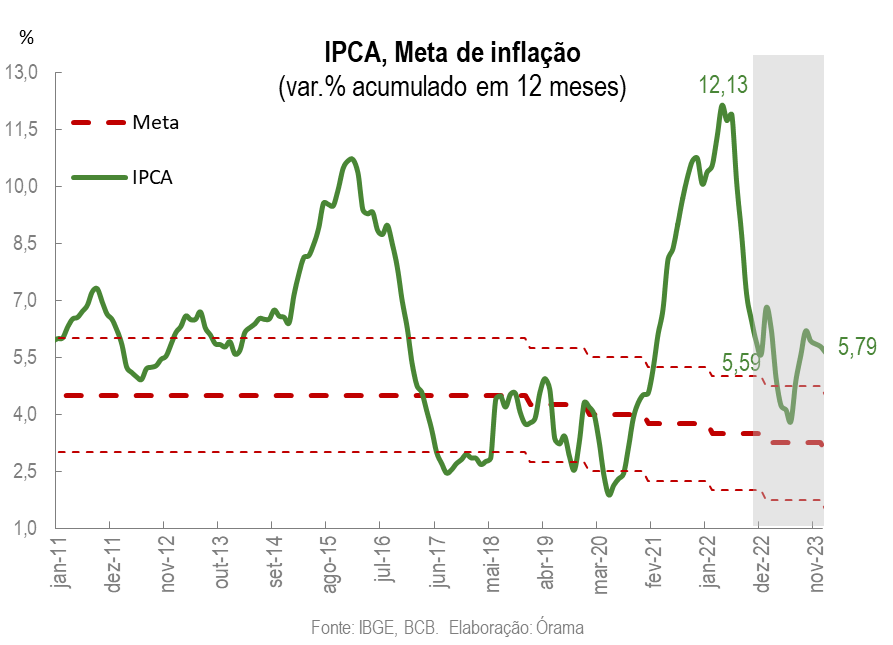

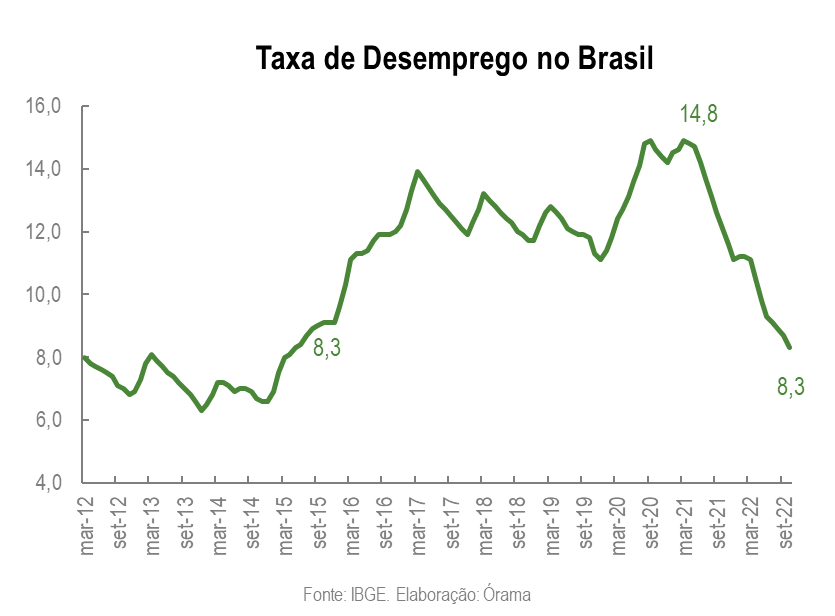

Quando 2022 começou, no Brasil tínhamos a taxa Selic em 9,25%, o IPCA acumulando 10,06% e o desemprego estava acima de 11%. Vínhamos de um ano (2021) com crescimento forte de 4,6%, mas com o segundo pior desempenho de bolsa do mundo (IBOV -11,93%). Avistávamos uma temporada desafiadora, com eleições em outubro, juros subindo nas principais economias e um surto de ômicron alertando o mundo que a pandemia de Covid-19 ainda não tinha acabado.

Em janeiro, a nossa primeira projeção para o PIB era de 0,7% de crescimento, com o BC subindo a Selic para 11,5% e conseguindo levar a inflação para 4,7%. Enquanto isso, o Ibovespa sairia dos 104 mil pontos para 130 mil.

Agora, em dezembro, sabemos que a realidade se provou muito mais complexa. O desemprego de dois dígitos, de forma surpreendente, recuou para 8,3%. O anteriormente projetado”PIBinho”, deve vir em torno de 3,1%, muito influenciado pela melhora do setor de serviços. A inflação continua fora do intervalo da meta (2,0% – 5,0%. Porém, mesmo com as medidas do governo de redução de impostos e um juros em 13,75%, muito maior que o inicialmente estimado, o IPCA caminha para fechar o ano em torno de 5,6%.

Para os ativos de risco, o ano não foi trivial. O Bitcoin recuou mais de 65% e o Nasdaq caiu aproximadamente 30%. Na B3, o nosso principal índice conseguiu se manter positivo, puxado principalmente por empresas ligadas ao petróleo e minério.

Não era possível cogitar em dezembro de 2021, que teríamos uma guerra entre Rússia e Ucrânia que se estenderia por tanto tempo. Também não era razoável imaginar que os países desenvolvidos estariam tendo que lidar com inflação tão persistente (de dois dígitos na Europa e de 5,5% nos EUA). E, muito menos, que a China estaria iniciando só no fim do ano o processo de reabertura da economia.

O mercado financeiro não opera em um vazio. Estamos completamente imersos nesse mundo sujeito a reviravoltas o tempo todo. Precisamos analisar e aprender com o passado, para que, ao menos, possamos olhar para um futuro incerto com mais ferramentas.

COMO VEMOS 2023?

Hoje, vemos que os três tópicos principais que devem pautar as discussões de mercado no próximo ano, são heranças de 2022. Cada um com uma dinâmica própria, mas que por mais que pareçam à primeira vista serem eventos independentes, em um mundo financeiro pautado na globalização (em xeque) precisam ser observados conjuntamente:

Dinâmica global Inflação x Juros: uma possível recessão “autoinfligida” pelos Bancos Centrais

Nos EUA, 2022 iniciou com a taxa de juros (Fed Funds) na faixa de 0,0%-0,25%. O ano termina com os juros no patamar de 4,25%-4,50% e ainda não chegamos ao fim do ciclo. Desde 2018, os Fed Funds não subiam e essa guinada de política monetária, em um mundo que vivia com juros próximos a zero, é extremamente importante para entendermos as novas dinâmicas de investimento e crescimento.

Na Europa, o cenário é similar. O Banco Central Europeu (BCE) estava desde 2011 sem movimentos de aumento da taxa. Essa trajetória, contudo, se inverteu em julho, quando teve início o aperto monetário. Desde então, sua taxa de refinanciamento passou de 0,0% para 2,50%.

Esse processo restritivo foi desencadeado pelo descontrole da inflação, especialmente nos países desenvolvidos, causado tanto pelo lado da oferta, quanto da demanda. A pandemia do Covid-19, que explodiu no início de 2020, desorganizou as cadeias produtivas mundiais, especialmente, pelo fechamento das fronteiras.

Por um medo de um desaquecimento muito severo, vários governos implementaram programas de distribuição de renda para os cidadãos. Nos EUA, os Pagamentos de Impacto Econômico (EIP), também conhecidos como “cheques de estímulo”, superaram U$ 5 trilhões, o equivalente a cerca de 25% do PIB americano. Esse volume todo de recursos injetados na economia fomentou o consumo da população em um cenário de oferta já limitada.

Mal o mundo se recuperava da Covid-19 e em fevereiro de 2022, eclodiu a Guerra da Ucrânia, que gerou ainda mais escassez de oferta, especialmente de petróleo, que chegou a ultrapassar os US$130/barril.

Nessa versão remasterizada da Guerra Fria, a disputa entre “Rússia” e “Ocidente” tornou a Ucrânia um campo de batalha sem fim.

A Rússia era um dos principais exportadores de petróleo, alimentos e fertilizantes, sendo os países da Europa Ocidental extremamente dependentes desses insumos. Devido ao conflito, a Rússia sofreu diversas sanções em seu comércio internacional o que levou a um aumento significativo no custo de energia e insumos agrícolas para os demais países.

Assim, os impactos foram sentidos no mundo inteiro: seja pela catástrofe humanitária dos mais de 7,8 milhões de refugiados, seja pelo choque no preço elevando a inflação para níveis recordes.

Nesse cenário, de saída da pandemia e com a Guerra da Ucrânia, a inflação nos EUA, o PCE (medida preferida do Fed) atingiu 7% em junho, enquanto o CPI americano (outra medida de inflação) chegou a 9,1%, também em junho. Já na União Europeia, os preços ao consumidor (CPI) do bloco, atingiram máxima de 10,6% em outubro.

Em um momento inicial, havia uma dúvida generalizada sobre a natureza dessa inflação: se ela seria ou não temporária. Para os defensores de que o aumento dos preços era fruto de um choque de oferta de curto prazo, o nível pré-pandemia voltaria naturalmente, assim que esses gargalos fossem normalizados. Para uma inflação de oferta, os Bancos Centrais não possuem instrumentos efetivos à sua disposição. Porém, como comentamos, a inflação global teve componentes de oferta e demanda ao mesmo – e por isso, as autoridades monetárias tiveram tempos de diagnóstico e resposta distintos.

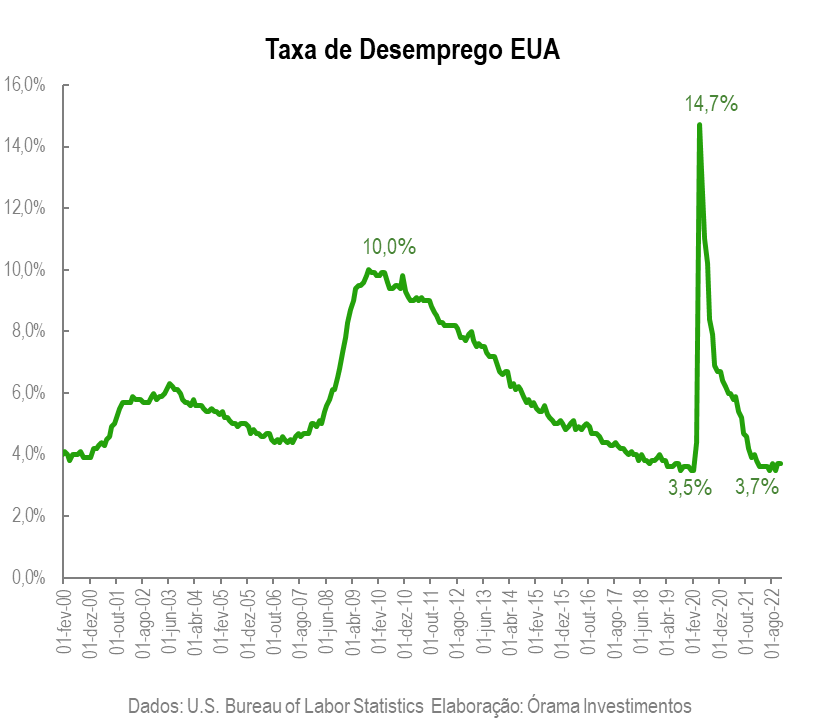

O que torna ainda mais complexa essa a análise da conjuntura é que alguns indicadores econômicos passam a apontar para sentidos opostos. Como é o caso do mercado de trabalho nos EUA. Após uma explosão do desemprego por lá no início da pandemia, hoje estamos em níveis próximos da mínima histórica, como pode ser observado no gráfico.

Com um mercado de trabalho aquecido, a pressão inflacionária é ainda mais difícil de controlar e o FED pode ter que fazer um ajuste ainda mais forte para levar a inflação para a meta de 2%. Projetamos uma continuidade do aperto monetário em 2023 nos EUA e Europa e o horizonte para o fim do ciclo não está claro.

Um remédio amargo sendo usado pelos principais bancos centrais do mundo ao mesmo tempo pode ter um efeito de desaceleração econômica generalizada. A forte alta de juros desestimula consumo e investimentos produtivos, pressionando a atividade para baixo. A defasagem dos efeitos da política monetária e até mesmo mudanças em padrões de consumo e comportamento, fazem com que essa calibragem dos Bancos Centrais seja uma tarefa muito difícil. É na busca por esse ajuste fino que podemos passar a ter uma recessão em 2023.

Uma recessão é um “declínio significativo da atividade econômica espalhada pela economia, durando muitos meses, normalmente visível no PIB real, renda real, emprego, produção industrial e vendas no atacado-varejo.” Ou seja, a desaceleração deve ser profunda, suficiente ou longa o suficiente para ser classificada como “significativa”. Além disso, é o National Bureau of Economic Research (NBER) que define formalmente quando começam e terminam recessões nos EUA. Então, sempre devemos ter cuidado ao usar esse termo, como já escrevemos neste texto aqui.

Feitas as devidas ressalvas, o cenário é de juros mais altos, atividade mais fraca, com uma inflação ainda persistente em especial nos EUA, Europa e em alguma medida também no Brasil. Com isso, as bolsas mundiais devem continuar com uma alta volatilidade, ao menos até meados de 2023.

Processo de reabertura da China: uma perspectiva de crescimento econômico maior em 2023

Uma das surpresas de 2022 foi a lentidão no processo de reabertura da China. No início do ano, quando o mundo já iniciava a normalização da mobilidade, não esperávamos que o governo de Xi Jinping fosse manter até praticamente dezembro, a política de Covid Zero.

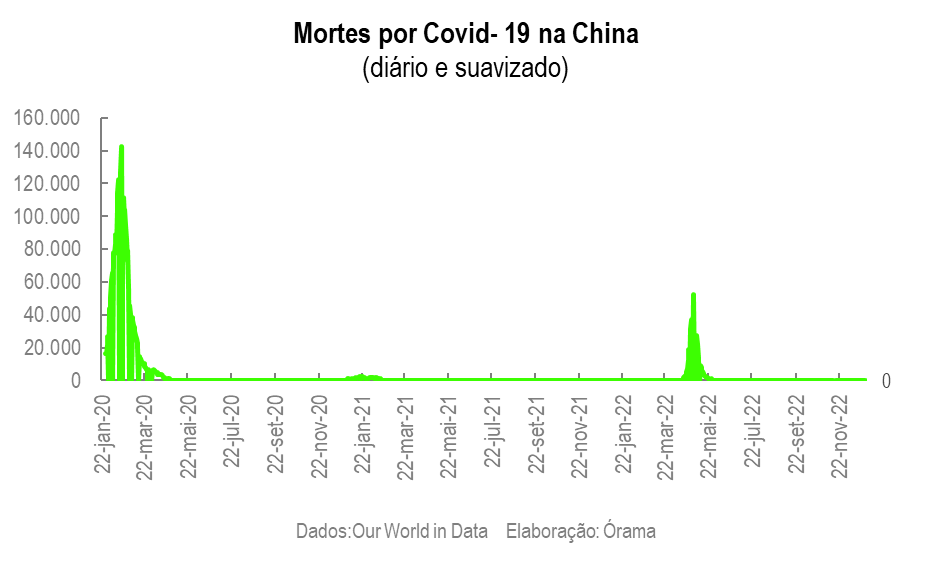

A “Covid Zero” consistia numa política de saúde que visava interromper a transmissão comunitária do vírus. Baseada principalmente em testagem em massa, rastreamento e isolamento, era possível fazer um controle extremo da mobilidade (interna e de fronteira) para conter novos surtos.

Contudo, essa abordagem vem sendo alterada desde novembro. Dois fatores, de maneira simplificada, contribuíram para essa mudança de postura do governo:

i) um período de críticas sociais coordenadas em várias cidades e direcionada ao governo central

ii) o impacto econômico muito significativo, com redução da expectativa de crescimento do PIB em 2022 de 5,5% para 3%.

A prioridade do governo chinês claramente mudou de “prevenir e controlar as infecções” para “tratamento”. Essa mudança veio junto com as autoridades de saúde do país mudando o grau de gravidade da doença e também alterando o nome de “new coronavirus pneumonia” para “new coronavirus infections”. Tudo isso corrobora com a narrativa de que chegou o momento da reabertura e de que a população passará a conviver com o vírus e não mais tentar exterminá-lo.

Enquanto vários países já nem cobram passaporte vacinal ou testes negativos Covid para que as pessoas possam acessar seus territórios, na China, a quarentena de viajantes que chegam do exterior só será abolida a partir do dia 8 de janeiro de 2023. Até lá, os passageiros continuam precisando de isolamento de 8 dias, sendo 5 dias em hotéis especificados pelo governo e 3 dias em casa. Após essa data a quarentena será substituída apenas por teste negativo realizado 48h antes do embarque. Pode soar atrasada essa medida, mas com isso, é esperado que as viagens de turismo e negócios sejam retomadas, impulsionando a economia como um todo nos próximos meses.

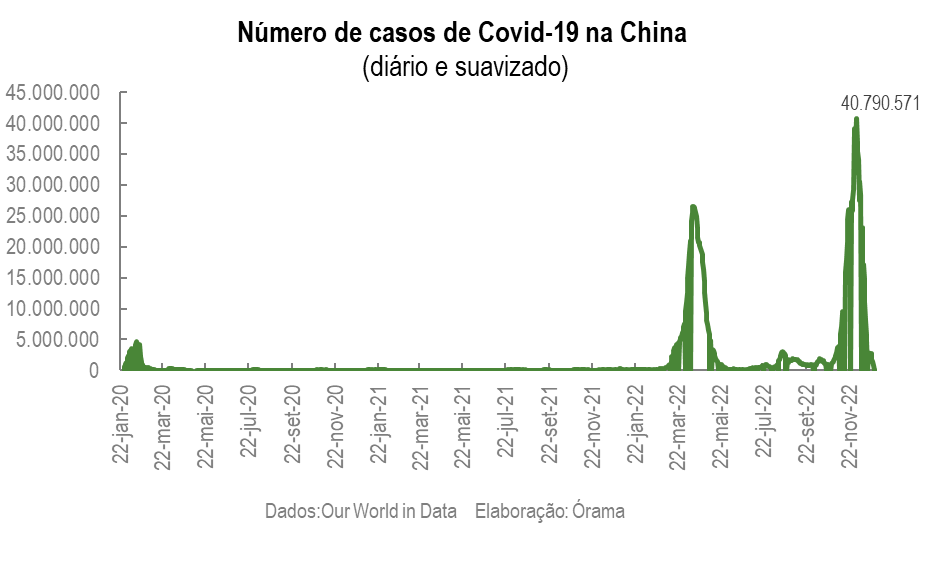

A reabertura, porém, está levando a um surto sem precedentes na China. De acordo com o relatório obtido pela Bloomberg, cerca de 248 milhões de pessoas (quase 18% da população do país) provavelmente contraíram o vírus nos primeiros 20 dias de dezembro. De acordo com o Our World In Data, no dia 02 de dezembro, o número de casos registrados em 1 dia foi de mais de 40 milhões. Todavia, o governo chinês parou de publicar os dados oficiais de casos e mortes no dia 25 de dezembro. A justificativa dada foi que em função do amplo uso de autotestes, que não precisam ser reportados, os números ficam ainda menos precisos.

Inicialmente era esperado algum tipo de irregularidades no fornecimento de insumos e nas cadeias produtivas, em função da nova onda de casos de Covid impactando o funcionamento de fábricas por lá. Porém, de acorodo com as autoridades chinesas, dada a baixa letalidade que vem sendo observada, trabalhadores chineses com sintomas leves de Covid-19 estão sendo instruídos a voltar ao trabalho. Essa incerteza sobre os fluxos de comércio, com fábricas, portos e fronteiras abrindo e fechando, leva o fio dessa discussão para uma outra preocupação que devemos ver como tendência nos próximos anos e vamos abordar mais tarde: a desglobalização.

Para além da questão da saúde pública e do abastecimento, a China ao reabrir pode gerar um aumento imediado da demanda por combustíveis, que pode levar a mais um choque de petróleo nos próximos meses. É importante ressaltar que estamos no meio do inverno no Hemisfério Norte, período em que o consumo de energia é sazonalmente mais alto.

As refinarias da China processaram cerca de 13,4 milhões de barris por dia (b/d) de petróleo nos primeiros 10 meses de 2022, segundo dados do National Bureau of Statistics (NBS). Mas o refino de petróleo bruto caiu quase -1,8 milhão b/d em comparação com uma projeção da tendência pré-pandêmica de cinco anos de 2015-2019. Esta é uma medida aproximada do consumo perdido com a pandemia e bloqueios.

A aviação de passageiros é de longe o meio de transporte que consome mais combustível, portanto, a retomada dos voos pode aumentar o consumo de combustível em 0,5 milhão b/d, ou até 0,6 milhão b/d se a aviação retornar à sua tendência. As estimativas giram em torno de um aumento do consumo total da China em aproximadamente 1,0 milhão de barris por dia até o final de 2023, à medida que as restrições de viagens diminuem e a indústria se recupera. Porém, os chineses vão primeiro precisar superar o atual surto.

Com um baque de não ter atingido a meta de crescimento econômico que o governo mesmo havia estabelecido, as autoridades chinesas vem sinalizando que além da flexibilização da Covid Zero, o governo central deve adotar uma política fiscal ativa. Assim, as expectativas para o crescimento do PIB de 2023 estão sendo revisadas para cima. O mercado já estima um avanço da atividade em torno de 5%. Contudo, o objetivo oficial só será apresentado na reunião anual legislativa de março, também chamada de “Duas Sessões”, em referência às sessões plenárias do Congresso Nacional do Povo e da Conferência Consultiva Política do Povo Chinês.

Por outro lado, a perspectiva de mais crescimento, mesmo que impulsionado por políticas fiscais do governo, se reflete em um aumento de demanda, especialmente de commodities. Com isso, a pressão nos preços, pode dificultar ainda mais o trabalho dos Bancos Centrais do mundo.

Questão fiscal doméstica: mais gastos e mais impostos?

Luiz Inácio Lula da Silva foi eleito no segundo turno das eleições com 50,90% contra 49,10% de Jair Bolsonaro. A margem muito estreita, com a polarização ainda persistente na sociedade, assim como a composição do Congresso Nacional que (abordamos neste texto) estão tornando esse período de transição bastante conturbado.

O novo governo conseguiu aprovar em dezembro a PEC da Transição. Mesmo desidratada para apenas um ano, foi concedido um aumento do espaço do teto dos gastos em R$ 145 bilhões de reais, o suficiente para manter o Bolsa Família em R$ 600 com o adicional de R$ 150 por criança até 6 anos, uma promessa de campanha. Além disso, foram direcionados recursos para a recomposição orçamentária de programas que estavam defasados, como a Merenda Escolar e a Farmácia Popular. Também ficou estabelecido no texto que o novo governo poderá, até dia 31 de agosto de 2023, apresentar via lei complementar uma proposta de alteração do arcabouço fiscal. Tanto o valor quanto o prazo da PEC, por terem sido menores que a versão inicial, trouxe um certo alívio ao mercado em relação ao risco fiscal, mas o equacionamento entre receitas e despesas não deve ser trivial.

Pouco é falado sobre corte de gastos. O receio do mercado é que a solução para a questão fiscal seja via aumento da carga tributária, o que é prejudicial para a economia como um todo. Haddad, de fato, vem colocando a Reforma Tributária como prioritária, porém ainda não temos detalhes de como será tratado esse tema.

Do ponto de vista arrecadatório, por outro lado, repensar desonerações já está em andamento, inclusive com o pedido ao atual governo que não prorrogue a desoneração dos tributos federais (PIS/Cofins e Cide) sobre os combustíveis para além do dia 31 de dezembro. Essa medida adotada por Bolsonaro para diminuir o preço dos combustíveis, levou a uma renúncia fiscal estimada de R$ 31,2 bilhões, pelo período de vigorou em 2022. Para o ano que vem, caso fosse prorrogado, o impacto seria de aproximadamente R$ 53 bilhões.

Porém, reonear os combustíveis, pode ser benéfico para as contas públicas, mas, por outro lado, terá um impacto significativo na inflação. Com a volta dos tributos federais a partir do dia 1° de janeiro de 2023, o preço da gasolina deve aumentar em R$ 0,69 por litro (cerca de 14%), em R$ 0,26 por litro no Etanol (cerca de 6,8%) e no Diesel em R$ 0,33 por litro (cerca de 5,2%), conforme levantamento feito pelo Centro Brasileiro de Infraestrutura (CBIE).

Contudo, continua elevada a indefinição sobre os rumos do próximo governo e a agenda econômica é um um dos pontos de maior tensão. O atual Ministério da Economia já foi desagregado. Fernando Haddad foi indicado para a Fazenda, Geraldo Alckmin chefiará a pasta da Indústria e Comércio e Simone Tebet deve assumir o Planejamento. Essa composição, reúne possíveis presidenciáveis para 2026, com pensamentos distintos sobre os rumos do país e pode haver ainda mais pressão para aumento dos gastos.

Pelo lado administrativo, foram anunciados 37 ministérios, 14 a mais que Bolsonaro. Não é fácil acomodar aliados dessa “frente ampla” e as negociações especialmente com PSD e MDB seguem tensas.

De forma geral, uma agenda com mais gastos sociais foi o que venceu nas urnas, de modo que é esperado que seja esse o direcionamento. Porém, é preciso ter regras fiscais claras e críveis para que o mercado consiga entender, fiscalizar e e financiar o governo. Caso, a irresponsabilidade seja o caminho adotado, as consequências virão pela queda da confiança, aumento de juros e fuga de capital estrangeiro.

Na próxima seção, explicaremos nosso cenário base, que contempla tanto a perspectivas de mais gastos, mas sem que seja instaurado um caos fiscal. Seguiremos acompanhando de perto as movimentações do novo governo para ajustar as projeções a medida que novas informações surjam e decisões concretas sejam tomadas.

PROJEÇÕES MACROECONÔMICAS PARA 2023

Em 2023 entendemos que, no Brasil, iniciará o processo de afrouxamento da política monetária, com cortes a partir do terceiro trimestre do ano e com a Selic fechando em 11,75%. De acordo com as nossas projeções, no próximo ano o IPCA deve fechar em 5,8%. A volta dos tributos de PIS e Cofins sobre os combustíveis, que foi anunciada pelo futuro ministro da Fazenda, Fernando Haddad, impacta cerca de 77 bps na inflação de janeiro que esperamos registrar alta de 1,7% na comparação mensal.

Apesar de termos passado por um dezembro de grande incerteza fiscal e, consequentemente, impacto nos juros futuros, entendemos que, com a aprovação da PEC de Transição e com a definição dos integrantes do próximo governo, deve haver um alívio na pressão sobre a curva de juros. O mercado aguarda os próximos passos, especialmente a nomeação do presidente da Petrobrás e a apresentação da Reforma Tributária.

Em relação ao PIB, pela influência da política monetária restritiva em curso, vemos um cenário de desaceleração atividade econômica. Alguns indicadores já apontam nessa direção, como o IBC-Br nas suas últimas divulgações. Contudo, dado o carrego estatístico para o próximo ano, nossa projeção para o PIB está em 0,7%.

Para renda variável, vemos uma melhora de perspectiva em 2023. Nossa projeção para o Ibovespa é de 132 mil pontos, dado que estamos com um P/L muito abaixo da média histórica e, principalmente, muito descontado em relação aos pares internacionais. Além disso, admitindo que a situação fiscal do país seja a principal vulnerabilidade econômica, nosso cenário de referência admite que o novo governo tende a adotar uma postura de responsabilidade, abrindo espaço para recomposição dos preços da nossa bolsa, mesmo com um quadro externo mais desafiador, de menor crescimento global, inflação e juros elevados. No entanto, vale ressaltar que nosso cenário depende de uma política fiscal responsável e crível.

Por fim, dado o quadro no Brasil e no exterior, nosso preço médio do câmbio no ano é na faixa de R$ 5,00 a R$ 5,20. É importante destacar que EUA e Europa, mesmo tendo subido de forma significativa suas taxas de juros, como a inflação ainda está rodando em níveis elevados, as taxas reais estão negativas. Desse modo, o nosso diferencial de juros também contribui para uma atração de capital estrangeiro. Este, porém, é volátil e bastante sensível às questões políticas e fiscais.

De forma resumida, 2023 será um ano de desafios internos e externos. Estamos cautelosos em relação ao fiscal, mas vemos oportunidades para os investidores. Juros altos por mais tempo direcionam os recursos para os ativos de renda fixa, que estão com retornos atrativos ajustados ao risco. Vale a lembrança que a partir do dia 2 de janeiro de 2023, a Anbima passa a exigir das instituições que seguem seu o Código de Distribuição a adoção de uma mudança na forma de visualização de algumas posições de renda fixa. O valor dos investimentos em títulos públicos, debêntures, CRIs e CRAs será corrigido diariamente pelo preço referência de mercado desses ativos – a chamada marcação a mercado. Temos um texto aqui sobre esse assunto.

Na renda variável também há boas perspectivas, porém os ganhos não devem ser homogêneos e é preciso ter seletividade. Nosso time de renda variável vai estar atento e trades e carteiras também podem ser acompanhados aqui no nosso Portal de Análises.

Este material foi elaborado pela Órama DTVM S.A.. Este material não é uma recomendação e não pode ser considerado como tal. Recomendamos o preenchimento do seu perfil de investidor antes da realização de investimentos, bem como que entre em contato com seu assessor para orientação com base em suas características e objetivos pessoais. Investimentos nos mercados financeiros e de capitais estão sujeitos a riscos de perda superior ao valor total do capital investido. Este material tem propósito meramente informativo. A Órama não se responsabiliza por decisões de investimentos que venham a ser tomadas com base nas informações aqui divulgadas. As informações deste material estão atualizadas até 29/11/2022.