Carteira Valorização FII – Junho de 2022

Carteira Valorização FII – Junho de 2022

PERFORMANCE l MAIO 2022:

Mais uma reunião do Copom resultou em aumento da Taxa Selic, chegando ao patamar de 12,75%. A expectativa do mercado é para mais uma subida na reunião de junho – talvez a última do ciclo. Entretanto, o cenário doméstico e internacional segue com fatores de risco que devem ser monitorados. A guerra Rússia x Ucrânia já se estende por 3 meses, sem sinais de conclusão. A nova onda de Covid-19 na China também trouxe impactos para economia global. No contexto político brasileiro, notícias sobre desistência de candidatura mexem com as eleições presidenciais deste ano.

No mercado de FIIs, tivemos o fim de uma discussão que vinha gerando insegurança aos investidores. A CVM se manifestou quanto ao entendimento que havia tido sobre distribuição por regime de competência vs. caixa do FII MXRF11. A autarquia voltou atrás e confirmou a regularidade do tratamento contábil dado à distribuição do lucro caixa (de acordo com a Lei nº 8.668/93). Além disso, a CVM orientou o administrador do fundo a promover aprimoramentos que assegurem aos investidores clareza quanto aos rendimentos. Acreditamos que essa discussão seja de extrema importância para o mercado, visando a padronização na forma de apuração de resultados dos FIIs, que atualmente ainda gera diferentes interpretações.

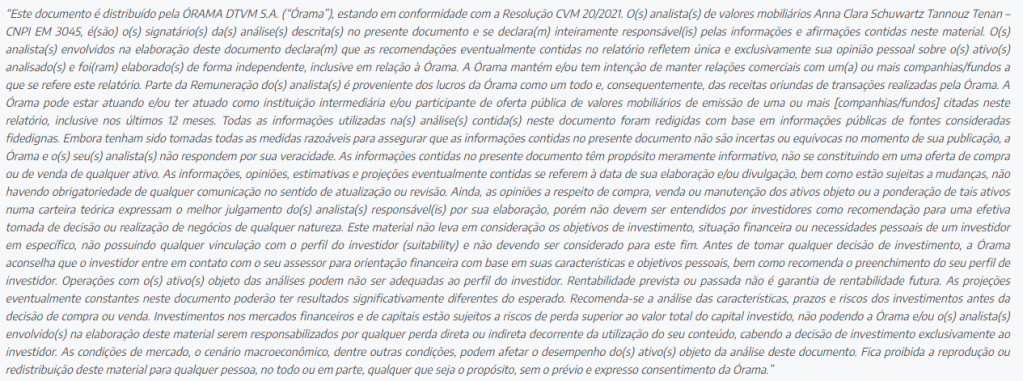

No mês de maio, a Carteira Valorização FII teve um retorno bastante acima do seu benchmark: +1,58% vs. IFIX +0,26%. No acumulado desde o início (nov/21), a carteira apresenta um retorno total (preço+dividendos) de +7,42% vs. IFIX +5,41%.

| Rentabilidade | mai/22 | Desde o início (nov/21) |

|---|---|---|

| Valorização FII | +1,58% | +7,42% |

| IFIX | +0,26% | +5,41% |

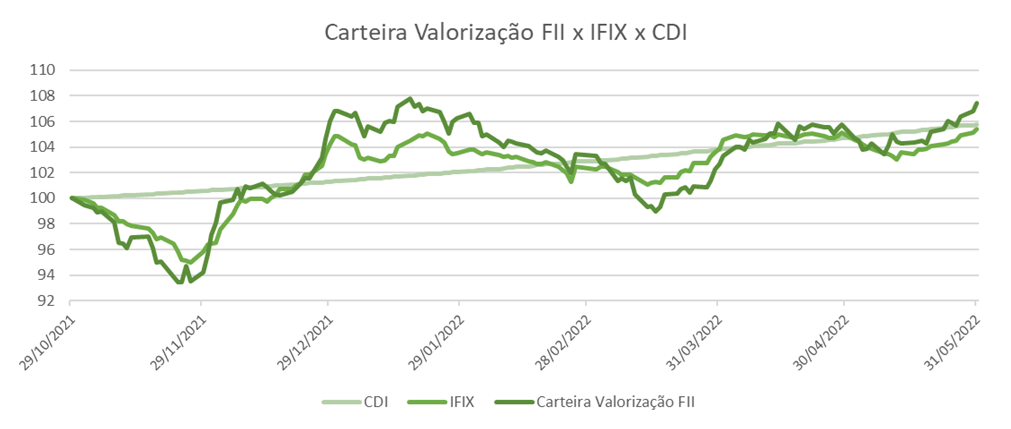

DISTRIBUIÇÃO MÉDIA DE DIVIDENDOS DA CARTEIRA:

MOVIMENTAÇÕES l JUNHO 2022:

Não ocorreram alterações em nossa recomendação para junho/2022.

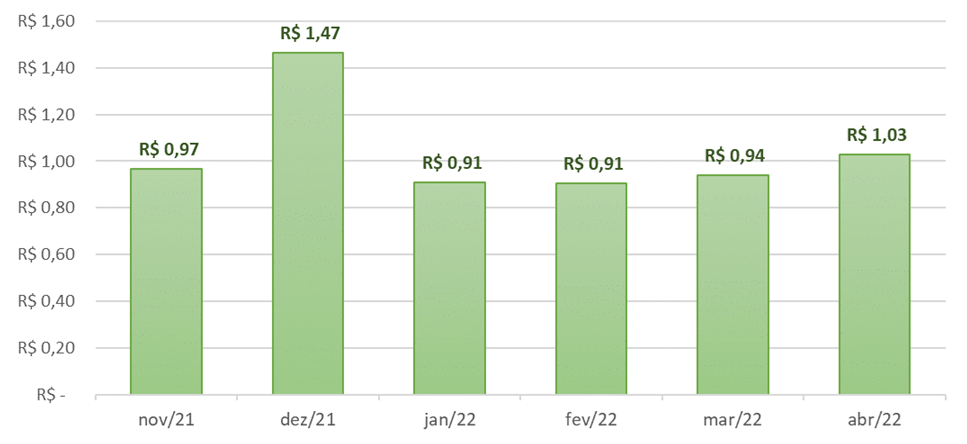

RECOMENDAÇÕES:

HGRE11 – CSHG REAL ESTATE:

Gerido pelo Credit Suisse, seu portfólio conta com 19 imóveis, com maior exposição em São Paulo. Apesar de bastante pulverizada, a vacância financeira do portfólio não é baixa, atualmente em 26,5%. Quanto às atividades comerciais, o fundo está bastante ativo na busca por novos locatários para ocupar as áreas vagas, e já vem anunciando novas locações. Segundo informado pelo gestor, o fechamento de vacância e aumento de renda recorrente são os principais objetivos para 2022. Considerando os preços de aluguel pedidos e redução de custos, o fundo possui potencial de entrega de R$ 1,05/cota (DY ~10% – preço de mercado atual). O HGRE está passando por um período de renovação do portfólio, buscando o aumento da participação em determinados ativos e a alienação de imóveis fora de São Paulo, de participação minoritária e/ou monousuários. Essa estratégia vem gerando ganhos de capitais adicionais, e reforça o foco na gestão de imóveis de maior qualidade.

JSRE11 – JS REAL ESTATE:

O JSRE possui um portfólio de alto padrão construtivo e ótima localização, com 99% das receitas expostas à cidade de São Paulo e vacância financeira de 11%. Importante destacar que o time de gestão vem realizando um trabalho comercial bastante ativo, de forma a reduzir a vacância da carteira e alongar os prazos de vencimento dos contratos vigentes. Adicionalmente, em 2021 o JSRE se aproveitou do cenário de desconto de diversos FIIs no mercado secundário, para realizar uma alocação tática em determinados ativos. Nesse contexto, já foi possível realizar ganhos interessantes para os resultados do fundo. Atualmente, a posição representa somente 5% do PL.

DEVA11 – DEVANT RECEBÍVEIS:

O DEVA11 tem a proposta de ser um fundo de renda, com foco em investimentos de renda fixa, priorizando CRIs de lastro pulverizado em busca de retornos elevados por trás de uma estrutura robusta de garantias. A carteira é diversificada por segmentos, alocando 28% em multipropriedade, 18% em loteamento, 33% corporativo, 5% shoppings, 12% incorporação vertical, 3% energia, 1% armazenagem e 1% time sharing. A metodologia de gestão se baseia em uma série de travas de alocação de forma a mitigar risco de concentração de seu portfólio. Além disso, o time de gestão faz um acompanhamento próximo a todas operações. Atualmente a carteira do DEVA está diversificada em 57 operações, com 99% de exposição à inflação (IGP-M e IPCA) e um LTV médio de 43%, com uma taxa média de carrego de inflação +10,37% a.a.

TGAR11 – TG ATIVO REAL:

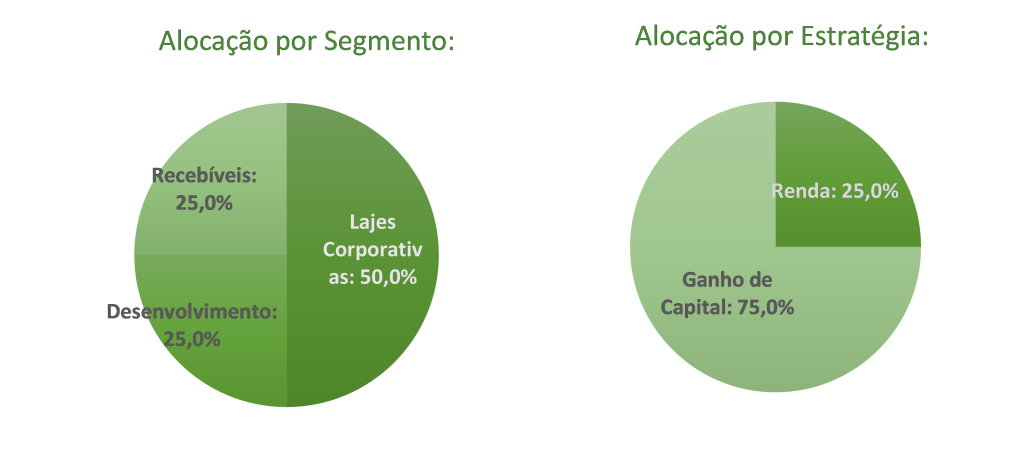

Fundo de gestão TG Core Asset, atua no mercado de desenvolvimento imobiliário, com foco na região do cinturão da soja (Goiânia, parte do Mato Grosso e Maranhão). A estratégia de investimento se divide em: 1) CRIs (14% do PL): financiamento a incorporadores, por meio da aquisição de uma carteira de recebíveis, com garantias reais e colchão de sobregarantias. Atualmente a carteira tem uma taxa média de inflação+11,06%, duration de 3,12 anos, e conta com ampla gama de garantias, apresentando um LTV de 40% e uma razão do valor presente dos direitos creditórios pelo saldo devedor dos CRIs de cerca de 204%. Essa estratégia permite a geração de resultados recorrentes, por se tratar de investimento em renda fixa com pagamento de juros periódicos; 2) Participações Diretas (75% do PL): adquire participação direta no empreendimento (Loteamento, Incorporação Vertical). Nessa estratégia o fundo se torna sócio do projeto, e consequentemente detentor de uma parcela dos lucros (prêmio de equity). Atualmente, o fundo possui participação em 203 empreendimentos em 108 municípios.

→ Para Carteira Valorização FII selecionamos FIIs com potenciais mais elevados de valorização de preço, assim como carteiras com yields acima da média, que consequentemente possuem operações com perfil de risco mais arrojado.

Para ter acesso ao relatório completo, clique no link abaixo:

Confira também a nossas Estratégias de Investimento para esse mês.

Invista conosco! Abra a sua conta já.

DISCLAIMER

AVISOS IMPORTANTES: