Vinland Long Bias FIC FIM

A Vinland Capital foi fundada em março de 2018 por André Laport, James Oliveira e outros executivos com longa experiência em instituições financeiras de primeira linha. Com mais de R$ 8,5 bilhões de patrimônio distribuído entre os fundos multimercado e ações, a gestão é norteada por uma cultura de preservação de capital, buscando oportunidades em diferentes classes de ativos líquidos, com uma visão que vai do global para o local.

Time de gestão e análise:

André Lapport é co-head do comitê executivo e gestor, com mais de 28 anos de experiência no mercado. André foi o primeiro brasileiro sócio da Goldman Sachs, tendo trabalhado parte da carreira no banco em Nova York e Londres, atuando como operador de ações LATAM. Anteriormente, foi diretor de trading do BNP Fortis Bank em Nova York, gestor de recursos no Safra National Bank e operador de ações no Banco Omega/UBS.

James Oliveira, é co-head do comitê executivo e gestor, com mais de 28 anos de experiência. Iniciou sua carreira no Banco Pactual em 1992. Tornou-se operador de renda fixa em 1994 e sócio e co-head de renda fixa em 1998. Em 2008, foi um dos sócios-fundadores do BTG. A partir de 2009, foi nomeado CEO e CIO do BTG Pactual Asset Management Brazil e LatAm para mercados líquidos (renda fixa, renda variável, crédito e multimercado).

A equipe de análise é composta por por 19 profissionais, dos quais seis são analistas de ações, quatro de cenário macroeconômico, quatro de juros e dois de moedas, além de três traders com passagens por casas como BTG Pactual, Modal, Ibiúna, Goldman Sachs, Itaú e CSHG.

Estratégia:

O Vinland Long Biased FIC FIM investe predominantemente no mercado de bolsa doméstica e internacional, podendo utilizar-se de alocações em outros mercados, como de juros e câmbio, com fins de proteção dos resultados. A análise fundamentalista é o alicerce para a construção do cenário global, que definirá os temas de investimento e guiará a distribuição do risco entre os mercados e regiões.

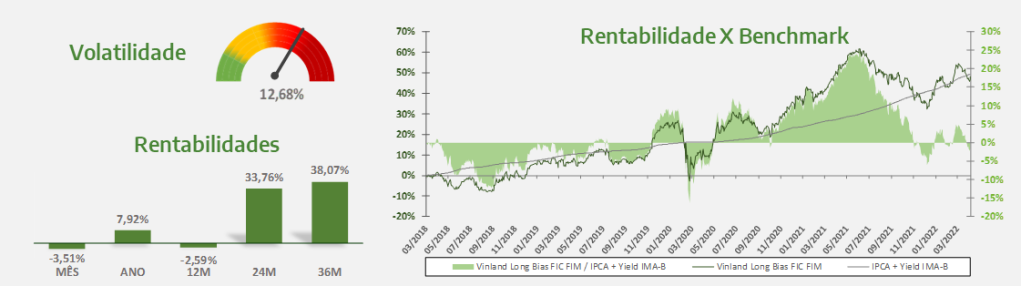

O fundo tem como objetivo buscar retorno absoluto através de uma estratégia diversificada de posições compradas e vendidas no mercado de ações global com foco maior para os países da América Latina. Sua exposição líquida em ações varia entre 0% a 120%, e exposição bruta entre 80% a 200%. Além disso, também poderá alocar nos mercados de ações da América do Norte, Ásia e Europa, além de estratégias com moedas e juros. O fundo tem como objetivo entregar um retorno absoluto acima do IPCA+ Yield do IMAB no longo prazo, com uma volatilidade esperada de 40% a 60% em relação à volatilidade do índice IBOV.

Processo decisório:

Para o processo decisório é capitaneado por uma profunda análise top-down da conjuntura econômica no Brasil e no mundo, através de modelos internos para criar um cenário base. São feitas discussões de indicadores e projeções econômicas, condições de mercado, situação política no Brasil e nos principais países. Adicionalmente, a equipe de gestão realiza uma análise aprofundada da atuação dos bancos centrais e riscos ao cenário básico e cenários alternativos. O Comitê Semanal de Gestão com apresentação do cenário macro ao time de gestão e a decisão de investimento ocorre de forma colegiada no comitês de investimento, com a presença de toda equipe de gestão e análise. Caso não ocorra um consenso, a decisão final é a dos gestores.

Gestão de risco:

Nos controles de risco, a equipe realiza a mensuração de todos os riscos de mercado e de liquidez que o fundo enfrenta através de ferramentas proprietárias e de mercado para calcular as métricas de risco da Vinland (V@R, Vol, Drawdown, Stress, entre outras).

No book de ações, o fundo opera ativos de alta liquidez, geralmente optando por operações com índices e ações de empresas brasileiras de alta capitalização. O book busca ficar como uma exposição líquida comprada de 30-60% do patrimônio líquido do fundo, com posicionamento de valor absoluto e relativo.

Posições:

Por fim, em relação à carteira do fundo, ao longo de abril as posições em ações Brasil aumentaram e ações EUA se mantiveram com o mesma exposição. Na carteira offshore, os principais setores são energia e commodities agrícolas e em Brasil, as principais ações compondo o portfólio são dos setores financeiro e de energia.

Também continua com posições de hedge em Bovespa e SPX e tomados em juros globais.

Mercados de atuação e performance:

| TESOURO | CRÉDITO PRIVADO | MOEDAS | AÇÕES | DERIVATIVOS | ALAVANCAGEM |

| ✓ | X | X | ✓ | ✓ | ✓ |

| Caixa | Ações Brasil e EUA |

Confira nossa lista completa de fundos de investimento aqui. Além disso, para acessar análises de outras estratégias, acesse este link.

A Órama Distribuidora de Títulos e Valores Mobiliários S.A. distribui seus produtos para pessoas físicas e jurídicas. Recomendamos o preenchimento do seu Perfil de Investidor antes da realização de investimentos. As informações constantes neste documento estão em consonância com os regulamentos dos fundos de investimento, mas não os substituem. Leia a lâmina de Informações essenciais, se houver, e o regulamento antes de investir, disponíveis no site www.orama.com.br. RENTABILIDADE PASSADA NÃO REPRESENTA GARANTIA DE RENTABILIDADE FUTURA.

AS RENTABILIDADES DIVULGADAS NÃO SÃO LÍQUIDAS DE IMPOSTOS E TAAS DE ENTRADA, DE SAÍDA OU DE OUTRAS, QUANDO APLICÁVEL. FUNDOS DE INVESTIMENTO NÃO CONTA COM GARANTIA DO ADMINISTRADOR, DO GESTOR, DE QUALQUER MECANISMO DE SEGURO OU DO FUNDO GARANTIDOR DE CRÉDITOS – FGC. Investimentos nos mercados financeiros e de capitais estão sujeitos a riscos de perda superior ao valor total do capital investido. Este material tem propósito meramente informativo. A Órama não se responsabiliza por decisões de investimentos que venham a ser tomadas com base nas informações aqui divulgadas. As informações deste material estão atualizadas até 28/04/2022.