Everest K2 FIC FIM CP E3

A Everest é uma casa especializada na gestão de ativos de crédito privado, fundada em 2021, por Roberto Souza, Silvio Camargo, André Azem e Marcelo Azem, mas seus gestores possuem ampla experiência no mercado. Atualmente, conforme dados coletados no site do Quantum, a gestora possui um AUM superior a R$750 milhões e R$400 milhões são destinados apenas ao universo de crédito privado líquido e estruturado. Neste texto, trataremos da estratégia Everest K2 FIC FIM CP E3.

Time de gestão e análise:

Silvio Camargo é gestor de investimentos do fundos da Everest, com uma carreira de mais de trinta anos de mercado, dos quais 24 anos são atuando em gestão. Durante a sua carreira, destacamos passagens por casas de gestão de renome, como GP Investimentos, Fiducia Asset Management e Santander Asset Management. Além disso, Silvio também foi integrante do conselho administrativo de empresas da economia real, como Bradespar, Riachuelo e Gafisa, Fertilizantes Heringer contemplando um portfólio de mais de 10 empresas como conselheiro.

Roberto Souza, diretor comercial e integrante do comitê de executivo, comitê estratégico e diretor comercial da Everest, possui histórico de mais de 20 anos de mercado no mercado financeiro. Ao longo de sua carreira, Roberto navegou dentre a gestão de todos os ativos do mercado, atuando a mais de seis anos nas frentes de originação, estruturação e gestão de fundos de crédito, mas especializado no mercado de créditos ilíquidos. Dentre outros destaques em sua trajetória profissional, podemos citar o cargo de Diretor Estatutário que ocupou durante o período de atuação na Artesanal, onde permaneceu por 5 anos. Além disso, participou da originação de outros produtos financeiros bastante capitalizados no mercado, com os FIDCs da Stone, Cielo e Sabemi, Hyundai entre outros.

A equipe de gestão é composta por mais de dez profissionais de investimentos, todos com alto nível de senioridade. Contudo, devido ao recente histórico da casa, em seu planejamento, a Everest ainda pretende estender a sua base de profissionais, otimizando a estrutura para comportar vinte integrantes ou mais em sua equipe.

Estratégia:

Ao olhar para a estratégia do Everest K2 FIC FIM CP E3, vale destacar que é um fundo de crédito que reserva 75% do seu patrimônio líquido para investir principalmente cotas sênior e mezanino de FIDCs de gestão e originação própria, podendo também investir em cotas subordinadas, utilizando até 25% do patrimônio do fundo para gestão e liquidez. O fundo investe nos mais diversos tipos de FIDCs, com operações de crédito consignado privado, exportação, alimentos, entre outros recebíveis. Em síntese, a carteira do fundo é mais concentrada em cotas de três de fundos de direitos creditórios de condomínio aberto e fechado de operações sob gestão e organização própria da Everest, contudo também possuem posições menores em outros FIDCs, não ficando restritos apenas aos três principais do portfólio.

Processo decisório:

O processo decisório é realizado no comitê de investimentos, onde as decisões são formalizadas em atas e anexadas nos sistemas de compliance da Everest. Como resultado do comitê, todas as decisões de investimento e desinvestimento dependem da aprovação consensual dos gestores.

Gestão de risco:

A área de Risco e Compliance é liderada por Marcelo Santin, com um histórico de mais de 35 anos atuando no mercado financeiro. Durante esse período, atuou alguns anos como auditor independente e também já assumiu a cadeira de Diretor de Compliance na Reach Capital. No momento, Marcelo é o responsável por exercer os monitoramentos de risco dos fundos da casa. Dentre os sistemas utilizados no monitoramento dos riscos, a Everest faz utilização do Serasa, Boa Vista, Função e Advice (sistema de monitoramento de PLD).

Monitoramento de riscos é realizado diariamente sob os estoques dos ativos e passivo. Por exemplo, monitoram também todas as operações de crédito aprovadas pelos originadores, que sempre precisam da aprovação do administrador e Everest para os valores e condições solicitadas.

No momento, dentre os dados monitorados pela área de risco e gestão, estão o ticket médio por cessão, o ticket médio por estágio, a diligência exercida pela área de cobrança, a verificação de lastro, concentração regional das operações estruturadas, dentre outros indicadores de saúde das operações estruturadas. Ao analisar a capacidade de liquidez do fundo, as operações contidas em carteira trabalham com um prazo médio de 20 a 35 dias de liquidez, sendo, portanto, bem líquidas. Como resultado, a carteira do fundo poderá ser zerada em sua totalidade em até 35 dias úteis.

Portfólio:

Por fim, examinando a disposição de exposição do fundo aos tipos de crédito, sua carteira teórica tem como objetivo investir em torno de 70% em crédito consignado federal (fundos fechados com duration de 4,5 anos), entre 10% à 20% em operações de cessão de crédito multicedentes e multisacado, reservando 10% do patrimônio líquido para gestão de caixa e pagamento de fornecedores.

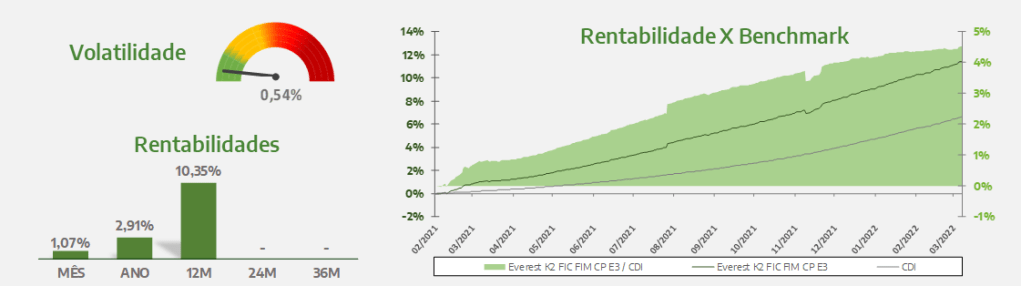

Mercados de atuação e performance:

| TESOURO | CRÉDITO PRIVADO | MOEDAS | AÇÕES | DERIVATIVOS | ALAVANCAGEM |

| ✓ | ✓ | X | X | X | X |

| Caixa | FIDCs |

Confira nossa lista completa de fundos de investimento aqui. Além disso, para acessar análises de outras estratégias, acesse este link.

A Órama Distribuidora de Títulos e Valores Mobiliários S.A. distribui seus produtos para pessoas físicas e jurídicas. Recomendamos o preenchimento do seu Perfil de Investidor antes da realização de investimentos. As informações constantes neste documento estão em consonância com os regulamentos dos fundos de investimento, mas não os substituem. Leia a lâmina de Informações essenciais, se houver, e o regulamento antes de investir, disponíveis no site www.orama.com.br. RENTABILIDADE PASSADA NÃO REPRESENTA GARANTIA DE RENTABILIDADE FUTURA.

AS RENTABILIDADES DIVULGADAS NÃO SÃO LÍQUIDAS DE IMPOSTOS E TAAS DE ENTRADA, DE SAÍDA OU DE OUTRAS, QUANDO APLICÁVEL. FUNDOS DE INVESTIMENTO NÃO CONTA COM GARANTIA DO ADMINISTRADOR, DO GESTOR, DE QUALQUER MECANISMO DE SEGURO OU DO FUNDO GARANTIDOR DE CRÉDITOS – FGC. Investimentos nos mercados financeiros e de capitais estão sujeitos a riscos de perda superior ao valor total do capital investido. Este material tem propósito meramente informativo. A Órama não se responsabiliza por decisões de investimentos que venham a ser tomadas com base nas informações aqui divulgadas. As informações deste material estão atualizadas até 31/03/2022.