HIX Institucional FIC FIA

HIX Institucional FIC FIA

A HIX Capital é uma gestora de recursos independente, fundada no ano de 2012 em São Paulo por Gustavo Heilberg e Rodrigo Heilberg. A casa é focada em renda variável e possui atualmente R$ 1,9 bilhão sob gestão, conforme dados do Quantum.

Gustavo Heilberg é sócio fundador e COO da HIX Capital, dessa forma, respondendo pelas áreas de relacionamento com investidores, risco, compliance e operacional. Gustavo exerceu diversas funções no Grupo Scalina até alcançar uma posição no conselho da empresa. Além disso, também é participante do conselho de outras empresas, como: Acesso, Hire Investimentos e H3PAR.

Rodrigo Heilberg é sócio fundador e CIO da Hix Capital, dessa forma, respondendo pela gestão e análise de investimentos da gestora. Rodrigo possui experiência prévia como analista de renda variável na Skopos Investimentos, membro do comitê de auditoria do Pravaler S/A e CFO do Grupo Scalina.

A equipe de análise, liderada por Rodrigo Heilberg, conta com oito analistas de research que possuem conhecimentos específicos em determinados setores, mas não são divididos dessa forma. Além disso, a casa conta com dois analistas de Data Science, que são responsáveis por aprimorar a análise de dados envolvida no processo de investimento da gestora. Vale ressaltar a combinação de experiências prévias dessa equipe que possuem passagens por mercados de private equity, bancos de investimentos, companhias da economia real e outras gestoras, podendo citar nomes de peso, como Pátria, Sinqia, Constellation, JGP, Morgan Stanley e JP Morgan.

O HIX Institucional FIC FIA é um fundo de ações que segue a estratégia única da casa, que possui perfil Long Only. Este produto costuma ficar com exposição próxima de 100% em ações, ou seja, armazenando pouco caixa. O fundo teve início como clube em 2005, mas se tornou fundo oficialmente somente em 2012. Sua carteira teórica roda com uma média de 15 a 25 papéis de empresas brasileiras de todos os tamanhos (capitalização), que podem estar listadas na B3 ou no exterior, sempre respeitando o limite de 20% do portfólio alocado internacionalmente. Uma característica interessante da estratégia é que o fundo carrega posições que possuem baixo overlap (sobreposição) de carteira quando comparado ao restante do mercado.

O processo de investimento do fundo conta com um filtro inicial que leva em consideração múltiplos fundamentalistas e de liquidez. Com isso, identificam um universo de empresas passíveis de investimento que conta com aproximadamente 170 ativos. Diante desse universo de empresas, é decidido em comitê de investimento trimestral quais são os cases que serão estudados com mais profundidade por cada analista. Nesse sentido, é adotada uma análise fundamentalista bottom-up e emprego de ferramentas próprias de valuation para apreçamento dos ativos através da TIR (Taxa Interna de Retorno) das companhias em um horizonte de cinco anos.

Vale destacar a comunicação constante com diversos membros das empresas que estão sendo estudadas, que vai até mesmo aos níveis hierárquicos baixos das companhias, não ficando restrito às equipes de relacionamento com investidor e membros dos conselhos. Além disso, a HIX entende que a experiência prévia dos gestores e da equipe de análise, sobretudo na economia real, é o grande diferencial do processo de investimento da casa.

O processo decisório ocorre de forma colegiada em comitês de investimento, que envolvem a equipe de análise e o gestor. Grande parte desses comitês também são utilizados para avaliar posições que estão na carteira, ou seja, monitorar o portfólio e nessas reuniões as decisões de incluir ou retirar papéis do portfólio precisam ser unânimes.

Este produto possui limite de 20% do PL por posição montada, que pode se valorizar até 25% em caso esse valor seja ultrapassado, o gestor de risco, Gustavo Heilberg, possui discricionariedade para reduzir a posição até o reenquadramento. O fundo também possui o limite de 30% por setor. Já o risco de liquidez do produto é controlado através do prazo de resgate longo da estratégia, D+62, e do cálculo diário do tempo necessário para zerar o portfólio, que roda em torno de 20 dias. Por ser uma estratégia Long Only, o fundo não utiliza Stop Loss e não faz uso de derivativos e alavancagem em suas operações.

A estratégia conta com uma carteira pouco rotativa, que hoje está principalmente posicionada nos seguintes papéis: Hapvida (9,1%), Light (8,8%), Klabin (7,3%), Eneva (6,7%), dentre outras ações.

Em relação à alocação do portfólio como um todo, o fundo conta com uma concentração de 21,1% no setor de Utilities, 14,0% em Healthcare, 12,6% em Agribusiness, 11,9% em Consumo/Varejo Local, 8% em Infra, 7,4% em Educacional, dentre posições em outro setores, como Papel e Celulose, Tech, Farmacêutico, etc…

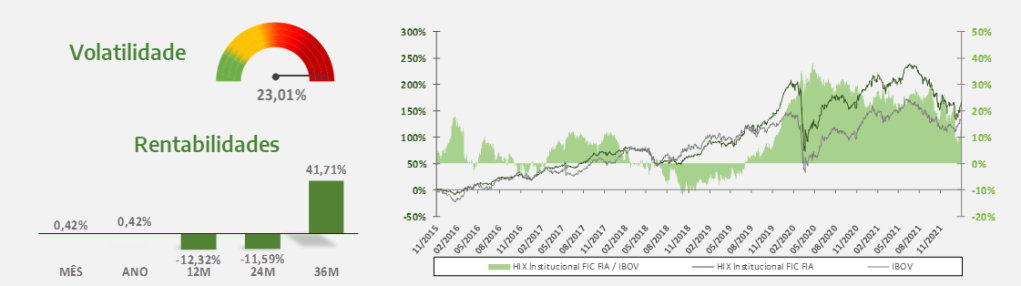

Mercados de atuação e performance da estratégia:

| TESOURO | CRÉDITO PRIVADO | MOEDAS | AÇÕES | DERIVATIVOS | ALAVANCAGEM |

| ✓ | X | X | ✓ | X | X |

| Caixa | Brasil |

investimentos. As informações constantes neste documento estão em consonância com os regulamentos dos fundos de investimento, mas não os substituem. Leia a lâmina de Informações essenciais, se houver, e o regulamento antes de investir, disponíveis no site www.orama.com.br. RENTABILIDADE PASSADA NÃO REPRESENTA GARANTIA DE RENTABILIDADE FUTURA. AS RENTABILIDADES DIVULGADAS NÃO SÃO LÍQUIDAS DE IMPOSTOS E TAXAS DE ENTRADA, DE SAÍDA OU DE OUTRAS TAXAS, QUANDO APLICÁVEL. FUNDOS DE INVESTIMENTO NÃO CONTA COM GARANTIA DO ADMINISTRADOR, DO GESTOR, DE QUALQUER MECANISMO DE SEGURO OU DO FUNDO GARANTIDOR DE CRÉDITOS – FGC. Investimentos nos mercados financeiros e de capitais estão sujeitos a riscos de perda superior ao valor total do capital investido. Este material tem propósito meramente informativo. A Órama não se responsabiliza por decisões de investimentos que venham a ser tomadas com base nas informações aqui divulgadas. As informações deste material estão atualizadas até 31/01/2021.