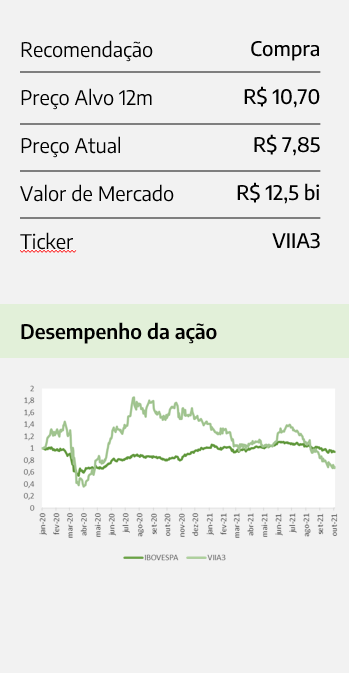

Via – VIIA3

Via

VAREJO

Quanto vale uma varejista?

Uma das trocas de mãos mais acretivas da bolsa brasileira.

Desde julho de 2019, a Via Varejo opera sob nova direção. Jean-Charles Naouri, da Casino, se desfez da subsidiária, dando lugar para Michel Klein. A família Klein é a fundadora das Casas Bahia, e Michel trouxe de volta para a companhia todo o time de gestão que havia deixado a empresa em 2013. Em paralelo, houveram contratações importantes de fora, com destaque para Helisson Lemos, um dos nomes mais importantes de tecnologia do Mercado Livre. Da Magazine Luiza, Klein trouxe a head de marketing, Ilca Sierra. O novo time teve muito trabalho em deixar a empresa bem preparada para o final do ano em 2019, e coincidentemente acabaram enfrentando uma pandemia. As vendas da companhia subiram 30% e o preço da ação passou por uma volatilidade incrível.

O poder do básico bem feito.

Em poucos meses a nova gestão reviu todo o funcionamento da operação e colocou a companhia para operar no positivo. O relacionamento com os fornecedores foi estreitado, as lojas foram retiradas da situação de sucateamento em que se encontravam, o marketing ficou mais apelativo, toda a estrutura online foi refeita, toda política de gestão de recebíveis foi recalibrada para aumentar a lucratividade, e finalmente, o RH da Via veio com uma pegada de valorização do vendedor que foi bastante especial. A companhia em poucos meses voltou a ser uma varejista tradicional competente. Destaque para o programa Me Chama no Zap, que foi responsável por 20% das vendas durante a pandemia, extremamente bem sucedido e amplamente copiado.

De Via Varejo para apenas Via.

Depois desse processo, a nova gestão vem com um foco muito mais tecnológico, tendo em vista erguer barreiras de entrada, criar ativos que retenham valor nesse ambiente mais digital, e com isso emplacar múltiplos mais altos – afinal de contas, a remuneração variável está bastante presente no top management da empresa.

A Amazon nos EUA não é a mesma Amazon no Brasil

Bezos conseguiu emplacar o número impressionante de 50% do comércio online americano, também em função de ter surfado um timing impecável – trabalhou duro no momento em que o mercado ainda não existia. Essa característica “winner takes all” dos negócios online não é tão pronunciada assim quando você já chega num ambiente competitivo. Em especial, o varejo brasileiro tem questões logísticas sérias, inerentes de países desenvolvidos. O Mercado Livre é um exemplo de empresa que, mesmo dominando o online, teve que fazer investimentos pesados na parte física do negócio para se manter relevante. Por essa razão, não vemos uma Via no futuro sendo dizimada pela concorrência, como está precificado no mercado hoje.

O mercado aposta em varejistas 100% tecnologia e 0% varejo – nós não.

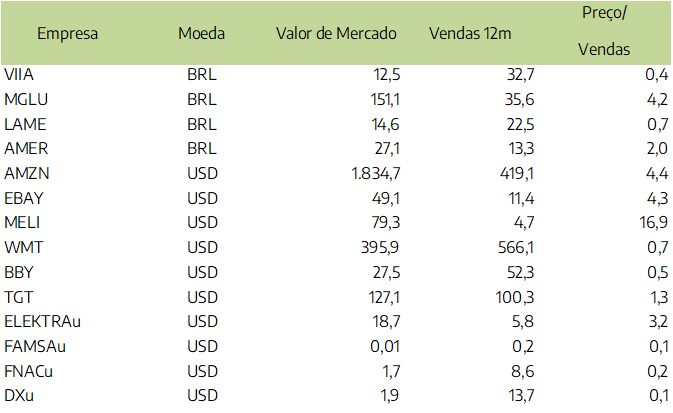

Muito do futuro do Brasil pode ser extrapolado do presente dos países desenvolvidos. Mesmo nos Estados Unidos, a Amazon tem 50% do varejo online, não 100%. Empresas como o Best Buy seguem com um negócio estável e operando com números saudáveis e um pricing consistente. Veja que eu não estou falando de gigantes como o Walmart. Se uma varejista como o Best Buy, com crescimento muito mais limitado do que a Via, consegue se manter em níveis de 0,7x vendas, entendemos que o múltiplo da Via não tem motivo pra ficar abaixo desse patamar. No nosso DCF da Via, mantivemos todas as despesas associadas às iniciativas online, porém somente as receitas vindas dos negócios tradicionais. Mesmo colocando a empresa nesta situação adversa, encontramos um preço alvo de R$ 10,70, um upside de 40% em relação ao preço de tela.

DISCLAIMER

“Este documento é distribuído pela ÓRAMA DTVM S.A. (“Órama”), estando em conformidade com a Resolução CVM 20/2021. O(s) analista(s) de valores mobiliários Phillip Dyon Flores Pereira Soares – CNPI EM 1756, é(são) o(s) signatário(s) da(s) análise(s) descrita(s) no presente documento e se declara(m) inteiramente responsável(is) pelas informações e afirmações contidas neste material. O(s) analista(s) envolvidos na elaboração deste documento declara(m) que as recomendações eventualmente contidas no relatório refletem única e exclusivamente sua opinião pessoal sobre o(s) ativo(s) analisado(s) e foi(ram) elaborado(s) de forma independente, inclusive em relação à Órama. A Órama mantém e/ou tem intenção de manter relações comerciais com uma ou mais [companhias/fundos] a que se refere este relatório. Parte da Remuneração do(s) analista(s) é proveniente dos lucros da Órama como um todo e, consequentemente, das receitas oriundas de transações realizadas pela Órama. A Órama pode estar atuando e/ou ter atuado como instituição intermediária e/ou participante de oferta pública de valores mobiliários de emissão de uma ou mais [companhias/fundos] citadas neste relatório, inclusive nos últimos 12 meses. Todas as informações utilizadas na(s) análise(s) contida(s) neste documento foram redigidas com base em informações públicas de fontes consideradas fidedignas. Embora tenham sido tomadas todas as medidas razoáveis para assegurar que as informações contidas no presente documento não são incertas ou equívocas no momento de sua publicação, a Órama e o(s) seu(s) analista(s) não respondem por sua veracidade. As informações contidas no presente documento têm propósito meramente informativo, não se constituindo em uma oferta de compra ou de venda de qualquer ativo. As informações, opiniões, estimativas e projeções eventualmente contidas se referem à data de sua elaboração e/ou divulgação, bem como estão sujeitas a mudanças, não havendo obrigatoriedade de qualquer comunicação no sentido de atualização ou revisão. Ainda, as opiniões a respeito de compra, venda ou manutenção dos ativos objeto ou a ponderação de tais ativos numa carteira teórica expressam o melhor julgamento do(s) analista(s) responsável(is) por sua elaboração, porém não devem ser entendidos por investidores como recomendação para uma efetiva tomada de decisão ou realização de negócios de qualquer natureza. Este material não leva em consideração os objetivos de investimento, situação financeira ou necessidades pessoais de um investidor em específico, não possuindo qualquer vinculação com o perfil do investidor (suitability) e não devendo ser considerado para este fim. Antes de tomar qualquer decisão de investimento, a Órama aconselha que o investidor entre em contato com o seu assessor para orientação financeira com base em suas características e objetivos pessoais, bem como recomenda o preenchimento do seu perfil de investidor. Operações com o(s) ativo(s) objeto das análises podem não ser adequadas ao perfil do investidor. Rentabilidade prevista ou passada não é garantia de rentabilidade futura. As projeções eventualmente constantes neste documento poderão ter resultados significativamente diferentes do esperado. Recomenda-se a análise das características, prazos e riscos dos investimentos antes da decisão de compra ou venda. Investimentos nos mercados financeiros e de capitais estão sujeitos a riscos de perda superior ao valor total do capital investido, não podendo a Órama e/ou o(s) analista(s) envolvido(s) na elaboração deste material serem responsabilizados por qualquer perda direta ou indireta decorrente da utilização do seu conteúdo, cabendo a decisão de investimento exclusivamente ao investidor. As condições de mercado, o cenário macroeconômico, dentre outras condições, podem afetar o desempenho do(s) ativo(s) objeto da análise deste documento. Fica proibida a reprodução ou redistribuição deste material para qualquer pessoa, no todo ou em parte, qualquer que seja o propósito, sem o prévio e expresso consentimento da Órama.”