VGIR11: Oportunidade de FII com foco em CRIs CDI+ e taxas acima dos pares

VGIR11: Oportunidade de FII de CRI com foco em CDI+ e taxas acima dos pares

Relatório de Análise: VGIR11 – Valora CRI CDI FII

SEGMENTO: Recebíveis (CRIs)

Pontos Positivos do Fundo:

● Foco: Operações CDI+ (cenário macro de manutenção dos juros em patamares elevados);

● Garantias robustas;

● Taxas superiores aos pares;

● Experiência do time de gestão em originar e estruturar operações.

Pontos de atenção do Fundo:

● Concentração no setor residencial (baixa diversificação setorial).

● Pressão política por queda nos juros afeta as expectativas da política monetária.

| Gestão | Valora Investimentos |

| Ticker | VGIR11 |

| Data de Início | jul/18 |

| Patrimônio | R$ 1.007.821.885,33 |

| Dividend Yield 12m | 15,09% |

| Preço/Valor Patrimonial | 1,01 |

| Liquidez Média Diária | R$ 4.223.604,25 |

| Preço Alvo | R$ 11,05 |

| Preço de Mercado | R$ 9,74 |

| Potencial de Valorização | 13,45% |

Por que investir?

O VGIR é gerido pela Valora Investimentos, casa com mais de 15 anos de mercado e com vasta experiência em operações de crédito. O Fundo tem como objetivo investimento em CRIs, com maior concentração em operações indexadas ao CDI. Além disso, dada a expertise do time de gestão nesse tipo de ativo, grande parte das operações foram originadas e estruturadas pela casa, o que traz um diferencial para o fundo, tendo em vista a possibilidade de negociação de melhores garantias e taxas para cada CRI, além do monitoramento próximo das operações.

No momento, todos os CRIs da carteira do Fundo encontram-se adimplentes. Com base nos trabalhos de monitoramento e acompanhamento intensos e próximos de todos os ativos feitos pela gestora, a carteira continua saudável. Embora os fatores macroeconômicos exerçam um papel importante no risco de crédito de uma operação de dívida no mercado imobiliário, são os fatores microeconômicos que acabam sendo determinantes. Ou seja, é fundamental a qualidade das garantias, inserção de mercado, capacidade de geração de caixa dos ativos em garantia e a manutenção de índices de cobertura apropriados tanto para o principal da dívida como para o fluxo de pagamentos da mesma.

Atualmente, a carteira do fundo possui 51 CRIs, sendo 98,6% indexados ao CDI (+4,2%) e o restante à IPCA (+6,5%). A maioria dessas operações possui lastros do segmento residencial, e duration mais curta. Parte das operações são de estoque pronto, ou seja, o devedor dá como garantia unidades prontas do empreendimento, e os recebíveis são ligados às vendas dos imóveis. Outro tipo de operação que tem na carteira são as de financiamento de terreno, na qual é dado um contrato de permuta como garantia.

Além disso, o fundo possui também operações de risco corporativo. A política de investimento do fundo também determina certos critérios que trazem maior resiliência para carteira, como a exposição mínima à CRIs com rating de agência internacional superior a A-, ou, caso contrário, que tenham garantia real correspondente a no mínimo 100% o valor da dívida.

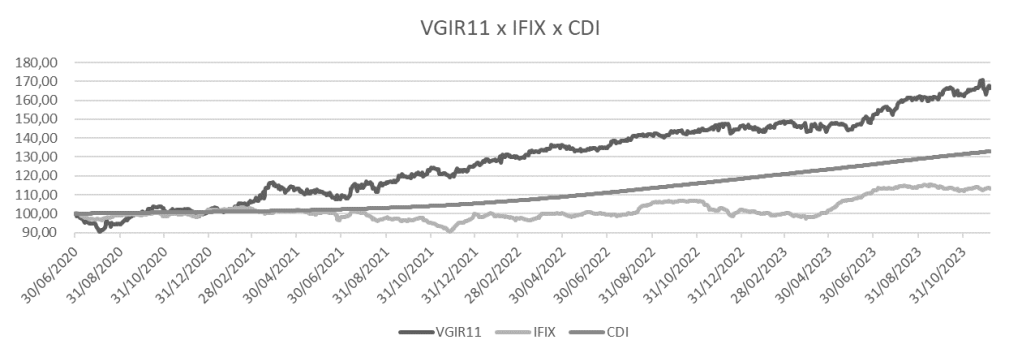

A recomendação no fundo tem como base o cenário de manutenção de juros em patamares elevados, considerando a concentração da carteira em operações CDI+, e o spread acima dos pares do mercado, tendo em vista a relação risco/retorno. Observamos no segundo semestre uma desaceleração da inflação que deve impactar negativamente aos Fundos que tem maior exposição ao IPCA. Esperamos que os Fundos que tenham maior exposição ao CDI devem se beneficiar com isso e é o caso do VGIR11.

Confira também mais conteúdos sobre Fiagros e FIIs.

DISCLAIMER

"Este documento é distribuído pela ÓRAMA DTVM S.A. (“Órama”), estando em conformidade com a Resolução CVM 20/2021. O(s) analista(s) de valores mobiliários Anna Clara Schuwartz Tannouz Tenan - CNPI EM 3045, é(são) o(s) signatário(s) da(s) análise(s) descrita(s) no presente documento e se declara(m) inteiramente responsável(is) pelas informações e afirmações contidas neste material. O(s) analista(s) envolvidos na elaboração deste documento declara(m) que as recomendações eventualmente contidas no relatório refletem única e exclusivamente sua opinião pessoal sobre o(s) ativo(s) analisado(s) e foi(ram) elaborado(s) de forma independente, inclusive em relação à Órama. A Órama mantém e/ou tem intenção de manter relações comerciais com um(a) ou mais companhias/fundos a que se refere este relatório. Parte da Remuneração do(s) analista(s) é proveniente dos lucros da Órama como um todo e, consequentemente, das receitas oriundas de transações realizadas pela Órama. A Órama pode estar atuando e/ou ter atuado como instituição intermediária e/ou participante de oferta pública de valores mobiliários de emissão de uma ou mais [companhias/fundos] citadas neste relatório, inclusive nos últimos 12 meses. Todas as informações utilizadas na(s) análise(s) contida(s) neste documento foram redigidas com base em informações públicas de fontes consideradas fidedignas. Embora tenham sido tomadas todas as medidas razoáveis para assegurar que as informações contidas no presente documento não são incertas ou equívocas no momento de sua publicação, a Órama e o(s) seu(s) analista(s) não respondem por sua veracidade. As informações contidas no presente documento têm propósito meramente informativo, não se constituindo em uma oferta de compra ou de venda de qualquer ativo. As informações, opiniões, estimativas e projeções eventualmente contidas se referem à data de sua elaboração e/ou divulgação, bem como estão sujeitas a mudanças, não havendo obrigatoriedade de qualquer comunicação no sentido de atualização ou revisão. Ainda, as opiniões a respeito de compra, venda ou manutenção dos ativos objeto ou a ponderação de tais ativos numa carteira teórica expressam o melhor julgamento do(s) analista(s) responsável(is) por sua elaboração, porém não devem ser entendidos por investidores como recomendação para uma efetiva tomada de decisão ou realização de negócios de qualquer natureza. Este material não leva em consideração os objetivos de investimento, situação financeira ou necessidades pessoais de um investidor em específico, não possuindo qualquer vinculação com o perfil do investidor (suitability) e não devendo ser considerado para este fim. Antes de tomar qualquer decisão de investimento, a Órama aconselha que o investidor entre em contato com o seu assessor para orientação financeira com base em suas características e objetivos pessoais, bem como recomenda o preenchimento do seu perfil de investidor. Operações com o(s) ativo(s) objeto das análises podem não ser adequadas ao perfil do investidor. Rentabilidade prevista ou passada não é garantia de rentabilidade futura. As projeções eventualmente constantes neste documento poderão ter resultados significativamente diferentes do esperado. Recomenda-se a análise das características, prazos e riscos dos investimentos antes da decisão de compra ou venda. Investimentos nos mercados financeiros e de capitais estão sujeitos a riscos de perda superior ao valor total do capital investido, não podendo a Órama e/ou o(s) analista(s) envolvido(s) na elaboração deste material serem responsabilizados por qualquer perda direta ou indireta decorrente da utilização do seu conteúdo, cabendo a decisão de investimento exclusivamente ao investidor. As condições de mercado, o cenário macroeconômico, dentre outras condições, podem afetar o desempenho do(s) ativo(s) objeto da análise deste documento. Fica proibida a reprodução ou redistribuição deste material para qualquer pessoa, no todo ou em parte, qualquer que seja o propósito, sem o prévio e expresso consentimento da Órama."