Regime de Caixa e Regime de Competência: Como isso impacta os dividendos de FIIs e FI-Infras?

Muitos investidores de Fundos Listados (FIIs, FIAgros, FI-Infras) têm dúvidas sobre como são calculados os resultados dos fundos, e consequentemente qual o seu potencial de distribuição de dividendos. A resposta para essas perguntas envolve a forma de registro de lançamentos contábeis adotada (Regime de Caixa ou Regime de Competência). A diferença se dá principalmente pelo tipo de ativo que cada um desses fundos investe – com perfis distintos de liquidez e fluxo de pagamentos. A seguir entraremos em mais detalhes sobre esses 2 modelos, de forma a facilitar seu entendimento e análise de eventuais impactos nos rendimentos dos fundos.

Regime de Caixa x Regime de Competência

Os Regimes de Caixa e de Competência são formas diferentes de contabilizar receitas e despesas, e por consequência o lucro de um fundo. No caso do Regime de Caixa, as transações são contabilizadas no momento de efetivo recebimento ou pagamento, como acontece em uma conta corrente. Já o Regime de Competência, as receitas e despesas são contabilizadas no momento em que são incorridas, sem necessidade de movimentação financeira naquela data.

Como funciona para FIIs?

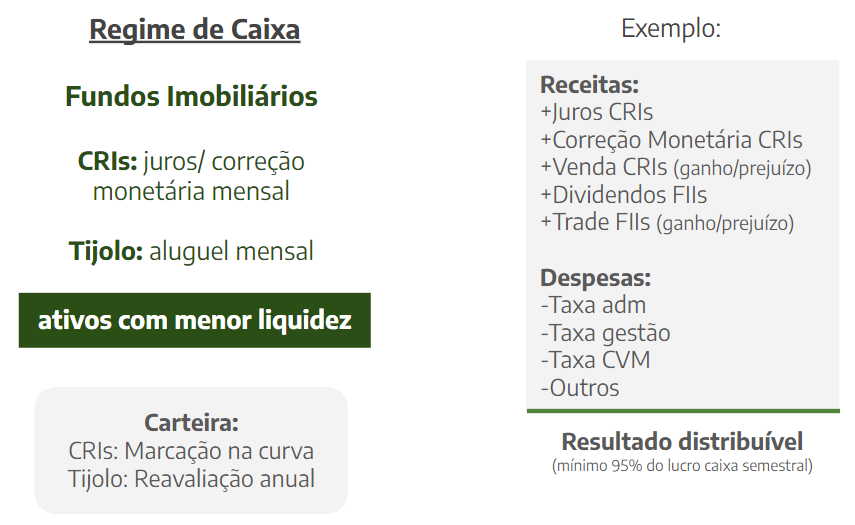

A Lei 8.668/1993 determina a distribuição de no mínimo 95% do lucro caixa semestral dos Fundos Imobiliários aos seus cotistas. Isso significa que o FII calcula seu resultado com base nos valores efetivamente recebidos no período em questão (regime de caixa). E qual o motivo para isso?

Os Fundos Imobiliários podem investir em imóveis diretamente, ativos de renda fixa com lastro imobiliário (como por exemplo, CRIs – Certificados de Recebíveis Imobiliários) ou até mesmo cotas de outros FIIs. Esses investimentos normalmente geram fluxo mensal de recebimentos, seja através do pagamento de aluguéis, juros ou dividendos. Além disso, exceto pelas cotas de FIIs, os ativos investidos, nesse caso, possuem uma liquidez mais restrita.

O fato dos ativos serem menos líquidos está refletido na marcação de preços na carteira dos Fundos Imobiliários: os imóveis são avaliados por empresas terceirizadas anualmente, enquanto os CRIs são marcados na curva (o valor é ajustado pela sua rentabilidade desde o momento da sua compra) – percebam que em nenhum dos casos estamos falando de preços de negociação dos ativos (como acontece para ações, por exemplo). Logo, em uma eventual alienação, esses ativos podem ser vendidos a preços bem abaixo ou bastante acima do que vinha sendo precificado, por se tratar de negociações específicas e com demanda restrita.

Em resumo, concluímos que os FIIs investem em ativos que geram receitas mensais, porém com menor liquidez (imóveis e CRIs). Logo, a utilização de Regime de Caixa para contabilizar seu lucro se mostra mais adequada. Importante relembrar que os resultados finais contabilizam as receitas recebidas, descontadas das despesas, como taxa de administração e gestão, pagas no período. Além disso, no caso de um inquilino rescindir seu contrato de aluguel, ou um CRI não pagar os juros de um mês, isso impacta diretamente a capacidade de distribuição de um FII.

Quanto aos FIAgros, tendo em vista seu surgimento em um primeiro momento com base na Regulamentação de outras classes já existentes (FIDCs – Fundos de Investimento em Direitos Creditórios, FIPs – Fundos de Investimento em Participações ou FIIs – Fundos de Investimento Imobiliário), os administradores passaram a adotar as mesmas regras contábeis que são já usadas pelos Fundos Imobiliários. Entretanto, importante destacar que a Resolução dos FIAgros não menciona de forma clara a obrigatoriedade de distribuição por regime de caixa. Desde o final do ano passado, a CVM vem se manifestando sobre a prioridade que está dando à discussão da nova regulamentação específica para FIAgros. Estamos acompanhando estas novidades de perto e acreditamos que muitas dúvidas serão solucionadas com o novo documento.

Por fim, por se tratar de um mercado ainda incipiente e em desenvolvimento, existem interpretações sobre contabilidade divergentes por parte dos administradores de Fundos Imobiliários. Diante disso, acreditamos que discussões que busquem a padronização e transparência na contabilidade dos FIIs seja de extrema importância para o desenvolvimento do mercado e para seus investidores.

Como funciona para FI-Infras?

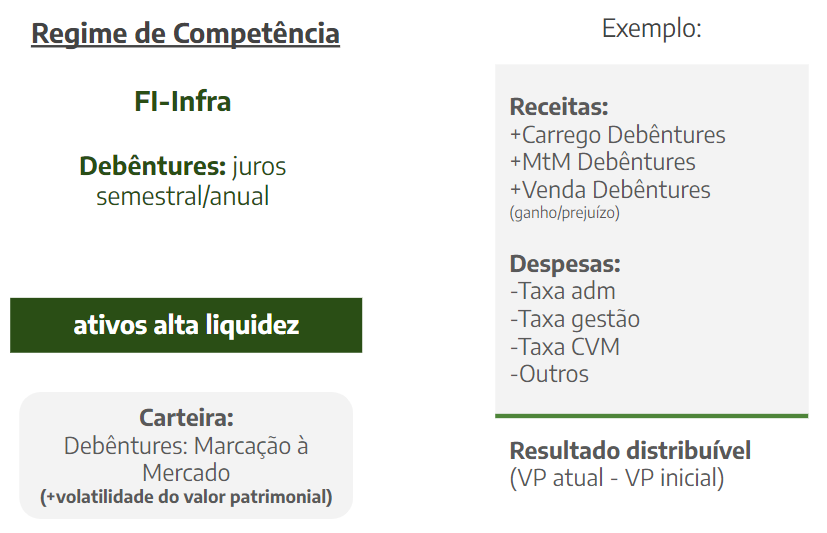

Já no caso dos FI-Infras, Fundos de Investimento em Infraestrutura, que investem principalmente em debêntures incentivadas, o regime utilizado é de competência. Existem duas principais razões para isso:

– Ativos líquidos: As debêntures possuem uma liquidez bem mais elevada quando comparada a um imóvel ou CRI – ou seja, existem mais compradores e vendedores para estes ativos no mercado secundário. Diante disso, seus preços são marcados à mercado na carteira dos fundos. A Marcação à Mercado é um processo realizado diariamente pelos administradores dos fundos, em que se consideram a variação da taxa de juros, risco de crédito e condições de oferta e demanda do mercado.

– Juros Semestrais/Anuais: As debêntures incentivadas normalmente pagam juros semestrais, ou até mesmo anuais. Isso ocorre devido à natureza dos projetos de infraestrutura financiados e o fluxo de receitas destes projetos. Diante disso, diferente de um imóvel ou CRI que gera receitas mensais, isso não ocorre em um FI-Infra.

Diante disso, podemos ver que o regime de caixa não seria adequado ao FI-Infra. A utilização do regime de competência considera os resultados gerados pela marcação à mercado das debêntures – isso ocorre, pois esses ativos possuem liquidez, e a marcação a mercado demonstra o preço mais próximo da realidade no caso de venda dos papéis naquele momento.

Uma regra de bolso que os investidores podem usar para verificar a capacidade de distribuição de FI-Infras é comparar o Valor Patrimonial (“VP”) atual da cota do fundo com o VP inicial histórico. Caso o VP atual seja maior que o inicial, o fundo tem resultado para distribuir aos cotistas, caso seja inferior, ele não pode distribuir. Essa conta apenas reflete o que explicamos acima – caso tenhamos uma marcação positiva dos papeis, o FI-Infra tem resultado contábil para distribuir, caso contrário, por mais que esteja recebendo juros e com a carteira saudável, o fundo não pode distribuir dividendos.

Nos últimos meses vimos uma abertura forte da curva de juros, diante da expectativa do mercado de manutenção de juros em patamares elevados por um período mais longo de tempo, além do aumento dos spreads de crédito, devido a piora na percepção de risco pelos investidores. Isso se refletiu em marcações negativas nas carteiras de debêntures. Importante deixar claro que não estamos dizendo que os papéis específicos estão tendo dificuldades de pagamento, e sim um movimento de mercado, baseado em condições exógenas. Já estamos vendo um alívio nas curvas de juros, com base na apresentação do novo arcabouço fiscal, e fechamento dos spreads de crédito, o que tende a impactar positivamente a capacidade de distribuição de dividendos pelos FI-Infras, que hoje negociam com descontos elevados.

"Este documento é distribuído pela ÓRAMA DTVM S.A. (“Órama”), estando em conformidade com a Resolução CVM 20/2021. O(s) analista(s) de valores mobiliários Anna Clara Schuwartz Tannouz Tenan - CNPI EM 3045, é(são) o(s) signatário(s) da(s) análise(s) descrita(s) no presente documento e se declara(m) inteiramente responsável(is) pelas informações e afirmações contidas neste material. O(s) analista(s) envolvidos na elaboração deste documento declara(m) que as recomendações eventualmente contidas no relatório refletem única e exclusivamente sua opinião pessoal sobre o(s) ativo(s) analisado(s) e foi(ram) elaborado(s) de forma independente, inclusive em relação à Órama. A Órama mantém e/ou tem intenção de manter relações comerciais com um(a) ou mais companhias/fundos a que se refere este relatório. A Órama está atuando como Participante Especial no âmbito da oferta pública de valores mobiliários de emissão do ( ) presente data. Parte da Remuneração do(s) analista(s) é proveniente dos lucros da Órama como um todo e, consequentemente, das receitas oriundas de transações realizadas pela Órama. A Órama pode estar atuando e/ou ter atuado como instituição intermediária e/ou participante de oferta pública de valores mobiliários de emissão de uma ou mais [companhias/fundos] citadas neste relatório, inclusive nos últimos 12 meses. Todas as informações utilizadas na(s) análise(s) contida(s) neste documento foram redigidas com base em informações públicas de fontes consideradas fidedignas. Embora tenham sido tomadas todas as medidas razoáveis para assegurar que as informações contidas no presente documento não são incertas ou equívocas no momento de sua publicação, a Órama e o(s) seu(s) analista(s) não respondem por sua veracidade. As informações contidas no presente documento têm propósito meramente informativo, não se constituindo em uma oferta de compra ou de venda de qualquer ativo. As informações, opiniões, estimativas e projeções eventualmente contidas se referem à data de sua elaboração e/ou divulgação, bem como estão sujeitas a mudanças, não havendo obrigatoriedade de qualquer comunicação no sentido de atualização ou revisão. Ainda, as opiniões a respeito de compra, venda ou manutenção dos ativos objeto ou a ponderação de tais ativos numa carteira teórica expressam o melhor julgamento do(s) analista(s) responsável(is) por sua elaboração, porém não devem ser entendidos por investidores como recomendação para uma efetiva tomada de decisão ou realização de negócios de qualquer natureza. Este material não leva em consideração os objetivos de investimento, situação financeira ou necessidades pessoais de um investidor em específico, não possuindo qualquer vinculação com o perfil do investidor (suitability) e não devendo ser considerado para este fim. Antes de tomar qualquer decisão de investimento, a Órama aconselha que o investidor entre em contato com o seu assessor para orientação financeira com base em suas características e objetivos pessoais, bem como recomenda o preenchimento do seu perfil de investidor. Operações com o(s) ativo(s) objeto das análises podem não ser adequadas ao perfil do investidor. Rentabilidade prevista ou passada não é garantia de rentabilidade futura. As projeções eventualmente constantes neste documento poderão ter resultados significativamente diferentes do esperado. Recomenda-se a análise das características, prazos e riscos dos investimentos antes da decisão de compra ou venda. Investimentos nos mercados financeiros e de capitais estão sujeitos a riscos de perda superior ao valor total do capital investido, não podendo a Órama e/ou o(s) analista(s) envolvido(s) na elaboração deste material serem responsabilizados por qualquer perda direta ou indireta decorrente da utilização do seu conteúdo, cabendo a decisão de investimento exclusivamente ao investidor. As condições de mercado, o cenário macroeconômico, dentre outras condições, podem afetar o desempenho do(s) ativo(s) objeto da análise deste documento. Fica proibida a reprodução ou redistribuição deste material para qualquer pessoa, no todo ou em parte, qualquer que seja o propósito, sem o prévio e expresso consentimento da Órama."